בשבועיים האחרונים התחוללה סערה של ממש בשווקים הפיננסיים, שהקיפה את כל סוגי הנכסים: מניות, איגרות חוב, מטבעות וסחורות.

שוקי המניות צנחו משיאם בשיעורים ניכרים: בארה"ב מדדי S&P ונאסד"ק נפלו ב-6% ו-7% בהתאמה, בגרמניה מדד DAX ב-10% וביפן מדד ניקיי ב-11%; וכל זה, לאחר תיקון חזק מאוד כלפי מעלה שנרשם ביום שישי. התנודתיות בשווקים הובילה לזינוק חד ב"מדד הפחד", ה-VIX.

שוקי האג"ח הממשלתיות, לעומת זאת, זינקו, והתשואות לפדיון שלהן ירדו בחדות, תופעה של "Flight to Safety". התשואה השנתית לפדיון של אג"ח ממשלת ארה"ב ל-10 שנים ירדה מרמה "מייצגת" של 2.4% לרמה של 2.19%, לאחר שכבר ביקרה בתשואה של 1.86% במהלך המסחר בשבוע האחרון. באג"ח ממשלת גרמניה נרשמה ירידת תשואה לפדיון מרמה של 1% לרמה של 0.86%, אחרי שכבר שהתה ברמה של 0.76%.

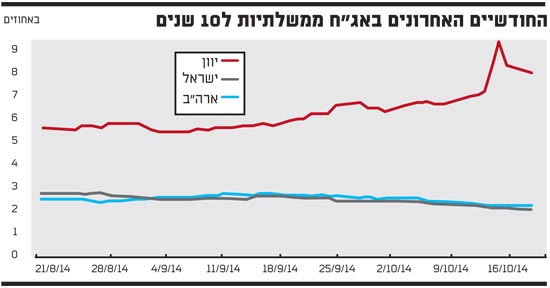

לעומת זאת, אג"ח של מדינות חלשות, דוגמת ספרד, איטליה ויוון, ירדו בחדות. התשואה השנתית לפדיון של אג"ח ממשלת יוון ל-10 שנים טיפסה בחדות מרמה של כ-5.5% לרמה של 7.8%, אחרי שכבר הגיעה לתשואה של 9%, על רקע חששות המשקיעים מחזרה למשבר החובות במדינה.

שוקי האג"ח הקונצרניות התחלקו בתגובתם: האג"ח בעלות הדירוגים הגבוהים במדינות החזקות עלו תוך עליית מרווחים קלה; ואילו באיגרות החוב מסוג High-Yield (בסיכון גבוה) נרשמו ירידות שערים תוך כדי פתיחת מרווחים.

בשוקי הסחורות העניין התרכז בנפט, שמחירו עמד עד לא מזמן על יותר מ-100 דולר לחבית וכיום מחירו ירד ל-83 דולר לחבית - המחיר הנמוך ביותר משנת 2010.

הגורמים לטלטלה

מהן, אם כך, הסיבות העיקריות לטלטלה ולפסימיות שאוחזת בשווקים בשבועיים האחרונים?

הסיבה העיקרית מגיעה מכיוון יבשת אירופה. הורדת תחזית הצמיחה של ממשלת גרמניה, לשנתיים הקרובות, לרמה של 1.2%, לצד נתוני מקרו חלשים במדינה, העלו את חששות המשקיעים מכך שהמדינה, שנחשבה עד לאחרונה לקטר הצמיחה של גוש האירו, עשויה "להידבק" ממדינות הפריפריה ולהיכנס בעצמה למיתון.

גם מדד המחירים לצרכן בגוש האירו, שרשם ירידה של 0.3% בספטמבר, העלה את החששות, כי אירופה עלולה להיכנס למשבר דפלציוני, שיוריד את רמת הצמיחה ביבשת ויובילה בשנית למיתון.

בנוסף, הורדת תחזית הצמיחה העולמית על ידי קרן המטבע הבינלאומית, מרמה של 3.4% ל-3.3%, על רקע הורדת תחזיות הצמיחה ליבשת אירופה וליפן, העלתה את הפסימיות בקרב המשקיעים מהתאוששות הכלכלות בעולם.

התגובה המקומית

שוק המניות המקומי הגיב בצורה מתונה יחסית ורשם ירידה של כ-3%-4% במדדים השונים, לעומת הירידות החדות הרבה יותר שנרשמו במרבית הבורסות בעולם. הוא נמלט מ"רכבת ההרים" של הימים האחרונים, שכן בישראל לא התקיים מסחר.

שוק איגרות החוב המקומי המשיך בחודש האחרון במגמה של עליות שערים וירידת תשואות לפדיון לכל אורך העקום, כאשר איגרת החוב הממשלתית ל-10 שנים נסחרת בתשואה לפדיון של כ-2.04%.

אחת הסיבות לירידת התשואות לפדיון בישראל היא אמנם הירידה האחרונה בתשואות של האג"ח בארה"ב, אך הסיבה העיקרית נעוצה דווקא בהאטה בצמיחה ובסביבת האינפלציה שחווה השוק המקומי.

מדד המחירים לצרכן של חודש ספטמבר, שפורסם בשבוע האחרון, ורשם ירידה של 0.3%, בניגוד לצפי לירידה מתונה יותר של 0.1%, מעלה את החששות, כי המשק המקומי - בדומה ליבשת אירופה - גולש לכיוון דפלציה. מתחילת השנה ירד מדד המחירים לצרכן ב-0.3%, ובנטרול מדד הדיור הירידה חדה אף הרבה יותר ועומדת על רמה של 1.2% - משמעותית מתחת לגבולות יעד האינפלציה של בנק ישראל, 1%-3%.

הירידה המתמשכת בסביבת האינפלציה נובעת מההאטה המתמשכת בפעילות הכלכלית של המשק ובכוח הקנייה של הצרכן, כמו גם מהתחזקות של ממש בתודעה הצרכנית - כל אלה מביאים לדחיית ביקושים והשקעות.

כיום, על רקע החולשה בנתוני המקרו בישראל, ההערכות בשוק האג"ח, בהתאם לרמת התשואות לפדיון שאליהן הגיעו האג"ח הממשלתיות, הן, כי בנק ישראל עשוי להמשיך להפעיל את הכלים המוניטריים המוגבלים שנותרו ברשותו במטרה לסייע למשק להתאושש; על ידי הפחתה נוספת בריבית, שכיום עומדת על רמה נמוכה של 0.25%, לצד אפשרות לביצוע הרחבה כמותית (למשל רכישת מט"ח), כפי שביצעו הבנקים המרכזיים בארה"ב וביפן.

המסקנה וההמלצה

להערכתנו, הירידות האחרונות בשוקי המניות הן בגדר תיקון בלבד, לאחר מהלך העליות המשמעותי בשנתיים האחרונות, ואינן מהוות היפוך מגמה אל פני משבר מתגלגל. רמת הנזילות האדירה שצפויה להישאר, לצד המשך ההתאוששות הכלכלית בארה"ב, תורמים לשיפור ניכר ברווחיות החברות האמריקאיות. בנוסף, הפיחות של האירו מול הדולר אמור לשפר מאוד גם את מצבן של החברות היצואניות האירופיות.

לכן, המסקנה המעשית המתבקשת, להערכתנו, היא הגדלה מסוימת והדרגתית בשוקי המניות בארה"ב ובאירופה, בעיקר במניות של החברות הגדולות; והקטנה בשוק האג"ח הממשלתיות והקונצרניות בעולם ובישראל, תוך ניצול רמות המחירים החדשות שנוצרו בשווקים.

*** הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

החודשיים האחרונים באגח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.