זו אחת התקופות מן המאתגרות ביותר עבור קובעי המדיניות הכלכליים, ובמיוחד עבור נגידת הבנק המרכזי האמריקאי. למה היא דווקא? כי היא הייתה חוד החנית של ניסוי שיקום המשבר שחווינו מאז 2008. למעשה, וזו תהיה עובדה מפתיעה לחלק מן הקוראים, יותר נכון לומר מן המשבר שהחל בשנת 2000, כפי שהגרפים שאראה בהמשך יראו.

ומדוע הזמנים כה קשים עבור אותם מחליטים? כי הגענו לסוג של פרשת דרכים לגבי הפתרונות שניתנו, בחינת התוצאות שהתקבלו עד כה, והמעשים שנעשים כדי לחזור לסוג של שגרה. שגרה שאמורה למתן במקצת חלק מתופעות הלוואי הלא רצויות שקרו.

תחילה, קצת היסטוריה עבור מי שלא היה עקב אחרי מהותו של אותו משבר מתפתח:

מתחילת שנות ה-80, כלכלת העולם צמחה בחוזקה, וחזרה לאיתנה אחרי תקופה של דיכאון אינפלציוני קשה. לא אכנס לסיבות אותה צמיחה גדולה, אך מספיק אם נאמר שחלק גדול ממנה מומן על ידי לקיחת אשראי, ולא על ידי חסכון והשקעה חוזרת של עושר אמיתי.תהליך שגדל ושיאו נראה בראשונה בבועת ההיי-טק, ופיצוצה, בשנת 2000.

למרות שמדיניות ההקלה בזמני משבר בוצעה בהצלחה במקרים שונים בעבר (1987, מלחמת המפרץ, המשבר האסיאתי, LTCM, משבר רוסיה, וכו'), 2000 היוותה נקודת מפנה באיכות, ובכמות של אותה תפיסה, כאשר עקב באג 2000, נפילת הנסדק, ולאחר מכן פיגועי התאומים, אלן גרינספאן החליט להוריד את הריבית ל-1%, ולהשאירה שם המון המון זמן. המהלך נראה כמצליח, וממנו התפתחה בועת נדל"ן, אשר הגיעה תורה לאיים על קיומנו הכלכלי ב-2007 ו-2008.

יש אמרה ידועה האומרת שאין הגיון בלהחליף סוס מנצח. וכך היה, כאשר במקרה הזה הסוס היה מושג ההקלה העוצמתית בריבית, ולאחר מכן ה"הרחבה הכמותית" אשר היוו את הפתרון המובן מאליו לבעיה החדשה שנוצרה.

על פי הנאמר אז, מהות הצעדים האלו הייתה להחזיר את כלכלת ארה"ב תחילה, וזו של העולם כולו לאחר מכן, למסלול של צמיחה נורמאלית. בפועל, קרה משהו מעניין, וקצת לא צפוי באותה אמריקה המהווה תמיד את המרכז הפיננסי הגלובלי, ומקור האשראה עבור קובעי המדינות הכלכליים, והבנקאים המרכזיים בפרט.

כנראה שהיה ידוע מראש שדי הרבה מן הכסף המוזרם ילך לספקולציה ולא לכלכלה האמיתית, אך התקווה הייתה שהביטחון שתופעת השיקום של אותם שווקים תנחיל על העסקים, בנוסף לאשראי הזול הנובע מן הריביות הנמוכה, יצליחו לאתחל סקטורים שלמים, וישפרו במקצת את כולה. זה לא קרה, למרות הדעה הרווחת שאכן ראינו שיפור משמעותי שם.

מספרים שונים נזרקים לגבי הכלכלה האמריקאית, אך יש כמה גרפים המגיעים מאתר הפדרל רזרב עצמו המראים את האמת הערומה. תחילה התעסוקה. אחוז האבטלה במשק האחרון דיבר על פחות מ-6%. ירידה לכאורה מרשימה, אך מי שמתעניין יודע שזו אילוזיה, ושרוב הירידה נובעת מן ירידה של אחוז השתתפות ולא מייצור מקומות עבודה חדשים.

לפניכם גרף יחס התעסוקה-אוכלוסיה המראה איפה אנו נמצאים באמת בפרמטר זה של המשק:

משה-שלום-תעסוקה-21-10

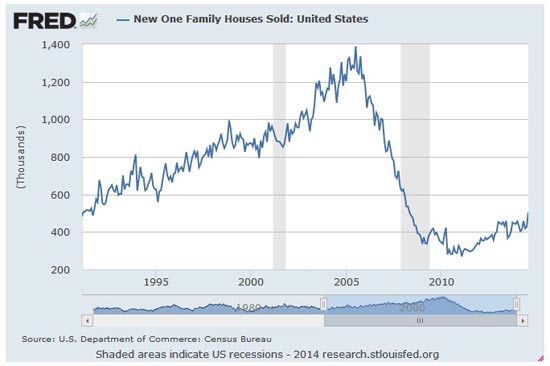

סקטור הבניה היה תמיד סמן מצוין לפעילות במשק צומח, ובמיוחד מכירת בתים חדשים בו. בתים חדשים מהווים את התוצאה הישירה של גידול בצריכה בנדל"ן, וקנה מידה ליכולת הצעירים לגייס סכומים גדולים לעתיד טוב יותר.

הנה הגרף עבור מכירת הבתים החדשים לאותה תקופה:

משה-שלום-בתים-21-10

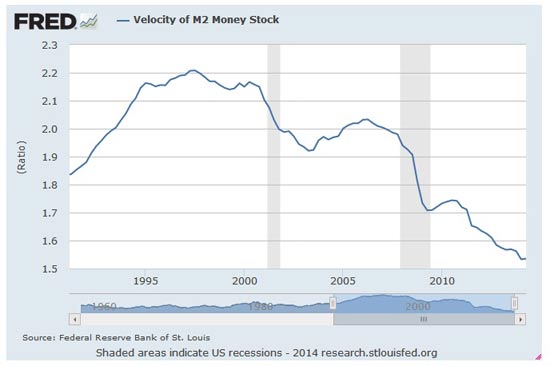

קשה שלא להתרשם מן ההבדל הגדול שבין התעמולה החיובית כלפי מה שנעשה, ומה שהגרפים מראים שקורה בשטח האמיתית. רבים וטובים שאלו אותי לגבי פרמטר אחד שיכול להוות קנה מידה לפעילות מוצלחת של כלכלה, והתשובה שלי תמיד זהה: קצב תחלופת הכסף.

הצגתי בפורום זה את הגרף הזה בעבר, והנה גרסה מעודכנת שלו:

משה-שלום-תאוצת-הכסף-21-10

מן הגרף אנו למדים שני דברים שכבר רמזתי עליהם לעיל:

-

תחילת הבעיה הייתה ב-2000, ולא ב-2007, כפי שרוב הכלכלנים, והמדיה, נוטים לומר לנו.

-

למרות שינוי מזערי בשנת 2010, הפרמטר הזה ממשיך להתדרדר למרות כמויות הכסף האדירות שנשפכו מאז.

פשוט אין תחלופה של אותו כסף חדש. למה הדבר דומה? אם ניזכר בדימוי של בן ברננקי שהצהיר שאם יהיה צורך בכך הוא יזרוק כסף ממסוקים, נוכל לדמיין את בעל הגינה שהכסף נוחת לו על הדשא פשוט מאחסן אותו בבוידם במקום ללכת, ולצרוך איתו, וכך לגלגל את גלגלי הביקושים, והעבודה.

במרץ 2009 היו שלושה גורמים אשר גרמו לשוק המניות לעצור את הירידה, ולחזור מעלה בחוזקה:

-

שינוי בתקנה שאפשרה לתמחר נכסים על פי מודל, ולא על פי שווי השוק שלהם,

-

ההרחבה הכמותית הראשונה שמוערכת היום בכ-2 טריליון דולר,

-

ורמות מחיר מגוחכות שאליהן הגיעו המניות.

התקנה המדוברת עדיין קיימת, אבל היא כבר עשתה את שלה.

רמות המחיר כבר לא מגוחכות, ויש האומרים הוגנות אם לא יותר מכך.

ומה לגבי ההרחבות הכמותיות?

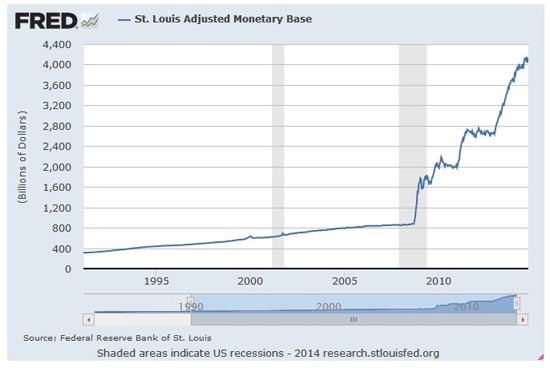

הנה גרף אחרון, המראה את בסיס הכסף, או במילים פשוטות יותר ראי של מאזן הפד היום:

משה-שלום-בסיס-כסף-21-10

אין צורך לומר הרבה על המסלול, ועל הזוית של העקומה. היא הסיבה העיקרית לצמצום בהרחבה האחרונה, כאשר 85 מיליארדי הדולר שהיו בתחילתה קטנו עכשיו לכדי 15 מיליארד בלבד, לכיוון ה-0 בקרוב מאוד.

כאשר שלושת הגורמים שנתנו את הדחיפה כבר לא משפיעים והתוצאות כה לא משכנעות, כעת נותר רק לשער עד כמה קשה עובדים בפד בימים אלו כדי למנוע את הבלתי נמנע:

סיום שלב ההנשמה המלאכותית, וניסיון לייצר סביבה הולמת לתהליך גמילה מן הנזילות העודפת. הגידול בתנודתיות האחרונה מעיד על התחלת חשש מצד הפעילים, ואולי על התחלת שבירת האמון המוחלט שהיה להם בנגידים הכול יכולים.

-

-

-

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.