בשבוע שעבר ניתחנו רעיון למוצר מובנה מסוג Capped Booster Note, המתיימר להוות תחליף הגנתי להשקעה ישירה במניות. נזכיר בקצרה: מוצר דולרי ל-3 שנים, המורכב מ-3 קרנות סל (ETFs) על מגזרים בארה"ב - בריאות (XLV), פיננסים (XLF) וטכנולוגיה (XLK).

ההגנה על הקרן מותנית: אם ביום הפדיון אף אחד מנכסי הבסיס לא נמצא בירידה של יותר מ-40% מהפתיחה, סכום ההשקעה הראשוני מוחזר במלואו; במקרה שביום הפדיון אחד או יותר מנכסי הבסיס נמצא בירידה של יותר מ-40% מהפתיחה - סכום ההשקעה הראשוני ייפגע בגובה ההפסד של נכס הבסיס הגרוע מבין השלושה; החסם העליון הוא ב-5% מעל רמת הפתיחה; ושיעור החשיפה לעליית נכסי הבסיס הוא פי 5.

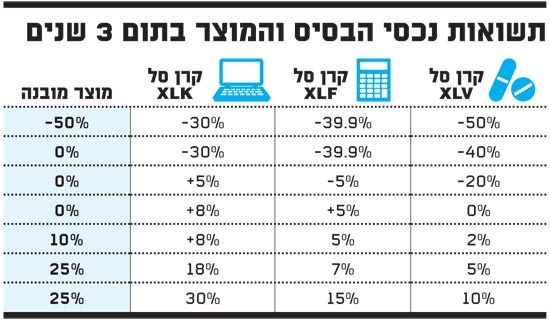

בתום התקופה המשקיע מקבל פי 5 מביצועי נכס הבסיס הפחות טוב מבין השלושה, עד לעלייה של 5% בנכס הבסיס. למשל, אם נכס הבסיס הפחות טוב מבין השלושה הניב תשואה של 1% בתקופה - תשואת המוצר המובנה תהיה 5%; אם נכס הבסיס הניב 2% - תשואת המוצר המובנה תהיה 10%, וכך הלאה. התשואה המקסימלית, אם כן, היא 25% בשלוש שנים (ראו דוגמה בטבלה, הנתונים להמחשה בלבד).

בשבוע שעבר סקרנו את הסיכונים העיקריים. בין סיכוני הקיצון ירידה של יותר מ-40% באחד מנכסי הבסיס בתום התקופה וחדלות פירעון של מנפיק המוצר המובנה. כאמור, אלו הם סיכוני קצה, שכמובן אפשריים, אך ההסתברות להתממשותם היא נמוכה מאוד. מאחר שמוצר זה מהווה תחליף להשקעה ישירה במניות, הרי הסיכון של ירידה של יותר מ-40% הוא כזה שהמשקיע מוכן לקחת ממילא.

במסגרת הסיכונים אשר אינם סיכוני קצה, העיקרי הוא לכך שאחד מנכסי הבסיס יניב תשואה נמוכה משמעותית מהשניים האחרים, מאחר שביצועי המוצר תלויים כאמור בנכס הבסיס הפחות טוב מבין השלושה.

בשביל הגנה צריך לשלם

בחירת נכסי הבסיס משפיעה על תנאי המוצר. בחירה במדדים תנודתיים יותר ובעלי מתאם נמוך יותר ביניהם, הייתה משפרת את רמת המינוף בהינתן ששאר התנאים (חסם עליון ותחתון, טווח הזמן) נשארים כשהיו. הבחירה בחסם עליון נמוך (5%) אינה אינטואיטיבית. באופן עקרוני לא נרצה כלל חסם, אם מדובר באלטרנטיבה להשקעה ישירה במניות; אך מאחר שבמוצר המובנה ישנה תוספת הגנה משמעותית ביחס להשקעה ישירה במניות, הרי יש לשלם עליה - היא אינה מגיעה יש מאין. "התשלום" הוא בדמות חסם עליון על התשואה הפוטנציאלית.

אז בסדר, בשביל הגנה צריך לשלם, אבל אם כבר חסם עליון, לא עדיף שיהיה כמה שיותר רחוק? החלק הראשון של התשובה הוא, שאם הרציונל הוא להחליף חשיפה מנייתית ישירה בחשיפה עם הגנה מסוימת - הרי בבסיס הרציונל הזה, ההנחה היא שהסיכון בשוקי המניות גובר ופוטנציאל האפסייד אמנם קיים, אך אולי מוגבל. מובן שלא חייבים להסכים עם הנחת בסיס זו, אך אם מסכימים - אז הגיוני "לוותר" באופן יזום על חלק מפוטנציאל האפסייד המוגבל בלאו הכי.

החלק השני של התשובה הוא שהחסם הנמוך מאפשר מינוף גבוה. לכן, גם אם התשואה של נכסי הבסיס לא תהיה גבוהה מאוד, עדיין אפשר לקבל תשואה "מנייתית". מספיקה עלייה של 5% ב-3 שנים בנכס הבסיס, על מנת לקבל תשואה שנתית של כ-8%.

כאשר הנחת הבסיס היא ציפייה לתשואות לא מאוד גבוהות משוק המניות, הקומבינציה של חסם עליון נמוך עם מינוף גבוה מתאימה יותר מאשר חסם עליון גבוה עם מינוף נמוך. סיבה נוספת לכך שקומבינציה זו עדיפה, היא החשיפה לפחות טוב מבין שלושה נכסי בסיס. אם בכדי להגיע לתשואה המקסימלית במוצר המובנה לא נדרש הרבה מאף אחד מנכסי הבסיס (עלייה של 5% ב-3 שנים כאמור), אזי הסיכון בחשיפה לפחות טוב מבין נכסי הבסיס הוא כבר פחות משמעותי.

* הכותב הוא שותף בחברת ISIS, המתמחה בפתרונות השקעה מובנים, וכן משמש כאנליסט בכיר של מוצרים פיננסיים עבור קבוצת פיוניר אינטרנשיונל, ועשוי להיות לו עניין בנושא הכתבה. אין לראות בכתבה המלצה לרכישת ני"ע או תחליף לייעוץ השקעות אישי

תשואות נכסי הבסיס והמוצר המובנה בתום תקופת 3 השנים 20.10.14

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.