מי מכם שבקי בחוקי הבלאק ג'ק, ודאי מכיר את האפשרות לפצל את היד שקיבלתם במצב שבו שני הקלפים שחולקו לכם זהים (זוג). שחקן שבוחר בחלופה זו מעריך כי ביצוע הפיצול (Split) לשני הימורים שונים, ישפר את מצבו לעומת הישארות במצב הקיים. גם בעולם התאגידי ישנם מצבים, שבהם בעלי מניות מחליטים לפצל פעילויות עסקיות בתקווה לייצר מצב שבו 1 1 שווים יותר מ-2. מצב זה מכונה "פיצול", או בשמו המוכר יותר "Spin off".

הרעיון בפיצול הוא לקחת יחידה עסקית אינהרנטית מתוך תאגיד או חברה-בת שלו, ולהפוך אותה לפירמה העומדת בפני עצמה. בעולם תאגידי של יתרונות לגודל, שבו הולכת וגוברת בשנים האחרונות קונסולידציה של חברות דרך פעילות ענפה של מיזוגים ורכישות (M&A), מסקרנת הבחירה של חברות רבות בצעד הפוך במהותו - של פיצול יחידות עסקיות.

תופעה זו תופסת באחרונה כותרות רבות בתקשורת הכלכלית, הודות לכוונותיהן של ענקיות דוגמת eBay ו-HP לבצע פיצול בעסקיהן. נשאלת השאלה מהו הרציונל העומד מאחורי ספין-אוף, וחשוב מכך - האם הוא אכן משרת את בעלי המניות?

המטרה: הצפת ערך

בראש ובראשונה, פיצול מאפשר לכל אחת מהחברות המעורבות - החברה-האם והחברה המתפצלת - לשפר את המיקוד העסקי שלהן בפעילות הקיימת. באופן זה שתי החברות זוכות להתפתח ולצמוח בתחום המומחיות שלהן, עם משאבים ניהוליים שמוקצים לפעילות הרלוונטית. לעתים קרובות יחידה עסקית בתוך ארגון או חברה-בת אינן זוכות לקבל את תשומת הלב הניהולית הנדרשת על מנת למקסם את הערך הגלום בהן. בנוסף, הצרכים השיווקיים של כל חברה ממוקדים יותר, וכך ניתן לפנות באפקטיביות רבה יותר לקהלי היעד.

סיבה נוספת, שתומכת במהלך של ספין-אוף, היא העובדה שמשקיעים רבים אוהבים חברות עם פעילות עסקית ברורה ומוגדרת, אשר מבחינתם מעלה את השקיפות של ההשקעה. בנוסף, לאור העובדה כי לרוב החברות המתפצלות משתייכות לתחום צומח ופופולרי, אותם המשקיעים מוכנים לשלם פרמיה גבוהה יותר ביחס לזו שניתנה קודם לכן לחברה-האם שהחזיקה בפעילות זו.

מכאן, הרציונל של ביצוע פיצול עסקי הוא הרצון של בעלי המניות בחברה-האם להציף ערך שאינו מתומחר בשוק, וקיים להערכתם באחת היחידות השייכות לתאגיד. נדגיש כי לפי החוק האמריקאי, מהלך זה נחשב ליעיל יותר מבחינת מיסוי ביחס למכירה רגילה של נכסים.

על פניו, עושה רושם כי ביצוע ספין-אוף אכן מניב פירות ומשפר את מצבם של בעלי המניות. על פי נתונים, שפורסמו במגזין "פורבס", בין השנים 2002-2012 הושלמו בשוק האמריקאי למעלה מ-80 פיצולים בשווי של לפחות 500 מיליון דולר לפיצול. התוצאות עבור המניות של שני סוגי החברות עדיפות: בעוד מדד S&P 500 רשם תשואה של 22% בלבד בתקופה זו, מניותיהן של חברות-האם הניבו תשואה של 35% בתקופה המקבילה, והמניות של החברות המתפצלות השיגו תשואה מרשימה של 70%. כפי שהנתונים הללו מעידים, מהלך הפיצול היטיב במיוחד עם המשקיעים בחברות שיצאו לדרך עצמאית.

כאמור, מגמת הספין-אוף הולכת וצוברת תאוצה. רק באחרונה דובר על הפיצול המתוכנן בין ענקית הקמעונאות המקוונת eBay לבין פייפאל, ספקית התשלומים הווירטואליים שבבעלותה; ועל הפיצול של יחידותיה העסקיות של HP.

כשבוחנים פיצולים מהשנים מהאחרונות אפשר להצביע על מספר מהלכים בולטים: מקדונלד'ס, שהנפיקה את רשת הגריל המקסיקנית Chipotle ב-2006, וראתה את מנייתה נוסקת באלפי אחוזים בזמן שענקית המזון המהיר מדשדשת; TripAdvisor, שהופרדה ב-2011 מחברת התיירות המקוונת אקספדיה (בעצמה פוצלה ממיקרוסופט ב-1999); וקראפט, שפיצלה בשנה שעברה בין פעילותה הבינלאומית (Mondelez) לבין פעילותה בצפון אמריקה (Kraft Foods).

פעילות של ספין-אוף לא זרה לשוק המקומי. החברה לישראל צפויה לבצע בקרוב פיצול לשתי חברות שונות: "המקורית" תחזיק במניות כיל ובזן, וחברה חדשה בשם "קנון" (Kenon) תחזיק ביצרנית השבבים טאואר, בחברת תחנות הכוח ICP, בחברת הספנות צים, בזרוע השקעות הקלינטק ICG, ובמיזם הרכב הסיני קורוס. בשנה שעברה ביצעה קומברס, מחברות הדגל הטכנולוגיות של ישראל בתחילת העשור הקודם, ספין-אוף להחזקותיה בחברה-הבת ורינט - מהלך שהיטיב עם בעלי המניות של החברה שפוצלה ופחות עם אלה של קומברס.

לא הכול ורוד

ובכן, אפשר לראות כי תופעת הפיצולים היא מגמה חוצה-שווקים ומגזרים, ובכל זאת, לא כל החברות בוחרות בצעד זה. דוגמה בולטת לכך היא פפסיקו, אשר מסרבת כבר למעלה משנה לדרישת בעלי המניות האקטיביסטים שלה לפצל את עסקי החטיפים המלוחים המשגשגים שלה מעסקי המשקאות המדשדשים. הרקע להתנגדות הנהלת פפסיקו, הוא שהפיצול המוצע עשוי לרמוז, או לכל הפחות ליצור מראית עין, שהפעילות הנותרת בתאגיד (המשקאות) פחות אטרקטיבית, ובכך פוחתת הכדאיות הכלכלית של ביצוע הספין-אוף.

מעבר להתנגדויות שמועלות במסגרת הפיצול האפשרי בפפסיקו, ניתן לציין חסרונות נוספים למהלך של פיצול עסקי: המניות של החברות המעורבות "מתחלקות" בשווי השוק המצרפי של החברה-האם באופן שמקטין את משקלן במדדי השוק השונים; הסיקור האנליטי לכל אחת מהמניות עשוי לקטון בעקבות השינוי; ולא פחות חשוב מכך, הסחירות של המניות עלולה להיפגע כתוצאה מהפיצול.

עבור משקיעים, שמעוניינים לעקוב אחר החברות שיצאו לדרך עצמאית, יצרה עורכת מדדי הנישה Beacon מדד ייעודי, שמייצג חברות הנסחרות בארה"ב, אשר פוצלו מתאגידים בעת האחרונה. המדד מכיל עד 40 חברות שעומדות בקריטריונים שונים, דוגמת שווי שוק מזערי, והמשקל המרבי למניה הוא 4.5%. קרן הסל Guggenheim Spin-Off (סימבול: CSD) עוקבת אחר ביצועי מדד זה. נכון להיום, הקרן מנהלת נכסים בסך 540 מיליון דולר - היקף מכובד לאסטרטגיית השקעות נישה.

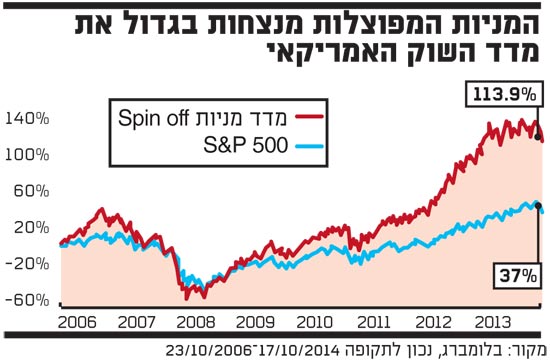

בבחינת ביצועי מדד הפיצולים עולה, כי מאז השקתו, לפני שמונה שנים, הוא הניב למשקיעים תשואה פנומנלית של 114% - תשואה עודפת משמעותית על מדד השוק האמריקאי (S&P 500), שעלה בתקופה המקבילה בשיעור של 37% בלבד (ראו גרף). אז בפעם הבאה שתשמעו על חברה שמפוצלת מהחברה-האם שלה, כדאי שתנצלו את ההזדמנות לבחון לעומק את ההשקעה בה.

*** הכותב הוא סמנכ"ל פיתוח עסקי וחינוך פיננסי בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

המניות המפוצלות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.