באחד המפגשים החברתיים, שבהם לקחתי חלק בתקופת החגים, עלה סיפורו העצוב של מכר. בשלהי העשור הרביעי לחייו התגלתה אצלו מחלה חשוכת מרפא, אשר גרמה לצערנו לפטירתו תוך זמן קצר, כשהוא משאיר אחריו משפחה צעירה - בת זוג ומספר ילדים - כמעט ללא כיסוי ביטוחי. חלק מהמשתתפים במפגש סיפרו כיצד האירוע גרם להם לרוץ לעשות סדר בתיק הביטוח שלהם. קוראים רבים ודאי שמעו על מקרים מצערים דומים.

בטור היום נמנה מספר כללי אצבע, שיסייעו להתאים לצרכים העכשוויים את הכיסוי הביטוחי למקרה מוות. הכיסוי הביטוחי הוא הסכום שיקבלו יקירינו במקרה של מוות חלילה. תכנון נכון של סכום זה נועד לתת מענה לשאלה האם הסכום שרכשנו יספק את צרכיהם הכלכליים. יש שיאמרו שמספיק לדאוג לצרכים הבסיסיים; יש שירצו להבטיח גם את מימון החלומות של משפחתם; ויש שיגידו "אחריי המבול", מה שיקרה אחרי מותי לא מעניין אותי.

בדיקת ביטוח לתא המשפחתי: תכנון נכון של סכומי הביטוח לוקח בחשבון את התא המשפחתי כולו. יש לוודא כי לשני בני הזוג ישנו כיסוי התואם את גילם והכנסתם. הדבר נכון, אגב, גם לזוגות פרודים או גרושים וגם למשפחות חד-הוריות. בזמן של פרידה או פירוק התא המשפחתי, יש לוודא, כחלק מתהליך הפרידה, כי נותרים סכומי ביטוח שיספקו את הצרכים הכלכליים, בעיקר של הילדים, במקרה של אסון. במשפחות חד-הוריות, מאחר שהנטל הכלכלי כולו מוטל על כתפי ההורה היחיד, מומלץ לרכוש כיסוי ביטוחי מתאים, שיענה על צרכי הילדים במקרה אסון.

ירידת הכנסה צפויה של בן הזוג הנותר: במקרה של מות אחד מבני הזוג, יש לקחת בחשבון ירידה בהכנסות של בן הזוג שנותר בחיים, כדי שיוכל לטפל לבדו בתא המשפחתי. מאותה סיבה יש לרכוש כיסוי ביטוחי, גם אם אחד מבני הזוג מטפל בבית ובמשפחה במשרה מלאה (עקר או עקרת בית). לגריעתו של טיפול זה יש ערך כלכלי לא מבוטל.

דירה לא מוכרים: רבים מבעלי דירות המגורים שביננו משלמים כנגד חלק זה או אחר של הדירה תשלומי משכנתא לבנק במשך תקופה לא מבוטלת. כחלק מנטילת המשכנתא דורש הבנק לרכוש ביטוח, שמבטיח את החזר יתרת המשכנתא לבנק המלווה במקרה של מות אחד מהלווים. המשמעות במקרה זה, היא שההוצאה החודשית של התא המשפחתי תקטן, מאחר שהחזרי המשכנתא יתבטלו, ובכך תהיה תרומתו של ביטוח זה לשמירה על חיי איכות החיים הכלכלית של המשפחה.

כלל ה-85%: כלל אצבע המבוסס על מחקרים שנעשו בישראל על ידי המוסד לביטוח לאומי, מראה כי במקרה של מות אחד מהמפרנסים התא המשפחתי יזדקק ל-85% מההכנסה הקודמת נטו כדי להמשיך לקיים את אותה רמת חיים כלכלית. כך, לדוגמה, אם ההכנסה המשפחתית נטו עומדת על 10,000 שקל - יידרשו 8,500 שקל נטו במקרה מוות של אחד מבני הזוג.

הישראלים אופטימים

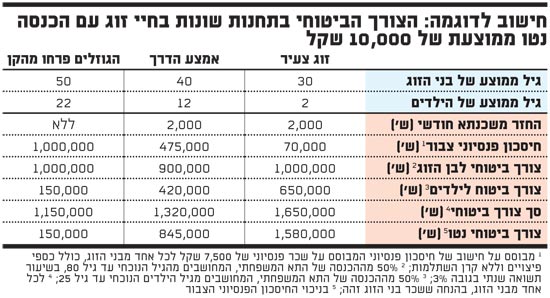

נדגים את החישוב של הצורך הביטוחי עבור תא משפחתי במספר תחנות בחיים. בתא המשפחתי שלנו שני בני זוג ושני ילדים עם הכנסה נטו של 10,000 שקל.

הטבלה המצורפת נועדה להמחשה בלבד (מחשבונים רבים ומגוונים ניתן למצוא באתרים רבים ברשת). ניתן לראות את ההבדלים בצורך הביטוחי בתחנות השונות בחיים, תוך התחשבות בגילאי בני הזוג והילדים, רמות ההכנסה נטו של כל אחד מבני הזוג ועוד.

כך לדוגמה, הזוג הצעיר בתחילת דרכו יזדקק במות אחד מבני הזוג להכנסה נטו של 8,500 שקל (85% מ-10,000 שקל). בניכוי החזר המשכנתא החודשית בגובה 2,000 שקל, אשר תופסק לאחר כיסוי המשכנתא, הצורך המינימלי של המשפחה יעמוד על 6,500 שקל.

בחישוב הצורך הביטוחי שבטבלה מחצית מסכום זה, 3,250 שקל, מחושבת לבן/בת הזוג הנותר לכל ימי חייו (עד גיל 80), והמחצית הנותרת לילדים עד גיל 25. מי שמתכנן לסייע לילדיו עד גיל מבוגר יותר - כדאי שיגדיל את הכיסוי בהתאם.

בחינת היקפי הכיסוי הביטוחי הממוצעים בישראל מראה, שאזרחי ישראל אופטימים יחסית ורוכשים סכומי ביטוח נמוכים. אנו תקווה, כי הדברים שהעלנו כאן יסייעו לכם לבדוק ולהתאים את הצורך הביטוחי לצורך האמיתי.

הכותב הוא מנהל המטה המקצועי במבטח סימון מקבוצת הביטוח מגדל. אין לראות בסקירה זו ובאמור בה ייעוץ פיננסי ו/או פנסיוני כהגדרתם בחוק. בכל מקרה, בטרם קבלת החלטה יש להיוועץ בבעל הרישיון המתאים

הצורך הביטוחי בתחנות שונות בחיי זוג

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.