למרות שהבורסה בתל אביב מעוניינת למשוך אליה חברות טכנולוגיה ישראליות, אלו מעדיפות בדרך כלל לבצע הנפקות ראשוניות בוול סטריט. בשנים האחרונות עושים בבורסה מאמצים למשוך הנפקות של חברות היי-טק - לדוגמה באמצעות השקת מדד "ת"א טק-עילית" - אך אלה עדיין לא הובילו להנפקות משמעותיות של חברות כאלה. מבין ארבע החברות שהצטרפו בשנה האחרונה לבורסה - אשטרום, אינרום, מגדלי הים התיכון וסקייליין - אף אחת אינה חברת טכנולוגיה.

היום הוגשה סוף סוף טיוטת תשקיף לקראת הנפקת אקוויטי של חברת היי-טק בת"א. מדובר בחברת אן טריג (N-trig), שמפתחת, מייצרת ומשווקת שבבים המיועדים לממשק מסכי מגע ועטים דיגיטליים. את ההנפקה מובילים לידר חיתום.

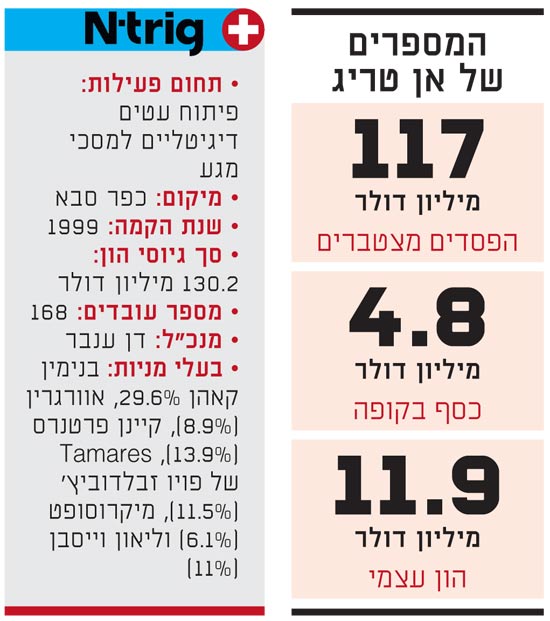

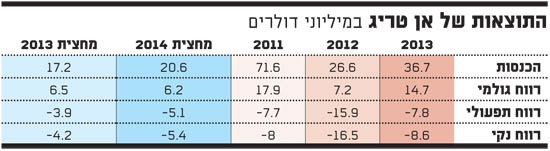

עם זאת, קשה לומר שזוהי חברה מהסוג שראו לנגד עיניהם קברניטי הבורסה, כשניסו למשוך לת"א את תעשיית ההיי-טק. לדוחות אן טריג מוצמדת הערת "עסק חי", היא אינה עומדת באמות המידה הפיננסיות שנקבעו לה, הפסדיה מצטברים ל-117 מיליון דולר, ובמחצית הראשונה של 2014 היא רשמה תזרים שלילי של 4.4 מיליון דולר מפעילותה השוטפת. בסוף יוני 2014 הסתכמו המזומנים בקופת החברה בפחות מ-5 מיליון דולר, וההון העצמי שלה עמד על כ-12 מיליון דולר בלבד.

"יכולת החברה להמשיך בפעילותה תלויה בגיוס מקורות למימון פעולותיה והחברה פועלת לגיוס כספים בדרך של השקעה בהון וגיוס הון מהציבור", נכתב בטיוטת התשקיף. "קיימת אי ודאות באשר ליכולתה של החברה לייצר הכנסות או לגייס הון נוסף בעתיד, אם בכלל".

אן טריג טרם פרסמה את היקף הגיוס והשווי אליו היא מכוונת, אך היא תשאף לגייס כ-20 מיליון דולר. הגיוס האחרון שביצעה, בפברואר השנה, היה לפי שווי של 75 מיליון דולר "אחרי הכסף", וסביר להניח שהחברה תשאף לשווי דומה, "לפני הכסף", בהנפקה הנוכחית. בשווי כזה, הנפקה בנאסד"ק אינה אפשרות ריאלית ות"א היא האופציה המועדפת.

לחברה יש מסגרת אשראי בהיקף 8.5 מיליון דולר והלוואה חד פעמית בגובה 3 מיליון דולר, שאת שתיהן קיבלה מבנק Silicon Valley Bank. מסגרת האשראי נושאת ריבית שנתית של 3%-6% (כפונקציה של מצב הנזילות בחברה) וההלוואה נושאת ריבית שנתית של 8%.

בימים האחרונים הגיעה אן טריג, שאינה עומדת בקובננטים להלוואה, להסכמה עם הבנק בנוגע לאי עמידתה באבני דרך הנוגעות לגיוס הון - התחייבותה לגייס ב-2014 סך מצטבר של 10 מיליון דולר. במקביל, נקבעה אבן דרך חדשה: על אן טריג להשלים את ההנפקה בבורסה עד 15 בנובמבר ולגייס לפחות 20 מיליון דולר, או לחילופין לעמוד באבני הדרך לגיוס הון. עם זאת, נראה שמבחינת הבנק לא תהיה בעיה אם הגיוס יידחה בכמה ימים, ובכל מקרה, כדי להנפיק על בסיס דוחות הרבעון השני, אן טריג תצטרך לבצע את ההנפקה עד סוף נובמבר.

מיקרוסופט היא הלקוח המרכזי

מי שירצה בכל זאת להתמקד בצד החיובי בעסקי אן טריג, יוכל לראות במצגת החברה את הצפי לצמיחה המהירה בשוק העטים הדיגיטליים: מ-56 מיליון יחידות שסופקו ב-2013 לצפי של 534 מיליון יחידות ב-2020. בתשקיף נכתב שהחברה זיהתה את המגמה העולמית של צמיחת שוק העטים הדיגיטליים והתפתחות זו "עשויה להשפיע לטובה על מכירותיה ורווחיותה, ככל שהיא תישמר וככל שהחברה תצליח להביא לשימוש מוגבר במוצריה". כאחת מהיצרנים המובילים בשוק, אן טריג תהנה מכל מגמה חיובית בשוק.

סיבה נוספת לאופטימיות עשויה להיות נתוני מכירות הטאבלט Surface Pro 3 של מיקרוסופט, שנמכר יחד עם העט הדיגיטלי של אן טריג. הטאבלט נמכר ברבעון השלישי במעל 900 מיליון דולר, למעלה מכפול מהרבעון המקביל, ובעוד שקשה לדעת כמה מהצמיחה בהכנסות אלה תחלחל גם לדוחות אן טריג, אפשר להעריך שתהיה לכך השפעה חיובית.

נכון למחצית הראשונה של 2014, מיקרוסופט היא הלקוח המרכזי של אן טריג ואחראית על 79% מסך המכירות שלה (מיקרוסופט גם מחזיקה ב-6.1% ממניות החברה). לקוחות אחרים הם Vaio וקבוצת Fujitsu. במחצית הראשונה הסתכמו הכנסות אן טריג ב-20.6 מיליון דולר, צמיחה של 19.7% מהתקופה המקבילה ב-2013. אך ההפסד התפעולי בתקופה זו העמיק והסתכם בכ-5.1 מיליון דולר, וההפסד הנקי גדל ב-30.7% ל-5.4 מיליון דולר. גם את שנת 2013 כולה סיימה החברה בהפסד. מ-2007 סיפקה אן טריג מיליוני יחידות בהיקף מצטבר של 230 מיליון דולר.

יח"צ באדיבות הנשיא ג'ורג' בוש

אן טריג נוסדה ב-1999 והיא מעסיקה 168 עובדים בישראל ובטייוואן. מאז שהוקמה ביצעה החברה שמונה סבבי גיוסי הון, וגייסה מעל 130 מיליון דולר. בעבר כבר נשקלה בחברה אפשרות ההנפקה - המנכ"ל הקודם אמר ב-2009 בראיון ל"גלובס" כי החברה תהיה מוכנה לגיוס בנאסד"ק ב-2010 - אך הדבר לא קרה. אגב, באותה תקופה עלתה החברה לכותרות בזכות הנשיא האמריקאי דאז, ג'ורג' בוש, שהציג בקבינט את תקציב 2009 על-גבי מחשב מתוצרת דל שהמוצר של אן טריג מותקן בו, והטכנולוגיה של החברה זכתה להכרה שסייעה לה לבצע את אחד מגיוסי ההון שלה.

בעל המניות העיקרי בחברה הוא בנימין קאהן שמכהן גם כיו"ר החברה, ומחזיק ב-29.6% ממנה. בעלי מניות נוספים כוללים את הקרנות אוורגרין (8.9%) וקיינן פרטנרס (13.9%), Tamares של פויו זבלדוביץ' (11.5%), מיקרוסופט (6.1%) וליאון וייסבן (11%). למנכ"ל החברה, דן ענבר, הוענקו לפני כשלושה חודשים כ-1.7 מיליון אופציות במחיר מימוש של 49 סנט למניה. ענבר מכהן כמנכ"ל מ-2013 ובעבר היה מנכ"ל סנדיסק ישראל. ההערכות הן שרוב בעלי המניות ישתתפו בהנפקה ויזרימו הון לחברה במסגרתה.

לפי טיוטת התשקיף, אן טריג מייעדת את התמורה מההנפקה להמשך מחקר ופיתוח, כך שהעטים שלה יוכלו לעבוד על מגוון רחב יותר של מסכים. כמו כן יוקצו סכומים להשקעה בפיתוח עסקי ושיתופי פעולה אסטרטגיים, שיווק ומכירות, הון חוזר והגדלת המלאי, וכן לרזרבות מזומנים שיאפשרו לחברה "תפקוד שוטף ויכולת גמישות עסקית ותפעולית".

אן טריג

התוצאות של אן טריג

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.