כחצי שנה לאחר שהתארח במדור ארז אסיף, מנהל קרנות אג"ח חו"ל בהראל פיננסים, הוא ממליץ כעת לקצר את מח"מ תיק האג"ח ולעבור לדירוגים גבוהים. "אם לפני כחצי שנה חיפשתי יותר מציאות, אפשרות לרווחי הון, או אג"ח עם פוטנציאל להעלאת דירוג", אומר אסיף, "מניתוח תמונת המצב העולמית, המסקנה שלי היום היא שצריך לשמור על מח"מ קצר יותר ולהעדיף דירוגים גבוהים יותר".

אסיף מסביר כי "התשואות הממשלתיות מעולם לא היו כל כך נמוכות, ואני מעריך שבטווח זמן של חצי שנה עד שנה הן יהיו גבוהות יותר (לפחות בארה"ב). בגלל הסיכון הזה", הוא מדגיש, "אני מעדיף היום אג"ח עם טווח פדיון קצר יותר, של 2-3 שנים, ובגלל שהמרווח עלה מאוד בתקופה האחרונה, אני מעדיף להקטין סיכון באמצעות עלייה בדירוג".

סיבה נוספת למעבר לדירוגים גבוהים לדבריו, היא "העובדה שמאז תחילת חודש אוקטובר נראה שאצבען של חברות הדירוג 'קלה יותר על ההדק' בהורדת דירוגים. לאחר כמה שנים שראינו בעיקר העלאות דירוג, התחלנו לראות גם הורדות דירוג, כך שיש להביא זאת בחשבון".

בהתאם לניתוחו את המצב, אסיף מציין כי הוא "מעדיף למשל לרכוש אג"ח של חברות פיננסים כמו מורגן סטנלי (דירוג A מינוס של חברת S&P) לפדיון בעוד כשנתיים (אוקטובר 2016), הנסחרת כיום בתשואה לפדיון של 1.2%, המגלמת פער של 0.7% מעל אג"ח ממשלת ארה"ב - לא רע לאג"ח כל כך קצרה".

לקחת סיכון עם הריאל הברזילאי

לגבי ההמלצות בביקורו הקודם במדור, אומר אסיף כי מי שהשקיע באג"ח ממשלת ישראל נקובה בדולרים לשנתיים הרוויח כ-1%, ואילו מי שהשקיע באג"ח ל-10 שנים של ממשלת ברמודה נהנה מרווח של 4% עד כה. אולם כאמור, בשל השינוי שהוא מזהה כעת במצב השוק, הוא אומר כי "לא הייתי ממשיך עם האג"ח האלו".

אסיף מתייחס גם להתחזקות הדולר בחודשים האחרונים, ומציין כי "הדולר התחזק מאז ב-10%, אבל בעולם יש מטבעות שנחלשו אפילו יותר. בחודשיים האחרונים הריאל הברזילאי נחלש ב-15% מול הדולר, ואחרי הבחירות הנוכחיות יש סיכון שהמטבע שם ייחלש עוד. זה סיכון שהמשקיעים צריכים לבחון ולא בהכרח לפסול על הסף".

לדברי אסיף, "אם אפשר לרכוש היום אג"ח ברזילאיות לשנתיים בתשואה של 10%, זה אומר שאפשר לספוג היחלשות נוספות של אפילו 8% במטבע, ועדיין לקבל תשואה גבוהה יותר מזו שאפשר להגיע אליה באג"ח רבות אחרות".

עוד הוא מוסיף כי "גם האירו נחלש מאוד למול הדולר, ולנוכח המצב הכלכלי באירופה, אני מעריך כי המצב הזה לא ישתנה בקרוב. זה אחד השיקולים שלי להיות חשוף יותר לאג"ח בדולר (בכל העולם, א' ל') מאשר לאג"ח באירו".

השוק האמריקאי - ואג"ח בקוריאה

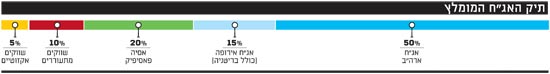

בחינת תיק האג"ח שאסיף מציג, מגלה כי הוא מותיר את ההחזקה העיקרית, בהיקף 50% מהתיק, בשוק האמריקאי, ומקטין את החלק האירופי בתיק מ-20% ל-15%, בשל המשך החולשה הכלכלית ביבשת, ובמיוחד בשל הצפי להיחלשות האירו.

את רכיב ההשקעות במדינות אסיה פאסיפיק מכפיל אסיף, מ-10% ל-20%, ואומר כי "ניתן למצוא באזור זה אג"ח מעניינות בדירוגים גבוהים". כחלק מכך, אסיף מפנה זרקור לשוק האג"ח הקוריאני, שם הוא אומר כי "אג"ח לחמש שנים, המדורגת AA מינוס, נסחרת בתשואה של כ-1.8% - 0.5% מעל אג"ח ממשלת ארה"ב".

אסיף מסביר כי "מאחר שרבות מהחברות בדרום קוריאה הן בבעלות ממשלתית חלקית, גם הן זוכות לדירוגים גבוהים ועשויות להיות מעניינות להשקעה". כך לדוגמה האיגרת של חברת החשמל הקוריאנית (Korea western power), שגם היא מדורגת AA מינוס. "האג"ח שלה לפירעון בספטמבר 2019 נסחרת בתשואה של 2.3%", הוא אומר, "0.9% מעל ממשלת ארה"ב. החברה היא בבעלות Korea electric power, שנמצאת בבעלות ממשלת קוריאה".

אסיף מוסיף כי ניתן לשקול חשיפה לאג"ח בדירוגים נמוכים יותר, של חברות עם מזומנים או שמציגות ניהול אחראי ושיפור מתמשך. כדוגמה הוא מציין את חברת Packaging Corp of America, המתמחה במוצרי אריזה לצורך משלוח מוצרים וסחורות. לדבריו, "בעקבות מיזוג והקטנת הוצאות וחוב, צפויה החברה להגדיל את הרווח שלה ב-175 מיליון דולר בשנה הקרובה. היא אמנם מדורגת BBB, אבל אג"ח שלה לתשע שנים נסחרת ב-3.5%, ומפצה להערכתי על הסיכון".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של ארז אסיף 27.10.14

ארז אסיף עושה שוק 27.10.14

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.