בימים הקרובים צפויות חברות הביטוח לפרסם את דוחות הרבעון השלישי ל-2013, לאחר מחצית ראשונה עם רבעון ראשון חזק ורבעון שני פושר, שכלל גם מחיקות שנבעו מהריביות הנמוכות. על פניו נראה שהתוצאות של הרבעון השלישי ימשיכו את רצף התוצאות הטובות של חברות הביטוח בשנים האחרונות. אבל, וזה גם הקונצנזוס בקרב האנליסטים המובילים בביטוח שעמם שוחחנו, נראה שסביבת הריביות הנמוכה, שכה סייעה לתוצאות חברות הביטוח בשנים האחרונות, סיימה את תרומתה החיובית לתוצאותיהן.

בסך הכול נראה שלהתמשכותה ולהעמקתה של סביבת הריבית הנמוכה, שצפויה להימשך עוד פרק זמן לא זניח, השפעה שלילית על פוטנציאל הרווחיות שטמון בחברות הביטוח. אגב, המציאות הזו כבר השפיעה לשלילה על תוצאות חמש חברות הביטוח הגדולות ברבעון השני השנה. ברבעון ההוא רשמו חמש קבוצות הביטוח הגדולות, מגדל, הראל, כלל ביטוח, הפניקס ומנורה מבטחים, ירידה של כ-51% ברווח הכולל המצרפי, שהסתכם בכ-254 מיליון שקל.

בשקלול הרבעון הראשון, רשמו חמש החברות במחצית הראשונה של השנה קיטון קל יותר, של כ-6%, לרווח כולל מצרפי של כ-1.4 מיליארד שקל.

אגב, בנטרול ההשפעות החד-פעמיות שנבעו מהריביות הנמוכות, הרווח הכולל דווקא גדל ברבעון השני השנה, בכ-35%, לסך מצרפי של כ-617 מיליון שקל, ובמחצית הראשונה של השנה דובר על עלייה של כ-34% לכ-1.9 מיליארד שקל.

משקולת הריבית

מרב פישר שרוני, מלאומי פרטנרס, מעריכה לקראת פרסום דוחות הרבעון השלישי ב-2014, כי "ייתכן שנראה עוד הפרשות שביצעו חלק מהחברות בגין הריביות הנמוכות, שהמשיכו לרדת השנה. בסך הכול שוק ההון היה טוב ברבעון הנוכחי, אך ביחס לרבעון המקביל הוא לא בהכרח מראה שיפור, כך שבשורה התחתונה כנראה נהיה עדים לרבעון סביר ואף טוב פלוס מבחינת הרווחים".

גם טרנס קלינגמן, מנהל צוות המחקר ב-sell side בפסגות, מעריך כך, ואומר ש"הרבעון השלישי צפוי להיות חזק יותר מהרבעון השני השנה, אך לא ביחס לרבעון הראשון השנה (שבו היה גם מדד שלילי)".

גם מאיר סלייטר, מנהל המחקר בבנק ירושלים ברוקראז', מצפה לתוצאות טובות יחסית, ומציין כי "בסיס הנתונים של פעילות חמש חברות הביטוח הגדולות היה טוב ברבעון השלישי - התשואות החיוביות באפיקי ההשקעה והמדד הנמוך - כך שכנראה החברות יציגות תוצאות טובות יחסית ברבעון השלישי. אני מעריך שהחברות יציגו בשורה התחתונה תשואה חד-ספרתית גבוהה ברבעון, בתלות בשיעורי ההפרשות שהחברות ימשיכו להציג גם ברבעון השלישי".

עם זאת, אלון גלזר, סמנכ"ל מחקר בלידר שוקי הון, אומר כי "שוק ההון היה בסדר עבור חברות הביטוח, אבל יכול להיות שנתחיל לראות עוד הפרשות אקטואריות כפי שראינו ברבעונים קודמים, בגלל הריביות הנמוכות. לכן קשה לחזות מה יקרה עם הדוחות, אבל בביזנס שלהן, בעסקי הליבה, נראה שהכול בסדר גמור".

לצד ההערכות האופטימיות יחסית בנוגע לתוצאות הרבעון, נראה שארבעת האנליסטים המובילים דווקא רואים התגברות סיכונים סביב חברות הביטוח. כך, לדברי גלזר, "הריבית הנמוכה הפכה מדבר שתרם מאוד לתוצאות של החברות בשנים האחרונות, למשקולת שמכבידה על רווחיהן".

קלינגמן מציין בהקשר זה, כי "בהסתכלות לעתיד הריביות אמנם מאוד נמוכות אבל הרווחיות הגלומה בתיקים הקיימים נמוכה למדי. זאת משום שאם הריבית הנמוכה תימשך, היא לא תעזור לחברות אלא אפילו תפגע בחברות שיידרשו לחזק עתודות, למשל בפוליסות ישנות. כמו כן, כשהריביות יחלו לטפס יהיו לחברות הפסדי הון. זה ישפיע על תוצאותיהן, ונראה תשואה על ההון נמוכה יחסית בחברות הללו, עוד קודם שזה ייצור בטווח הארוך יותר את הפוטנציאל לתשואות טובות יותר על ההון".

גם פישר שרוני מציינת, כי "לא בהכרח הריבית הנמוכה הפסיקה 'לעבוד לטובת החברות', אבל סביבת הריבית הנמוכה הנמשכת היא בהחלט כבר לא חדשות טובות לחברות. זאת משום שמקורות התשואה שלהן מידלדלים, וזה לא טריוויאלי".

ואיך כל זה משפיע על מניות הביטוח שנסחרות כיום מתחת להון שלהן (להוציא מגדל שנסחרת בהתאם להון שלה)?

סלייטר מעריך, כי "מכפיל ההון של חמש החברות נמוך יחסית, גם אם לא מאוד נמוך, ואנו ברמת מכפילי הון שנמוכה מהממוצע ההיסטורי (החל מ-2009). יש לזה סיבה טובה: התשואות הנמוכות בשוק הסולידי - שאם תימשכנה שנים יביאו לקיטון ברווחיות החברות, ואם הן תגדלנה החברות יציגו רווחיות נמוכה מאוד, ואולי אפילו הפסד לפרק זמן (תלוי במידת האגרסיביות של העלאת הריבית)". לדברי סלייטר "מכפיל ההון מגלם זאת, ולכן התמחור הנוכחי של חברות הביטוח סביר והוגן, ואין פה ערך חבוי גדול שמצריך ריצה למניות".

ביחס להזדמנות ההשקעה שטמונה במניות חברות הביטוח הגדולות אומר קלינגמן כי "זה מורכב. מהמודלים והמכפילים עולה שהמחירים לא יקרים. אבל, עוד לא סיימנו עם התפתחות העקום שסוחב אותם, ויש המשך רגולציה שעשויה להשפיע על תוצאותיהן. לכן, למרות שמבחינה פונדמנטלית החברות נסחרות ברמה זולה למדי, ישנם חששות". לדבריו, "נראה שהשוק כבר מגלם במחיר המניות סביבת ריבית נמוכה לתקופה מתמשכת, אבל הוא לא מגלם עדיין עלייה חדה בריבית, ולכן, נראה שעוד תהיה תקופה של מימושים במניות הביטוח הגדולות בשוק, לפני שהן יחלו לטפס".

נוסף על כך, יש חברות עם סחורה רבה שעשויה לצאת לשוק, כמו כלל ביטוח, שרבות ממניותיה עשויות להימכר בעתיד הקרוב בשוק, ובעתיד אולי גם הפניקס. "לכן", הוא אומר, "לאור החששות, העת הנוכחית לא נראית הזדמנות יוצאת דופן להשקעה במניות הביטוח".

גם גלזר מביע סקפטיות ביחס להזדמנות שיש במניות: "כיום מניות קבוצות הביטוח הגדולות לא יקרות, אבל בשל השילוב בין הבעיה שגלומה בתשואות הנמוכות לאיומי הרגולציה, הן גם לא ממש אטרקטיביות".

מנגד, פישר שרוני מלאומי פרטנרס חיובית יותר על מניות הביטוח: "נראה שמחירי חמש חברות הביטוח נמוכים קצת, והפער בין התמחור שלנו לשוק הוא די גדול, וזאת גם בתמחור שמרני. לדעתי החזקה בביטוח היא החזקה שצריכה להיות היום בתיקי השקעה, וכל חמש החברות מומלצות על-ידיי לקנייה וככדאיות להשקעה".

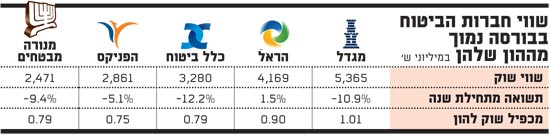

שווי חברות הביטוח בבורסה נמוך מההון שלהן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.