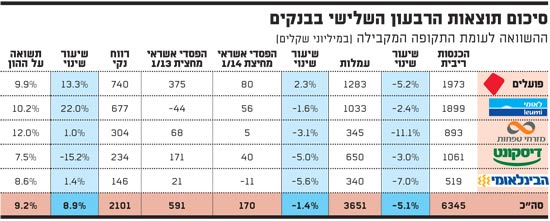

לא צוק איתן, לא הריבית הנמוכה ולא התגברות הרגולציה עצרו את הבנקים מהצגת רווחים נאים לרבעון השלישי. חמשת הבנקים הגדולים מסכמים רבעון טוב, שבמהלכו הרוויחו 2.1 מיליארד שקל, עלייה של קרוב ל-9% לעומת התקופה המקבילה. הרווח משקף תשואה על ההון נאה של 9.2% בממוצע.

למרות הנתונים החיוביים, התמונה מורכבת יותר. למעשה, רק בשני הבנקים הגדולים, פועלים ולאומי, הוצג גידול משמעותי ברווח, וגם אצלם זה נבע או מהכנסות חד-פעמיות או מהפרשות נמוכות להפסדי אשראי.

במזרחי טפחות ובבינלאומי הגידול ברווח היה מינורי, ובדיסקונט נרשמה בכלל ירידה ברווח, כתוצאה משינוי ההחזקה של הבנק בבנק הבינלאומי.

ועדיין, בהתחשב במצב המשק, בריבית הנמוכה השוחקת את ההכנסות ממימון ובהתגברות הרגולציה, המכבידה בעיקר על ההכנסות מעמלות, מצליחים הבנקים להציג רווחים גבוהים, ותשואה על ההון טובה, בוודאי ביחס לאלטרנטיבה שהיא הריבית האפסית במשק.

דוחות הבנקים זכו בעיקר לתגובות טובות בשוק ההון, ובמקרים מסוימים אף להעלאת המלצה למניותיהם. מעניין יהיה לראות האם זה יהיה מספיק כדי לשנות את הדשדוש המאפיין אותן בשנה האחרונה. מניות הבנקים מסכמות שנה חלשה, עם ירידה של כ-4% במדד הבנקים, וזאת לעומת עלייה של קרוב ל-9% במדד המעו"ף.

להלן המספרים העיקריים של הרבעון החולף בבנקים:

5.1% - זהו היקף הירידה בהכנסות הבנקים מריבית. שתי הורדות הריבית שהיו במהלך הרבעון השלישי, ושהביאו לכך שהריבית נמצאת כיום בשפל של 0.25% בלבד, פגעו בבנקים. הכנסות הריבית של הבנקים עמדו ברבעון השלישי על 6.34 מיליארד שקל, ירידה של כ-300 מיליון שקל לעומת הרבעון המקביל.

יחד עם זאת, בשורת הכנסות המימון, רשמו רוב הבנקים צמיחה. שערוך נגזרים, מכירות אג"ח והפרשי שער, סייעו לבנקים לייפות את התמונה ולהציג ברוב המקרים צמיחה.

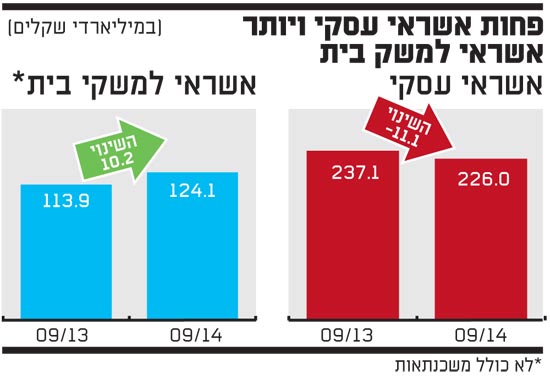

כמו כן, השינוי בתמהיל תיק האשראי של הבנקים מסייע להם גם לבלום חלק מהשחיקה. הבנקים במגמה של הגדלת המימון למשקי בית, הנחשב ליקר יחסית, ומנגד הקטנת המימון במגזר העסקי, שם הריביות לרוב נמוכות יותר.

10.2 מיליארד שקל - זהו היקף העלייה באשראי למשקי בית ב-12 החודשים האחרונים. מדובר בצמיחה חדה של 9% כמעט, ונתונים אלה אינם כוללים את הצמיחה החדה בתחום המשכנתאות. בכל הבנקים ישנה מגמה של הגדלת האשראי הקמעוני.

מגמה זו נובעת מכמה סיבות: בעוד שבאשראי העסקי יש לבנקים תחרות מול המוסדיים, במשקי בית התחרות נמוכה, והשחקנים החדשים בתחום עדיין קטנים. כמו כן מדובר, כאמור, באשראי יקר, ובבנקים גם חושבים שקיים פוטנציאל לצמיחה בתחום על רקע המינוף הנמוך של משקי הבית. על רקע כל הסיבות האלה מרכזים הבנקים מאמצים כדי לצמוח בתחום הזה, ורואים את התוצאות.

בבנקים גם חושבים כי האשראי למשקי בית הוא בסיכון נמוך יחסית, בין היתר בשל פיזור התיק. ועדיין, קשה שלא לתהות האם צמיחה חדה באשראי למשקי בית דווקא בתקופה של האטה במשק אינה מסוכנת מדי.

237 מיליארד שקל - זהו היקף תיק האשראי העסקי בבנקים. מדובר על ירידה של כ-11 מיליארד שקל בתוך שנה. אחרי תקופה של ירידה מתמשכת באשראי העסקי בבנקים, נרשמה ברבעון החולף התאוששות, והאשראי העסקי בבנקים צמח בכ-5 מיליארד שקל. יחד עם זאת, לפי ההערכות הסיבה המרכזית לכך היא טכנית - התחזקות הדולר, שהביאה לכך שהאשראי במט"ח צמח, וכשמדובר באשראי העסקי, המט"ח מהווה רכיב לא מבוטל בתיק האשראי.

כאמור, בעוד שהאשראי למשקי בית בבנקים נמצא במגמת עלייה, הרי שהאשראי העסקי נמצא במגמה הפוכה. בבנקים מציינים כי התחרות מול המוסדיים קשה מאוד, הן בהנפקות האג"ח והן בהלוואות הפרטיות שהם מעניקים, ולדבריהם המוסדיים מוכנים לתת אשראי במחירים שהבנק לא מסכים לתת, שכן הבנק מתמחר את אותו אשראי כמסוכן יותר.

מגמת הקיטון באשראי העסקי והעלייה באשראי למשקי בית מאפיינת כמעט את כל הבנקים. התוצאה של תנועת המספריים הזו, היא שברבעון זה בבנק דיסקונט, למשל, היקף האשראי למשקי בית (כולל משכנתאות) הפך ברבעון הקודם גדול יותר מאשר תיק האשראי העסקי של הבנק.

170 מיליון שקל - זהו היקף ההפרשות של חמשת הבנקים הגדולים להפסדי אשראי. מדובר בהפרשות נמוכות מאוד של 0.1% בקושי מתיק האשראי. מגמת ההפרשות הנמוכות נמשכת זה זמן רב, וגם ברבעון הנוכחי.

בבנק ישראל רואים את הנתונים הללו, ולא ממש מרוצים, במיוחד לאור העובדה שהמשק נכנס לתקופה של האטה. בבנקים מסבירים את ההפרשות הנמוכות בכך שהם מצליחים להמשיך בתהליך גביית חובות בעייתיים שהופרשו בעבר, מה שמקזז חלק מההפרשה להפסדי אשראי. גביית החוב נעשית בעיקר הודות לריבית הנמוכה ולאלטרנטיבה של שוק ההון, שבמסגרתה חברות מגייסות בשוק ופורעות חוב לבנקים. השאלה היא האם ההסברים הללו של הבנקים מספקים, ובמיוחד את בנק ישראל.

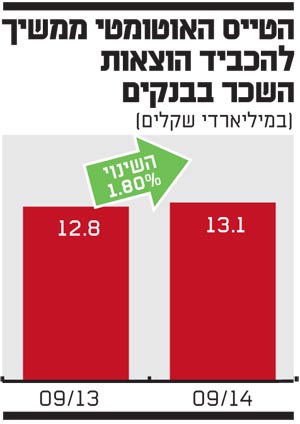

13.1 מיליארד שקל - זהו היקף הוצאות השכר בתשעת החודשים הראשונים של שנת 2014. הבנקים מקצים משאבים רבים להתייעלות - יוצאים בתוכניות לפרישה מוקדמת, מפטרים עובדים זמניים, מצמצמים שטחי נדל"ן ועוד. ועדיין, למרות כל המאמצים, קשה להם מאוד להראות שינוי דרמטי במצבת ההוצאות.

הוצאות השכר בבנקים אף צמחו ב-2.3% לעומת התקופה המקביל. הסיבה המרכזית לכך היא מנגנון הטייס האוטומטי, שמביא בבנקים רבים לעלייה של כ-5% בשנה בשכר. כך שאם הבנקים ירצו להראות שינוי מהותי יותר במצבת ההוצאות, לא תהיה להם ברירה אלא לחתוך בבשר החי, שהוא הסכמי השכר.

2 מיליארד שקל - זהו לפי ההערכות היקף ההפרשה שיבצע בנק לאומי בגין חוזר זכויות העובדים. ביום חמישי פרסם בנק ישראל לבנקים טיוטת חוזר משלימה בנושא שערוך הזכויות הפנסיוניות של עובדי הבנקים. חוזר זה משפיע בעיקר על בנק לאומי, שם היקף הפנסיה התקציבית של העובדים הוא משמעותי.

תזכורת קצרה: עד כה ההתחייבויות הפנסיוניות לעובדים שוערכו לפי ריבית של 4%, אולם תקן חשבונאי חדש דורש שינוי באופן השערוך. על רקע זה עלה דיון האם יש בישראל שוק אג"ח קונצרניות עמוק, כך שניתן יהיה לשערך את ההתחייבויות לפי התשואה בשוק זה.

המפקח על הבנקים דודו זקן חושב, בניגוד לעמדת רשות ני"ע, כי אין שוק אג"ח עמוק בישראל. על כן, כפי שפורסם לראשונה ב"גלובס", המפקח על הבנקים דודו זקן אכן החליט ששערוך הזכויות ייעשה באמצעות נוסחה יצירתית, הכוללת שילוב בין תשואת אג"ח מדינת ישראל ותשואת האג"ח הקונצרניות בארה"ב, וזו ההוראה שהפיץ לבנקים ביום חמישי שעבר.

לפי הערכות במצב שכזה, היקף ההפרשה שלאומי יצטרך לבצע יגיע למעט יותר מ-2 מיליארד שקל, זאת בעוד שאם לא היה מוגדר שוק עמוק, ההפרשה הייתה מגיעה ל-3.8 מיליארד שקל.

תוצאות רבעון בנקים

פחות אשראי עסקי

טייס אוטומטי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.