המפקח על הבנקים דודו זקן מוטרד מההפרשות להפסדי אשראי הנמוכות של הבנקים. בימים אלה מקיים המפקח על הבנקים סדרת פגישות עם הדירקטוריונים של הבנקים השונים, ול"גלובס" נודע כי בפגישות שכבר קיים אמר להם כי אינו מרוצה מרמת ההפרשות הנמוכה להפסדי אשראי. המפקח ציין כי הפרשות אלה נמוכות לאור מצב המשק המצוי בהאטה, וכן נמוכות בהשוואה לשיעור ההפרשות בבנקים באירופה.

מגמת ההפרשות הנמוכות נמשכת בבנקים זה שנתיים. בשבוע האחרון פרסמו הבנקים את דוחות הרבעון השלישי, וגם בו נרשמו הפרשות נמוכות. כעת, בבנקים חוששים שזקן יחליט על הפרשה חד-פעמית על כל תיק האשראי, כפי שעשה בשנה שעברה בתחום המשכנתאות, אז אילץ את הבנקים להפריש שיעור מסוים ואחיד מגובה התיק ללא קשר לאיכות ולמצב של כל תיק. מבנק ישראל נמסר בתגובה: "הפיקוח על הבנקים מנוע מלהתייחס לדיונים פנימיים הנערכים עם הבנקים".

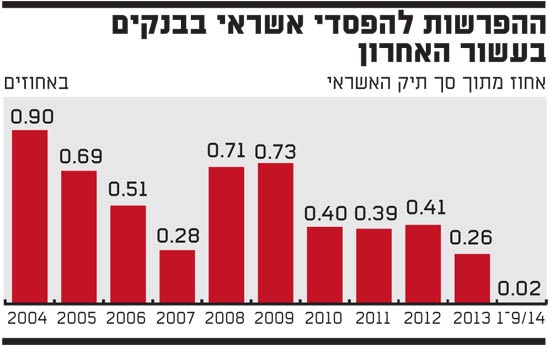

סעיף ההפרשות להפסדי אשראי משקף את רמת הסיכון של התיק. בעשור האחרון, שיעור ההפרשות השנתי עמד בממוצע על 0.5% מהיקף התיק. בתקופות של מיתון, ההפרשה בבנקים מגיעה אפילו ל-1% מתיק האשראי.

אלא שכאמור, בשנתיים האחרונות נרשמה ירידה משמעותית בהפרשות. ב-2013, שיעור ההפרשה עמד בממוצע על 0.26%. ב-2014 אף ירד יותר, ובתשעת החודשים הראשונים של השנה עמד על שיעור זניח של 0.02%: 146 מיליון שקל הופרשו על תיק אשראי של 843 מיליארד שקל בקירוב. ההפרשות הנמוכות מהוות גורם מרכזי לתוצאות הטובות של הבנקים. ברבעון השלישי צמחו רווחי הבנקים בכ-9% ל-2.1 מיליארד שקל, חרף קיפאון בהכנסות שנבע מהירידה בריבית ומהתגברות הרגולציה בתחום העמלות. למעשה, לולא הצניחה בהפרשות להפסדי אשראי , היו רוב הבנקים מציגים שחיקה ברווחים.

בבנקים שבים וטוענים בשנה האחרונה כי ההפרשות משקפות את מצב תיק האשראי. לדבריהם, ההפרשות הנמוכות נובעות בעיקר מהכנסות בסעיף זה כתוצאה מריקברי (חוב בעייתי שהופרש בעבר ובסופו של דבר נגבה). עוד הם אומרים כי תיק האשראי שלהם איכותי יותר מאשר בעבר. ואכן, תיק האשראי העסקי קטן יותר מבעבר. התיק גם ריכוזי פחות, וכמעט שלא ניתן לראות הלוואות חדשות שמטרתן רכישה ממונפת של שליטה בחברות, מה שנחשב הלוואות בסיכון גבוה.

מנגד, ראוי להזכיר כי האשראי למשקי בית בבנקים נמצא במגמת צמיחה חדה. ב-12 החודשים האחרונים היקף ההלוואות למשקי בית זינק ביותר מ-10 מיליארד שקל, וסכום זה לא כולל את הצמיחה החדה בתחום המשכנתאות. כל זאת בתקופה שבה המשק דווקא נכנס להאטה, וקיים סיכון לעלייה באבטלה, מה שישפיע על יכולת הפירעון של הלווים. כך שהסיכונים בתיק האשראי של הבנקים עשויים להיות טמונים דווקא במגזר זה - ופחות במגזר העסקי.

גם הריבית הנמוכה מסייעת להפרשות הנמוכות. ריבית זו מקלה יותר על חברות בהוצאות המימון שלהן, ומאפשרת לחברות לשרוד טוב יותר את התקופה. כמו כן, הריבית הנמוכה מסייעת לחברות למחזר חוב בעייתי ולפרוע חוב לבנק.

בבנקים גם טוענים כי ההשוואה לאירופה אינה רלוונטית, הואיל ובמשך השנים היקף ההפרשות בישראל היה נמוך לעומתם, כך שאירופה לא מהווה בנצ'מרק. מנגד, נזכיר כי ההפרשות בבנקים בישראל נמוכות לא רק ביחס לאירופה אלא גם ביחס להפרשות של הבנקים עצמם בעשור האחרון.

האם הסברים אלה מספקים את זקן? לא בטוח, ונראה כי המפקח עדיין מוטרד מההפרשות הנמוכות. חשוב להדגיש כי כמעט תמיד ישנו פער בין ההפרשות שהרגולטור היה רוצה לראות לבין ההפרשות שהבנקים עושים. השאלה היא מה עומק הפער הזה, והאם הוא עמוק ברמה שתיאלץ את בנק ישראל לעשות צעד אקטיבי לצמצומו. בינתיים זקן מסתפק במסרים לבנקים, אך אם ברבעון הבא נראה את המשך מגמת ההפרשות הנמוכות, לא נתפלא אם המפקח יעבור גם למעשים - וייאלץ את הבנקים לעשות הפרשה חד-פעמית גדולה.

ההפרשות להפסדי אשראי בבנקים בעשור האחרון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.