במציאות הכלכלית של שלהי 2014 ניתן להצביע על שתי מגמות גלובליות בולטות, המשפיעות הן על השווקים הפיננסיים והן על ביצועי החברות ברחבי העולם.

הראשונה שבהן מורגשת באחרונה ביתר שאת בישראל. מדובר בהתחזקותו של הדולר מול סל המטבעות - מאז חודש יולי רשם המטבע האמריקאי תיסוף מרשים של כ-10%. השיפור במעמדו של הדולר בעולם חל על רקע שני תהליכים מנוגדים המתרחשים במקביל: מצד אחד, הפחתת התמיכה של הפד בשווקים; ומנגד, מדיניות מוניטרית מרחיבה באירופה, ביפן ובאחרונה גם בסין.

המגמה הגלובלית השנייה, שאנו עדים לה, היא פועל יוצא של ההתאוששות המתמשכת בכלכלת ארה"ב לצד ההיחלשות בקצבי הצמיחה שחוות השחקניות המרכזיות בסחר העולמי: ברבעון השלישי של השנה התרחב המשק האמריקאי בשיעור מכובד של כ-4%, בזמן שבשאר העולם נרשמה צמיחה מתונה של 2.3% בלבד.

סוכנות דירוג האשראי מודי'ס התייחסה לכך בסקירה שפרסמה, ובמסגרתה הפחיתה את תחזיות הצמיחה לשנים 2015-2016 עבור מספר רב של מדינות, ובכללן גם למדינות גוש האירו וליפן. מנגד, טוענים במודי'ס, כי ארה"ב דווקא צפויה להציג שיעורי צמיחה גבוהים בשנתיים הקרובות. כלכלני סוכנות הדירוג אף הסבירו, כי להערכתם הכלכלה האמריקאית תהיה חזקה דיה בשנים הקרובות כדי "להציל" את הצמיחה העולמית.

כאשר מבקשים להבין את ההשפעות של מגמות אלה על ביצועי שוק המניות האמריקאי, חשוב להכניס למשוואה את העובדה, כי כיום כמחצית מההכנסות של החברות הנכללות במדד S&P 500 מקורן מחוץ לארה"ב. ניתוח מעמיק יותר מגלה, כי כחמישית מההכנסות מגיעות ממדינות גוש האירו, שהמטבע שלהן נחלש ב-9% אל מול הדולר בחצי השנה האחרונה; וכ-10% נוספים מיפן, שבה נרשם פיחות ניכר של 15% במטבע המקומי. כתוצאה מכך, החברות הגדולות בארה"ב חשופות כיום, יותר מתמיד, לשינוי בשערי החליפין ביחס לדולר, כמו גם ליחס בין קצב הצמיחה בכלכלה האמריקאית לבין יתר מדינות העולם.

המרוויחות והמפסידות בארה"ב

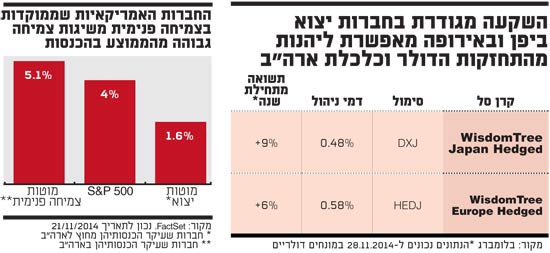

חברת המחקר הפיננסי FactSet סיווגה את החברות הנכללות במדד S&P 500 על בסיס הכנסותיהן הגיאוגרפיות. בחינה זו מלמדת, כי היצואניות האמריקאיות סובלות באחרונה מפגיעה בהכנסותיהן ומדווחות על צמיחה נמוכה יותר ביחס לממוצע בשוק הכללי (4%). קבוצה זו, שבה נכללות חברות אשר למעלה ממחצית מהכנסותיהן מקורן מחוץ לארה"ב, רשמה צמיחה של 1.6% במכירות ברבעון השלישי; זאת מול נתון צמיחה מרשים בהרבה (5.1%), שהושג בקרב קבוצת החברות שעיקר הכנסותיהן כתוצאה מפעילות מקומית בארה"ב.

כנגזרת מכך, שורת הרווח של החברות מוטות הצמיחה הפנימית נסקה בשיעור ממוצע של 9% ברבעון החולף, לעומת קבוצת החברות מוטות הייצוא שהסתפקה בצמיחה של 6.5% בלבד. אחת הסיבות המרכזיות לתוצאה זו, היא החולשה בפעילות החברות האמריקאיות באירופה.

למעלה משליש מהחברות הנכללות במדד הדאו ציינו בדוחותיהן, כי ספגו ירידה במכירות ביבשת אירופה ביחס לרבעון הקודם. בין הבולטות שבהן, ניתן לציין חברות גלובליות מובילות, דוגמת מקדונלד'ס וקוקה קולה, אשר דיווחו ברבעון החולף על צמצום פעילותן העסקית באירופה, זה הרבעון השלישי ברציפות.

דוגמה נוספת, המבליטה את הפער בין ביצועי החברות בתוך ארה"ב ומחוץ לה, היא קטרפילר. יצרנית הציוד המכני הכבד השיגה ברבעון האחרון צמיחה של 15% בהכנסות במדינת המוצא שלה, בעוד בפעילותה ברחבי העולם חוותה קשיים - באירופה נרשמה התכווצות של 2% במכירות, ובאסיה ירידה של 7% בנתון זה.

אין ספק שמגמות המקרו האחרונות בעולם תומכות בחברות האמריקאיות המוטות לפעילות מקומית, בו בזמן שהחברות היצואניות סופגות פגיעה משמעותית בפעילותן מחוץ לגבולות ארה"ב.

הצד השני של המטבע

מעבר לשינוי התפיסתי, שעלינו לבצע כמשקיעים בשוק האמריקאי - להתמקד יותר בחברות מוטות צמיחה פנימית על חשבון חברות יצוא - גם בבחירת ניירות ערך ביתר שוקי המניות בעולם, יש מקום לתת כיום משקל גבוה יותר להתחזקות הדולר והכלכלה האמריקאית.

למשל, המשק היפני סובל זה זמן ממושך מצמיחה נמוכה ביחס לכלכלות מערביות; אולם למרות זאת, חלק מהחברות בשוק ההון המקומי מצליחות להפגין עוצמה, הודות לחשיפתן הנרחבת לשווקים הגלובליים בכלל ולכלכלת ארה"ב בפרט.

יצרנית הרכב היפנית טויוטה מדגימה מגמה זאת היטב בזכות פריסתה הגלובלית - קרוב ל-60% ממכירותיה מגיעים מחוץ ליפן. ברבעון האחרון הגדילה החברה היפנית את הכנסותיה בארה"ב בכ-40% בהשוואה לרבעון המקביל אשתקד (לעומת עלייה מתונה יותר של כ-20% בהכנסות החברה בשאר העולם). במקרה שהכלכלה האמריקאית תמשיך לצמוח והדולר ימשיך להתחזק על חשבון הין, אין ספק כי טויוטה - אשר למעלה מרבע מהכנסותיה מקורן בצפון אמריקה - תרוויח מהתפתחות זו.

משקיעים שמעריכים, כי מגמה זו תימשך בעתיד, יכולים להיחשף לחברות יצוא יפניות באמצעות קרן הסל WisdomTree Japan Hedged (סימול: DXJ), אשר עוקבת אחר חברות מוטות דיבידנד ביפן, המאופיינות בשיעור יצוא מינימלי של 20%. תכונה חשובה במכשיר זה, היא גידור החשיפה במטבע היפני אל מול הדולר - פעולה שמגנה על המשקיע הזר במקרה של פיחות בין, כפי שקרה מאז הוכרזה ההרחבה הכמותית ביפן לפני שנה וחצי.

מגמה דומה לזו שתיארנו במשק היפני ניתן למצוא גם בקרב החברות האירופיות - חברות גדולות ומוכרות כדוגמת אדידס ו-SAP (גרמניה), לואי ויטון ו-Pernod Ricard (צרפת), יוניליבר (הולנד) ואנהייזר בוש (בלגיה), משיגות קרוב לשליש מהכנסותיהן בארה"ב.

לאור מדיניות ההרחבה הכמותית הנהוגה כיום באירופה, והצפי כי זו תגרום להמשיך היחלשותו של האירו אל מול הדולר, חברות היצוא האירופיות, אשר להן פעילות נרחבת בארה"ב, אמורות ליהנות ממגמתו הנוכחית של המטבע האמריקאי, כמו גם מהכיוון הנוכחי של הכלכלה הגדולה בעולם.

מעבר לחשיפה נקודתית לחברות יצוא באירופה, ניתן למצוא פתרון רחב ומפוזר בקרן סל נוספת מבית WisdomTree - WisdomTree Europe Hedged (HEDJ). מכשיר השקעה זה מתמקד בחברות שעיקר הכנסותיהן (למעלה מ-50%) מקורן בפעילויות יצוא אל מחוץ לגוש האירו. גם במכשיר זה מבוצע נטרול שער החליפין אירו/דולר, בניסיון למנוע את הפגיעה במשקיעים במקרה של פיחות במטבע האירופי.

*** הכותב הוא סמנכ"ל פיתוח עסקי וחינוך פיננסי בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

השקעה מגודרת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.