מחיר הנפט בצניחה חופשית, וכמובן שגם מקומן של הספקולציות לא נפקד: ייעצר ב-70 דולר (אופס, כבר לא), תמיכה חזקה ב-60 דולר, יחזור ל-100 דולר, מה לא.

רבות נכתב על המלחמה הכלכלית, המתנהלת באמצעות הנפט בין ארה"ב, אופ"ק ורוסיה, למי המצב הנוכחי של מחיר נפט נמוך הוא טוב ולמי פחות. מה שבטוח הוא שכאשר המעצמות מתגוששות והאינטרסים הם רבים ולא תמיד גלויים, כדאי לחשוב היטב לפני שמתרגמים את הספקולציה למעשה.

מכיוון שכך, לא הייתי ממליץ על השקעה ישירה בנפט בעת הזו, אם באמצעות קרנות סל, מוצרים מובנים או ישירות באמצעות חוזים. אם מחפשים בכל זאת חשיפה למגזר, דרך קצת פחות מסוכנת להיחשף היא באמצעות מניות של חברות אנרגיה.

ראשית, חשוב להדגיש כי מגזר האנרגיה כולל לא רק חברות העוסקות בנפט, אלא גם חברות גז, וחברות רבות עוסקות בשניהם, במינונים שונים. כמו כן, חברות האנרגיה נחלקות לתחומי עיסוק: חיפוש, ייצור, זיקוק, הפצה וציוד. חלק מהחברות עוסקות בתחום מסוים או במספר תחומים; והחברות הגדולות, דוגמת Occidental, Chevron ו-Exxon Mobile, עוסקות בכל התחומים, ומשום כך מכונות "Integrated Oil & Gas Companies".

לכן, המתאם בין ביצועי החברות ובין מחירי חומרי הגלם, ובפרט מחיר הנפט, אינו מוחלט, ולעתים אף הפוך. חברת Williams (סימול: WMB), שהיא אחת מחברות האנרגיה הגדולות בארה"ב, עוסקת בעיקר בהפצה ואחסנה של גז טבעי, ומנייתה דווקא עלתה בכ-10% בחודשים האחרונים.

עם זאת, בשבוע שעבר, לאחר ההכרזה של אופ"ק, כי לא תצמצם את כמויות הפקת הנפט - הכרזה שהובילה לצניחה נוספת במחירו - מרבית מניות האנרגיה הגדולות בארה"ב ספגו ירידות חדות של 5% ויותר, ללא הבחנה בין תחומי העיסוק.

דומות בהרכב ובפיזור, שונות בכל היתר

קיימות למעלה מ-30 קרנות סל (ETFs) על מדדי מניות של חברות אנרגיה, אך רובן הן כאלו המתמקדות בתחום מסוים ולאו דווקא בהגדרה הרחבה של המגזר. הסיבה לכך היא עסקית: הקרנות הגדולות בתחום, המספקות חשיפה רחבה למגזר, הן של SPDR ,Vanguard ו-iShares, והיקף הנכסים המנוהל בהן, בעיקר ב-SPDR וב-Vanguard, גדול באופן ניכר משל המתחרים; ולכן המתחרים בחרו להתמקד בתחומים צרים ונישתיים יותר.

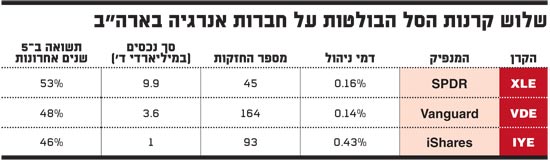

שלוש הקרנות, VDE (של Vanguard), XLE (SPDR) ו-IYE, דומות מאוד בהרכבן ובפיזור, אך ישנם בכל זאת הבדלים מסוימים: XLE כוללת את כל חברות האנרגיה הנכללות במדד S&P 500, כלומר רק חברות Large cap , 45 במספר; שתי הקרנות האחרות כוללות גם חברות Mid cap ו-Small cap אמריקאיות בתחום האנרגיה ומספר החזקותיהן הוא 164 (VDE) ו-93 (IYE).

עם זאת, השתיים האחרונות אינן מפוזרות באופן מאוזן יותר מ-XLE. בכל שלוש הקרנות, 10 המניות הגדולות מהוות כ-60% מנכסי כל קרן, ובכולן 3 ההחזקות הגדולות, בפער ניכר מהיתר, הן Chevron (CVX), Exxon (XOM) ו-Schlumberger (SLB); ודווקא ב-XLE המשקל של Exxon נמוך יותר, כ-15% לעומת כ-22% בשתי הקרנות האחרות.

הביצועים של שלוש הקרנות דומים, עם יתרון קל ל-XLE: תשואה מצטברת של 53% בחמש השנים האחרונות; לעומת 48% של VDE ו-46% של IYE. מתחילת השנה XLE במינוס 8.5% לעומת מינוס 9.6% בשתיים האחרות.

IYE יקרה משמעותית: דמי ניהול של 0.43% לשנה, לעומת 0.16% ב-XLE ו-0.14% ב-VDE. היקף הנכסים ב-XLE הוא כ-9.9 מיליארד דולר, לעומת 3.6 מיליארד דולר ב-VDE וכמיליארד דולר ב-IYE. במקרה הזה, הגודל כנראה כן קובע, ולמי שמחפש חשיפה רחבה למניות מגזר האנרגיה בארה"ב - XLE היא הפתרון.

* הכותב הוא שותף בחברת ISIS, המתמחה בפתרונות השקעה מובנים, וכן משמש כאנליסט בכיר של מוצרים פיננסיים עבור קבוצת פיוניר אינטרנשיונל, ועשוי להיות לו עניין בנושא הכתבה. אין לראות בכתבה המלצה לרכישת ני"ע או תחליף לייעוץ השקעות אישי

שלוש קרנות הסל הבולטות על חברות אנרגיה בארהב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.