האם הבנקים מפרישים מעט מדי עבור הפסדי אשראי כפי שטוענים גורמים שונים במשק, ובראשם המפקח על הבנקים, דודו זקן? מתברר שהכול תלוי בנקודת המבט. "מי שחושב שההפרשות של הבנקים להפסדי אשראי נמוכות מדי, לא קורא נכון את הנתונים", כך אומר ל"גלובס", רו"ח ארז סופר, שותף מנהל בפירמת BDO זיו האפט.

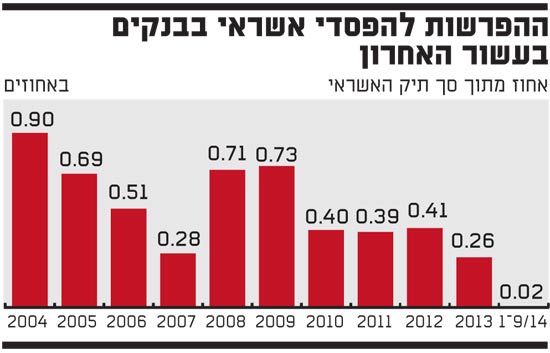

באחרונה נשמעה ביקורת על כך שההפרשות של הבנקים להפסדי אשראי נמוכות מדי ולא משקפות את מצב המשק. לביקורת שותף המפקח על הבנקים, דודו זקן. בשבוע שעבר פורסם ב"גלובס" כי זקן הביע את אי שביעות רצונו מהיקף ההפרשות, שעמדו בתשעת החודשים הראשונים של שנת 2014 על 0.02% בלבד מתיק האשראי. כלומר, 146 מיליון שקל הופרשו על תיק אשראי של 843 מיליארד שקל.

לשם השוואה, בעשור האחרון שיעור ההפרשות השנתי עמד בממוצע על 0.5% מהיקף התיק, ובתקופות של מיתון ההפרשה מגיעה אפילו ל-1%. המפקח ציין כי הפרשות אלה נמוכות על רקע ההאטה שבה מצוי המשק, וכן נמוכות בהשוואה לשיעור ההפרשות בבנקים באירופה.

סופר, המשמש כאחד מרואי החשבון של בנק הפועלים ובנק דיסקונט, חולק על עמדתו של זקן, ומסביר מדוע.

"יש כמה סיבות להפרשות הנמוכות לכאורה", אומר סופר. "ראשית, צריך לזכור שבשנת 2011 השתנתה השיטה להפרשה להפסדי אשראי. בעקבות זאת, המערכת הבנקאית הפרישה באופן חד-פעמי 4 מיליארד שקל, שמהווים כ-0.5% מתיק האשראי. אי אפשר להתעלם מההפרשה הזו. אם נצרף אותה להפרשות שבוצעו בשנים 2011-2013, הרי שממוצע ההפרשות השנתי גדל באותן שנים מ-0.35% ל-0.5%. בנוסף, קשה לבצע השוואת נתונים לאחור, בשל שינוי השיטה".

- למה הכוונה?

"לדוגמה, בשיטה הקודמת גביית ריבית על ידי בנק עבור חובות שכבר הוגדרו כבעייתיים ובוצעה בגינם הפרשה, הוכרה בסעיף הכנסות המימון. לעומת זאת, בשיטה החדשה, הכנסות אלה נרשמות כגביית חוב. הן מהוות למעשה ריקברי ולכן מקטינות את ההוצאות להפסדי האשראי, וכמובן משפיעות על שיעורי ההפרשה.

"להערכתי, מדובר בהכנסות של לפחות חצי מיליארד שקל בשנה, המקטינות את ההוצאות להפסדי האשראי. במונחי שיעורי הפרשה מדובר בהפרשה נוספת של 0.1% מהתיק, שאנחנו לא רואים. אם ננטרל את הבדל זה ואת הסוגיה של ההפרשה החד-פעמית, הרי שבשנים 2011-2013 היקף ההפרשות של המערכת הבנקאית הגיע לשיעור שנתי של כ-0.6% - בדומה לממוצע בשנים הקודמות".

- מה לגבי שנת 2014, שבה ההפרשות אפסיות?

"השנה האחרונה יוצאת דופן, כי יש בה ריקברי מאוד גדול, של חובות שנמחקו חשבונאית בעבר וכיום עדיין נפרעים. ברגע שנעשה פירעון גם אם חלקי להלוואה, הוא נרשם מיד כהכנסה בסעיף הפסדי האשראי ומקזז חלק מההפרשות האחרות שנעשו".

- ומה לגבי ההפרשה הקבוצתית - היא ראויה ביחס לעובדה שהמשק נמצא בתקופת האטה?

"ההגדרה החשבונאית של הפרשה קבוצתית היא הפרשה שמטרתה לכסות על סיכונים שטרם זוהו על ידי הבנק, והיא למעשה באה לגשר על התקופה עד לזיהוי הבעיה, שכן אז כבר תתבצע ההפרשה הפרטנית. ההפרשה הקבוצתית אינה כרית ביטחון רגולטורית להון הבנק.

"כאשר באים לבחון אם יתרת ההפרשה מספקת או לא, הדרך למדוד אותה היא לפי שנות כיסוי. נכון לסוף 2013, ההפרשה הקבוצתית הממוצעת במערכת הבנקאית מהווה כ-1.65% מהתיק, כלומר היא מכסה הפרשות לתקופה של כשנתיים ויותר, בהתייחס לממוצע ההפרשות השנתיות מתחילת העשור העומד על כ-0.7%".

- מי אמר ששנתיים זה מספיק?

"אין תשובה חד-משמעית, במיוחד לאור העובדה שמדובר בשיטת הפרשות חדשה יחסית שהמערכת הבנקאית מיישמת במשך שלוש שנים בלבד. יחד עם זאת, כאשר משווים לבנקים גדולים בעולם, הרי ששיעור הכיסוי בהם דומה ובמקרים מסוימים אף נמוך משנתיים.

"חשוב לזכור כי ההפרשה הקבוצתית מתבססת על מודל שקבע בנק ישראל בעצמו, ובו מפרישים הבנקים לפי ממוצע ההפסדים בכל מגזר אשראי בשנים האחרונות. כלומר, בתקופה הנוכחית היקף ההפרשה מתבסס על הפסדים שהיו בין השאר בשנים 2008-2009, שהיו שנים קשות למשק, עם הפרשות גבוהות".

בבנקים ישנן דעות שונות לגבי ההפרשות. חלק מהבנקאים חושבים כי זקן טועה, וכי אם בוחנים לעומק את ההפרשות הרי שהן משקפות את מצב התיק, ומנגד חלק מהבנקאים מודים כי ההפרשות, במיוחד השנה, נמוכות מאוד. בכל אופן, בבנקים חוששים כי זקן ייאלץ אותם לבצע הפרשה חד-פעמית על כל תיק האשראי, ללא קשר למצבו.

- מה דעתך על צעד כזה?

"אני מתנגד להוראות רגולטוריות שסותרות כללי חשבונאות עולמיים. צריך לזכור שברגע שמאמצים שפה חשבונאית מסוימת, כל סטייה ממנה גורמת לכך שהדוחות הכספיים הופכים ללא ברורים וקשים להשוואה. צריך להשאיר לתאגיד המדווח לבצע את האומדנים בעצמו, כאשר הרגולטור יכול לאתגר אומדנים אלו באמצעות ביקורות כאלה ואחרות.

"כדאי להזכיר גם, כי בעולם החדש של כללי באזל, הרגולטור אמור להתערב בקביעת יעדי הון, ולא בקביעת שיעורי ההפרשות".

הפרשה להפסדי אשראי

הפרשה שמבצעים הבנקים מדי רבעון בדוחותיהם בגין חובות בעייתיים. החוב נמחק מבחינה חשבונאית, אך הבנק ממשיך לנסות ולגבות אותו. מטרת ההפרשה היא לייצר לבנק רזרבות במקרה שבו החוב אכן יימחק בעתיד. בעשור האחרון הפרישו הבנקים בשנה סכום המהווה בממוצע 0.5% מתיק האשראי שלהם

ריקברי

ריקברי הוא חוב בעייתי שבוצעו בגינו הפרשות, ושלבסוף נפרע (באופן חלקי או מלא). כל חוב שכזה חוזר שוב לסעיף הפרשות להפסדי אשראי, אך הפעם מופיע כהכנסה ולא כהפסד. כאשר אנחנו רואים את סעיף ההפרשות להפסדי אשראי בדוח רווח והפסד, אנחנו רואים למעשה את כל ההפרשות שבוצעו ברבעון החולף בנטרול ההכנסות שנרשמו בזכות הריבקרי

ההפרשות להפסדי אשראי בבנקים בעשור האחרון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.