זה אמנם נשמע כמו סיפור רחוק וישן, אולם רק לפני שלושה חודשים, כאשר שער הדולר שייט לו סביב מחיר של 3.6 שקלים, אמר שר האוצר היוצא יאיר לפיד בראיון לסוכנות בלומברג, כי השקל עדיין חזק מדי, וכי שערו האידיאלי של הדולר אמור לנוע סביב רמה של 3.8 שקלים.

לפיד לא בדה את המספר הזה ממוחו הקודח. את המידע לגבי שער של 3.8 שקלים לדולר הוא קיבל מפקידים בכירים במשרד האוצר, שרואים ברמה זו סוג של שיווי משקל בין החשש מעליות מחירים במוצרי היבוא, לבין הצורך לספק את דרישת כושר התחרות בחו"ל של היצואנים.

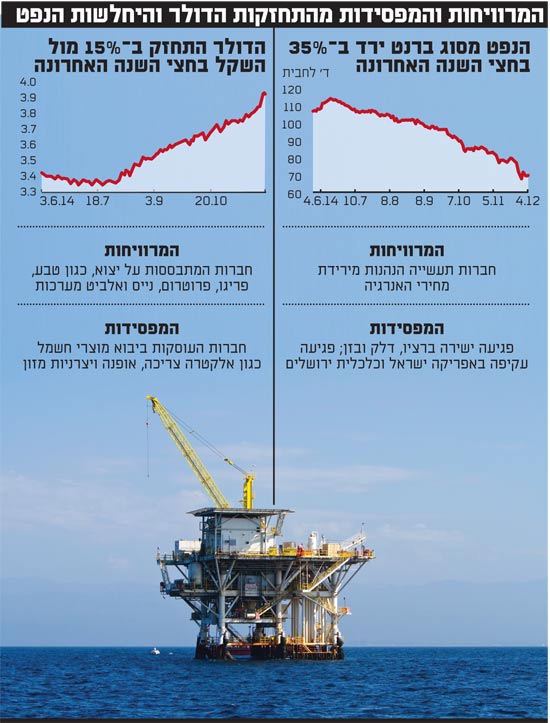

אלא שמאז הריאיון של לפיד המשיך המטבע האמריקאי להתחזק, והיום הוא כבר נסחר קרוב לרמה של 4 שקלים - שער שיא מאז יולי 2012. בסך הכול עלה המטבע האמריקאי בכ-17% מאז החלה נגידת בנק ישראל להגביר את הלחץ על השקל, באמצעות שתי הפחתות ריבית מפתיעות, שהפילו את ריבית הבסיס במשק ל-0.25%.

יחד עם הדולר, החלו להתחזק גם מניותיהן של חברות היצוא הגדולות, והן אלו שמובילות את גל העליות בבורסה בתל אביב בשלושת החודשים האחרונים. כך למשל, חברת התוכנה נייס, שזינקה בתקופה זו ב-35%, יצרניות התרופות טבע ופריגו, שהוסיפו בהתאמה 21% ו-19% לערכן, ואילו יצרנית התמציות לתעשיית המזון, פרוטרום, שטיפסה ב-16%. כל הארבע השיגו תשואה עודפת על מדד ת"א 25, שעלה מתחילת ספטמבר ב-4% בלבד.

אז האם הפיחות בשקל צפוי להימשך ב-2015? נראה שכן. ההאצה בקצב צמיחת התמ"ג האמריקאי בשנים האחרונות, לצד מגמה הפוכה בכלכלה הישראלית, והריביות הנמוכות בשוק החוב המקומי, מפחיתות כיום את כדאיות ההשקעה בישראל, ותומכות ביציאת כסף זר מכאן.

היחלשות השקל מקבלת רוח גבית גם מהתחזקות של 11% בשער הדולר מול המטבעות המובילים בעולם מתחילת יולי, וזאת לאור מצבה הטוב של הכלכלה האמריקאית, וההערכות שלפיהן ארה"ב תהיה הראשונה להעלות ריבית.

לשקל, מנגד, יש מאפיינים נוספים שתומכים בחולשתו, כמו חוסר היציבות הפוליטית בישראל והאנדרלמוסיה הביטחונית במזרח התיכון כולו.

במצב כזה, האטרקטיביות של חברות היצוא צפויה להמשיך ולבלוט גם בשנה הבאה. היצואניות ייהנו הן מהכנסה שקלית גבוהה יותר והן מיכולת להתחרות טוב יותר בשווקים העולמיים, עקב הירידה בהוצאותיהן במונחים דולריים.

ירוויחו גם מהוזלת האנרגיה

נוסף על כך, הנפילה במחירי חומרי הגלם ובמחירי האנרגיה בעולם תתמוך גם היא בחברות תעשייה שעיקר תוצרתן מופנה ליצוא.

הנפט הגולמי מסוג ברנט, שמופק בים הצפוני, נסחר היום סביב מחיר של 71 דולר לחבית - נמוך ב-37% ממחירו לקראת סוף יוני. הנפילה הזאת במחירי האנרגיה מחלחלת בשבועות האחרונים גם למחירי מניות הגז והנפט הישראליות, בצדק או שלא בצדק.

חברות הגז הישראליות מחזיקות כיום שני מאגרים מוכחים עיקריים, תמר ולוויתן. רובו המכריע של הגז בתמר נמכר לחברת החשמל בחוזה שאינו תלוי במחיר הנפט בעולם, ולכן השפעת הירידה במחירי הגז על רווחי השותפות במאגר תמר מצומצמת באופן יחסי.

לגבי מאגר לוויתן, הרי שרוב הגז שבו אמור להיות מופנה ליצוא, ולכן ירידה כללית במחירי האנרגיה בעולם תשפיע כנראה לרעה על הרווחים ממאגר זה. לכך יש להוסיף את הרווחים הנמוכים יותר מגילוי אפשרי של נפט במאגר. עם זאת, הפקת הגז בלוויתן אמורה להתחיל רק ב-2018, ועד אז, כל הנחה לגבי מחירי האנרגיה ורווחי המאגר תהיה בגדר ספקולציה בלבד.

אלא שבבורסה סוחרים גם על ספקולציות, ולכן מניית רציו, שחשופה רק למאגר לוויתן, איבדה בשלושת החודשים האחרונים כ-20% מערכה, בעוד שמניית ישראמקו, שחשופה רק למאגר תמר, שמרה על יציבות באותה התקופה.

מי שדווקא מגדיל בימים אלו חשיפה למגזר האנרגיה בעולם הוא טייקון הגז המקומי, יצחק תשובה. קבוצת דלק שבשליטתו דיווחה אתמול על השקעה של 680 מיליון שקל ברכישת מניות של חברות זרות העוסקות בתחום הגז והנפט. חלק משמעותי מסכום זה הוקצה ככל הנראה לרכישת מניות חברת וודסייד האוסטרלית, שניהלה עד לאחרונה מו"מ להצטרפות כשותפה בכירה במאגר לוויתן, ושמנייתה נפלה בפתאומיות ב-14% בין 26.11 ל-1.12.

ובינתיים, מה קורה בחזית הרוסית

חברות שכנראה ימשיכו לסבול בעקיפין מירידת מחיר הנפט הגולמי הן אלו הפועלות ברוסיה, ובראשן אפריקה ישראל שבשליטת לב לבייב. כלכלת רוסיה סובלת השנה מצעדי הענישה שהטילו עליה ארה"ב והאיחוד האירופי עקב הסיוע הרוסי למורדים באוקראינה. כאשר מצרפים לכך את הנפילה האחרונה במחירי הנפט והגז, שמהווים את מוצרי היצוא העיקריים של רוסיה, מתקבלת דאגה גוברת בעולם מפני הידרדרותה של רוסיה למיתון, לראשונה זה חמש שנים.

דאגה זו התבטאה בזינוק של 66% שנרשם השנה בשער הדולר מול הרובל הרוסי ל-55 רובל לדולר, ובתגובה העלה הבנק המרכזי הרוסי את ריבית הבסיס במדינה מ-5.5% ל-9.5%.

בסוכנות בלומברג כתבו היום (ה') שהבדיחה הנוכחית ברוסיה מספרת כי המשותף לרובל, למחיר חבית נפט ולנשיא פוטין, הוא שכולם יגיעו השנה למספר 63.

עם או בלי להתייחס להומור השחור של הרוסים, הרי שאת אפריקה ישראל מצב זה אינו מצחיק. החברה פועלת ברוסיה באמצעות החזקה ב-65% ממניות החברה הבת אפי פיתוח, שמנייתה צללה השנה ב-44% בבורסת לונדון בעקבות המשבר ברוסיה, ושווי החברה נחתך בשל כך ל-248 מיליון ליש"ט (1.55 מיליארד שקל). עבור אפריקה ישראל מדובר בירידה בשווי המניות שבידה ל-1 מיליארד שקל בלבד, לעומת 1.85 מיליארד שקל בסוף מארס השנה, והיא שמסבירה מדוע, במקביל, איבדה מניית אפריקה ישראל יותר מ-600 מיליון שקל משוויה בבורסה בתל אביב.

בדוחות הרבעון השלישי של 2014 מתייחסת אפריקה לנושא המשבר ברוסיה, ומדגישה כי כחלק מההיערכות לפרסום הדוח הרבעוני יזמה הנהלת אפי פיתוח פנייה למעריכי השווי החיצוניים שלה, לקבלת התייחסותם להשלכות הנובעות מהתפתחויות אלו על שווי נכסיה. כמענה לכך, התקבלה חוות דעתם של מעריכי השווי החיצוניים, שלפיה למועד פרסום הדוחות אין להתפתחויות השפעה מהותית על שווי הנכסים ברוסיה, מאחר שמדובר בנכסים המתאפיינים במיתוג גבוה וממוקמים באזורי ביקוש. כך, למשל, נותר לפי שעה שווי הנכס המרכזי שלה ברוסיה, קניון אפימול, על 1.16 מיליארד דולר.

עם זאת, באפריקה מדגישה כי המשכו של המשבר, או אף החרפתו, עלולים לפגוע בהכנסותיה במדינה, בשל ירידה בביקוש לנדל"ן מסחרי ולרכישת דירות מגורים, וכמו כן לייקר את עלויות המימון שלה, להביא לירידה בשווי הנדל"ן שבבעלותה ולהביא לשחיקה בהון העצמי של החברה במונחים שקליים. בשל כך, החליטה הנהלת אפריקה לבחון מחדש את תוכניות פיתוח הפרויקטים השונים ואת עיתוין.

המרוויחות והמפסידות מהתחזקות הדולר והיחלשות הנפט

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.