רק לפני כ-3 חודשים התייחסנו כאן לקפיצה במחירי האג"ח של אפריקה , על רקע העלאת הדירוג של מידרוג לאג"ח החברה וגיוס אג"ח כ"ח. אז הערכנו, כי עם העלאת הדירוג זכו האג"ח של אפריקה ישראל לביקושים, לא רק על בסיס כלכלי אלא גם על בסיס טכני, מצד תעודות סל העוקבות אחר מדדי התל בונד המרכזיים, שאליהם חזרו האג"ח של החברה, קרנות נאמנות המוגבלות להשקעה בדירוגים גבוהים, וגופים מוסדיים, או תיקי השקעות שוועדות ההשקעה שלהם מונעים השקעה באג"ח של חברות בדירוג נמוך מקבוצת ה-A.

על רקע המצב הכלכלי ברוסיה, שנובע מהסנקציות שהוטלו על המדינה, לצד ירידה משמעותית במחירי הנפט בעולם, תוך קריסה בשער הרובל שלוותה בהעלאות ריבית תכופות מצד הבנק המרכזי הרוסי (האחרונה ל-17%), צנחו האג"ח של אפריקה ושל קבוצות נוספות הפועלות ברוסיה ובראשן קבוצת כלכלית ירושלים . בימים האחרונים, על רקע התייצבות ועלייה במחיר הנפט, תיקנו אג"ח אפריקה ועלו בשיעור של 15%-20%, אך הן עדיין נסחרות בעשרות אחוזים מתחת למחיריהן לפני כחודש.

החשש הטבעי הוא מפני פגיעה בעסקי ובשווי נכסי קבוצת אפריקה ברוסיה, בעוד התחייבויות הקבוצה בסולו לא נפגעו מאחר שהן בשקלים. כך, למשל, העלאות ריבית על הרובל לצד מיתון ברוסיה, עשויים להביא לירידה בפדיון החנויות בנכס המרכזי של הקבוצה ברוסיה, קניון אפי מול. אם מוסיפים לזה שדמי השכירות בקניון הם דולריים שעה שפדיונות השוכרים ברובלים, כך שהאחרונים צפויים לבקש הנחה בדמי השכירות, הרי יכולה להיות פגיעה של ממש בתוצאות ובשווי הקניון ובהתאמה בשווי נכסי אפריקה.

פירוק מיידי אינו ריאלי

עם זאת, להערכתנו, הפגיעה בכושר שירות החוב של הקבוצה, לפחות בטווח הקצר, אמורה להיות נמוכה יחסית. בנוסף, התמחור של האג"ח משקף, להערכתנו, פגיעה עמוקה בשווי נכסי הקבוצה, הרבה מעבר לזה הרלוונטי לפעילותה ברוסיה. ניתן להעריך, כי חלק מהירידה האחרונה במחירי האג"ח של אפריקה היא על בסיס טכני, וקשורה להודעתה מלפני מספר ימים של מידרוג על הכנסת אג"ח אפריקה ל"בחינת דירוג עם השלכות שליליות". אם תתרחש הורדת דירוג מתחת לדירוג A מינוס, יוצאו אג"ח אפריקה ממדדי התל בונד המרכזיים, שאליהם חזרו כאמור רק לפני 3 חודשים.

לאפריקה כ-950 מיליון שקל בקופה (לאחר מימוש אופציות לאג"ח כ"ח, באחרונה), ומספר מקורות נוספים שאמורים להספיק לתשלומי קרן, ריבית וניהול ליותר משנה, גם ללא תזרים מהחברה-הבת הרוסית. בטווח הארוך יותר יכולתה לעמוד בהתחייבויותיה תלויה במחזורי חוב (כשעליית התשואות לפדיון של אג"ח החברה מקטינה את נגישותה למחזור חובות), במימושי נכסים (ובעת הזו לא ניתן לחשוב על מימוש נכסים ברוסיה), או בהזרמות בעלים, כשהפעם לבעלים אין מחויבות להזרמות כפי שהיה בהסדר החוב מ-2009.

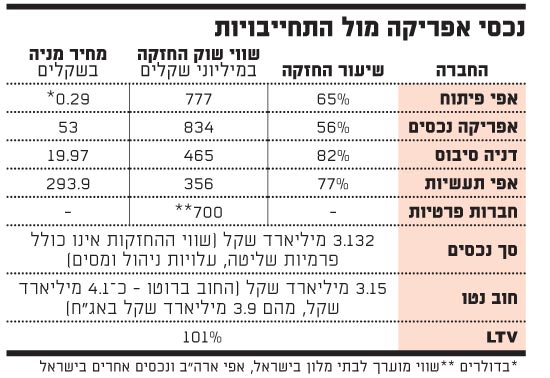

בטבלה מימין ניתן לראות NAV, המתאר את נכסי אפריקה לפי שווי שוק מול התחייבויותיה. נכון להיום, לאחר צניחה של עשרות אחוזים בשוויה בחודש האחרון, אפי פיתוח מהווה כרבע מנכסי אפריקה; כמו כן, בפירוק תיאורטי של אפריקה היום, היקף החוב דומה להיקף הנכסים. נדגיש, כי הערכה זו נשענת על שווי שוק של ההחזקות שחלקן תנודתי ויכול להשתנות, וכן ייתכן שבעת מימוש שווי החזקות החברה עלול לרדת.

בתנאים אלה, האג"ח של אפריקה, שהחוב כלפיהן מסתכם בכ-4 מיליארד שקל, נסחרות ב-60%-70% מערכן המתואם - מחירים המשקפים מחיקה של 1.3-1.4 מיליארד שקל משווי נכסיה. תרחיש זה משקף, למשל, הנחה קיצונית שההחזקה באפי פיתוח שווה 0 (למיטב ידיעתנו, אין התחייבויות או ערבויות לחברה הרוסית), תוך מחיקה של נכסים נוספים, למשל כל ההחזקה בדניה סיבוס או באפריקה תעשיות.

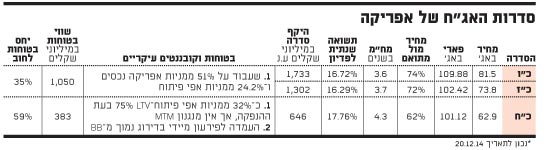

עם זאת, תרחיש פירוק מיידי אינו ריאלי, בעיקר מאחר שלא נראה כי לבעלי האג"ח עילות להעמדה לפירעון מיידי של החוב כלפיהם. לסדרה כ"ח, למשל, נקבעו בעת ההנפקה כבטוחות מניות אפי פיתוח ביחס חוב לבטוחה של 75%, אך אין מנגנון המחייב את החברה להוסיף בטוחות במקרה של ירידה בשווי השוק של המניות המשמשות כבטוחה.

לסדרה כ"ח ביטחונות בדמות שעבוד על כ-32% ממניות אפי פיתוח בשווי של כ-383 מיליון שקל, כ-59% מהחוב כלפי הסדרה. האג"ח נסחרת בכ-60% מהחוב המתואם. מנגד, סדרות כ"ו וכ"ז, אשר להן ביטחונות בדמות שעבוד על 24% ממניות אפי פיתוח ו-51% ממניות אפריקה נכסים, בשווי של כ-1.05 מיליארד שקל - כ-35% מהיקף החוב כלפיהן - נסחרות סביב 70% מהמתואם, במחירים המשקפים את הביטחון לגבי שני התשלומים הקרובים של סדרות אלו, המובטחים על ידי קופת המזומנים.

לא דומה למצב ב-2008

ייתכן שהחשש הוא מכך שהחברה תיקלע למצוקה, לאחר שתמשיך לשלם ריביות והוצאות ניהול שאינן כלולות ב-NAV.

ייתכן שמחירי האג"ח של אפריקה ירדו עוד בטווח הקצר, על רקע המשך צלילת הרובל והורדת דירוג שתגרור יציאת האג"ח מהמדדים; אך הסיטואציה של אפריקה שונה מזו שהיתה ב-2008.

אז מקור הבעיה היה אי-התאמת תזרימי מזומנים ללוח הסילוקין של החברה, תוך שהיקף החוב גבוה משמעותית מהיקף הנכסים.

היום ישנה בעיית מקרו כלכלה ברוסיה, שמשליכה על שווי נכסי אפריקה, אך היקף החוב קרוב לשווי הנכסים, מצב התזרים סביר, ומשקלה של רוסיה בנכסי החברה נמוך יחסית.

בזמנו היה סימן שאלה לגבי השלמת פרויקט קוטרוצן ופיתוח הקניון במוסקבה; היום שני הנכסים הללו מניבים, גם אם האחרון לא לפי התוכניות המוקדמות. אפריקה נכסים, דניה סיבוס ואפי תעשיות נמצאות במומנטום עסקי חיובי בסך הכול, בעוד ב-2008 כל אחת מהן סבלה מבעיה משלה.

נראה שאנו חוזים שוב בחיסרון המובנה של השקעה פסיבית, העוקבת אחר מדדים. אג"ח אפריקה חזרו למדדי התל בונד, לאחר עליות מחיר בשנים שלאחר הסדר החוב. כעת הן עשויות להיפלט מהם שוב, לאחר ירידה של עשרות אחוזים, ובתנאים מסוימים - במחיר נמוך ממחירן הכלכלי.

הכותב הוא מנהל מחלקת המחקר באנליסט אי.אמ.אס שרותי ניהול השקעות בע"מ, המנהל את קרן הנאמנות אנליסט מניות ממוקדת. חברות הקבוצה מחזיקות בניירות שהונפקו על ידי חברות המוזכרות במאמר. לכותב אין עניין אישי באמור לעיל. אין באמור לעיל כדי להוות ייעוץ אישי המתחשב בצרכיו ונתוניו של כל אדם

נכסי אפריקה מול התחייבויות

סדרות האגח של אפריקה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.