לחברת דיסקונט השקעות יתרות מזומן גבוהות, בהיקף של 1.85 מיליארד שקל, המספקות לה תעודת ביטוח בטווח הקצר, אולם יכולותיה לבצע מימון מחדש של התחייבויותיה לטווח הבינוני והארוך נחלשו בשבועות האחרונים, ומשום כך נרשמה עלייה בסיכון האשראי של החברה. כך מנמקים בחברת S&P מעלות את ההחלטה להפחית את דירוג החוב של דסק"ש בדרגה אחת,ל-BBB, לעומת דירוג קודם של BBB פלוס.

לדסק"ש, חברה-בת של אי.די.בי פתוח שבשליטת אדוארדו אלשטיין ומוטי בן משה, חוב של כ-5.2 מיליארד שקל למחזיקי האג"ח ולבנקים, אשר עליו יש להוסיף תשלומי ריבית עתידיים של 1.6 מיליארד שקל שקרוב למחציתם ישולמו עד תום 2017. עומס החוב (נטו) עומד כעת, לפי חברת הדירוג, על 3.4 מיליארד שקל. ב-S&P מעלות מסבירים, כי הורדת הדירוג נובעת מעלייה משמעותית בשיעור המינוף, שאירעה בחודשים האחרונים ואשר נבעה בעיקר מירידה חדה בשווי הבורסאי של החברות-הבנות.

עיקר הערך של דסק"ש נובע מהחזקותיה בסלקום (45%), בשופרסל (50%), ובנכסים ובנין (76%), שאיבדו בשלושת החודשים האחרונים 14%, 20% ו-4% מערכן בהתאמה; עקב כך התכווץ שווי ההחזקה של דסק"ש בשלושתן ל-3.5 מיליארד שקל בלבד. לחברה גם החזקה של 50% באלרון, בשווי של 240 מיליון שקל.

בנוסף, דסק"ש סבלה מירידה של כ-85% בשווי האופציה שברשותה, לרכישת מניות אדמה (לשעבר מכתשים אגן), עקב הכישלון בניסיון הנפקת אדמה בבורסת ניו יורק. בסך הכול מעריכים ב-S&P מעלות את שווי תיק ההשקעות של דיסקונט השקעות ב-4.1 מיליארד שקל; שווי זה משקף, לדבריהם, ירידה של 23% לעומת תחילת ספטמבר וירידה של 30% לעומת חודש מארס. הירידה בשווי הנכסים הזניקה את שיעור המינוף של החברה ל-83% במונחי חוב פיננסי לערך נכסים (LTV); זאת לעומת 64% בתחילת ספטמבר, וגבוה מרמת מינוף של 70%, שמתאימה לדעת S&P מעלות, לדירוג הקודם.

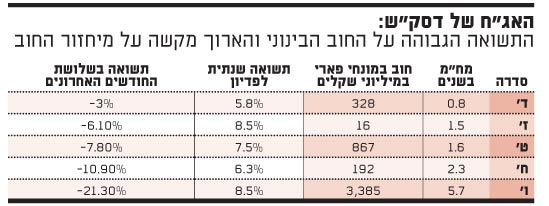

על פי הקריטריונים של האנליסטים חברת הדירוג, רמת הנזילות הנוכחית של דסק"ש מוגדרת כ"הולמת", אולם איגרות החוב הארוכות של החברה איבדו בשלושת החודשים עד 21% מערכן, והן נסחרות כיום לפי תשואה לפדיון של עד 8.5%. מצב זה מצמצם את האפשרות לביצוע מיחזור של קרן החוב, שהוא תנאי הכרחי לקיומה של חברת החזקות לאורך זמן.

"הורדת הדירוג לא תוגבל לדרגה אחת"

דסק"ש זכתה השנה לדיבידנד של כ-200 מיליון שקל מאלרון ולדיבידנד של כ-35 מיליון שקל משופרסל. בחברת הדירוג מצפים, כי ב-2015 יצטמצמו הדיבידנדים שתקבל דסק"ש ל-150 מיליון שקל בלבד, כך שסך המקורות שלה (כולל המזומן בקופה) עד סוף השנה הבאה יעמוד על 2 מיליארד שקל; זאת בעוד הוצאותיה יעמדו במהלך התקופה על 1.1 מיליארד שקל, ויכללו בעיקר תשלום חלויות חוב (קרן וריבית).

"עקב רמת מינוף גבוהה מאוד, וכתוצאה מכך - סיכוני מימון מחדש גבוהים, נפעל להוריד את הדירוג אם שווי הנכסים ימשיך לרדת והחברה לא תנקוט צעדים מיידיים להורדת המינוף", כותבים ב-S&P מעלות. "הורדתה דירוג לא תוגבל לדרגה אחת, ועשויה להיות מעבר לכך בהתאם לנסיבות. כמו כן, הידרדרות בפרופיל הנזילות של החברה, עקב שימוש אגרסיבי בקופת המזומנים לצרכים מלבד פירעון חוב ותשלום הוצאות המטה, תוביל לפעולת דירוג שלילית"

."מאידך, נשקול פעולת דירוג חיובית במקרה שרמת המינוף (במונחי LTV) תרד בחזרה לסביבות 60%, וזאת ללא פגיעה משמעותית בפרופיל העסקי של החברה, ובכפוף לכך שנגיע למסקנה שהחברה תשכיל לשמור על רמת מינוף של עד 70% בטווח הזמן הקצר. עם זאת, איננו סבורים שזהו תסריט ריאלי בטווח הקצר".

דסקש

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.