המספרים היבשים אינם מסגירים את התמונה האמיתית. עליות של 6.73% במדד ת"א 100 ושל 4.72% באג"ח כללי נשמעות טוב, אולם כשפורטים זאת רואים כי מרבית מדדי המניות בת"א ירדו השנה, וכי האג"ח הקונצרניות שפתחו את 2014 בעליות נאות נחלשו משמעותית, כשמרבית מדדי התל בונד עולים בפחות מ-1% עד ימים אלו, לאחר ירידות חדות בחודש האחרון. בניכוי העליות בטבע והשפעת הפיחות על מניות דואליות מרכזיות, גם מדד ת"א 100 היה רושם ירידה השנה.

האתגר בתיק האג"ח השקלי בשנה הקרובה גדול, והתנודתיות, שחלקה נובע מתשואות אג"ח נמוכות היסטוריות, צפויה להימשך, אם כי בעוצמה נמוכה יותר. להערכתנו, בסביבה זו אטרקטיביות הפיזור המטבעי בכל חלקי תיק ההשקעות גדלה, והוא צפוי להוסיף בפרט לתשואת רכיב האג"ח הכולל. חוסר הוודאות, הנובע מגורמים גלובליים אך גם מהיעדר ממשלה יציבה, צפוי להתחלף בהמשך השנה, בתקווה לרפורמות ושיפור מבני וכלכלי - תהליכים, שאם יתרחשו, צפויים להחזיר את הקונים לשוק המקומי בשנה הקרובה, ובעיקר לאפיק המנייתי.

הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

אתגר האג"ח

נתוני הפתיחה של השנה הקרובה בתחום האג"ח מאתגרים במיוחד. ריבית בשפל, תשואות אג"ח מדינה בארץ, אך בעיקר בארה"ב ואירופה, גם הן בשפל, הבנק המרכזי בארה"ב שוקל להעלות ריבית השנה, אינפלציה נמוכה ומטבע חלש - כל אלה מייצרים אתגרים לא פשוטים בעת בניית תיק השקעות מקומי, בדגש על האג"ח בשנה הקרובה.

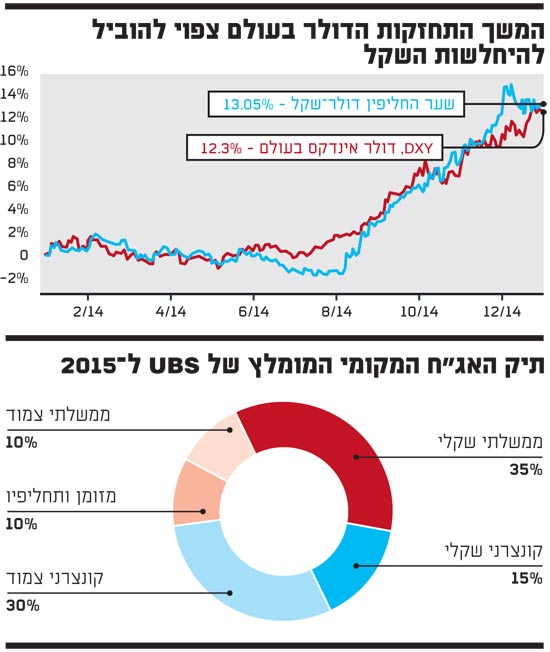

נקדים ונציין, כי אין חדש בהמלצתנו לפיזור מטבעי בתיק ההשקעות. פיחות של 12.04% בשקל מול הדולר, המהווה מטבע השקעה מרכזי בעולם, תרם השנה תרומה משמעותית לתשואת ההשקעות הכוללת. פיזור מטבעי נובע מהרצון להשיא תשואה עודפת בשנים הקרובות, עקב הערכותינו להמשך התחזקות הדולר בעולם ובארץ; זאת תוך פיזור לשוקי מניות, אפיקי השקעה אלטרנטיביים ואג"ח חברות בינלאומיות. כל אלה צפויים, להערכתנו, להוסיף לתשואה ולהקטין את התנודתיות בתיק לאורך שנים.

במצבי קיצון בשווקים, הדולר ואג"ח דולריות בדירוגים גבוהים, כפי שהוכח השנה, מהווים מקלט למשקיעים רבים, ובכך יוצרים אפקט קורלציה הפוכה עם תיק השקעות מקומי שקלי. המלצתנו הכללית לאלוקציה בין מניות זרות למקומיות, עומדת על כמחצית לכל אחד מהאפיקים; ומתוך רכיב האג"ח אנו ממליצים על הקצאה של כ-30% לאג"ח נקובות מט"ח.

ניתוח המקרו הגלובלי, אשר מהווה בסיס לניתוח המקומי, מעלה שוב את חשיבות הבנקים המרכזיים בהשפעתם על שוקי ההון. מדיניות מוניטרית, תוכניות רכישות נכסים והתערבות רגולטורית מחזקות בשנים האחרונות, אולי יותר מתמיד, את השפעת הבנקים ואת הצורך בניתוח מדיניותם.

הבידול בין הבנקים בעולם יגבר השנה. בארה"ב אנו צופים, כי הריבית תתחיל לעלות בחצי השני של 2015, ויחד עם תוכנית הפסקת הגדלת תיק הנכסים, היא צפויה להביא להמשך התחזקות הדולר ולתשואות אג"ח גבוהות יותר באג"ח הממשלתיות במהלך השנה. בנק ישראל, שעוד ציפה בתחילת שנה כי הריבית בסוף 2014 תעלה, הוריד אותה לשפל היסטורי, והביא לעליות נאות באג"ח הממשלתיות בכל הטווחים. שוב, כמו בשנת 2011 למשל, קיבלנו הוכחה לחשיבות תיק אג"ח שאינו זונח את האג"ח הממשלתיות, למרות תשואות שנראות (ונראו גם בתחילת השנה) נמוכות במיוחד.

אחת השאלות המרכזיות והחשובות לתיק האג"ח, היא מדיניות בנק ישראל. האם הבנק יעלה ריבית אחרי הפד, או ייתלה במדיניות המרחיבה של הבנק האירופי המרכזי (ECB) ולא יעלה אותה. להערכתנו, הצמיחה הכלכלית בשנה הקרובה בישראל תאיץ לעומת 2014, בהובלת השיפור ביצוא על רקע הפיחות, גידול השקעות במגזר הנדל"ן, פרויקטים כמו הקמת מפעל אינטל והמשך צריכה מוגברת מצד הציבור. הצריכה המואצת, שהפתיעה גם ב-2014, תנבע מעליית שכר המינימום ומעלייה בהכנסה הפנויה, לאור ירידת מסים ומחירי בנזין, ותוביל את בנק ישראל להתחיל להעלות ריבית לאחר הפד ברבעון האחרון של השנה. תהליך זה יימשך גם לתוך 2016 בצורה מדורגת. הערכת מחלקת המחקר בבנק ישראל, לאי-שינוי הריבית השנה, תעודכן להערכתנו במהלך השנה.

כאשר בוחנים את תיק האג"ח לשנה הקרובה, יש להפנים כי ריבית נמוכה גוזרת תשואות אג"ח נמוכות היסטורית ברכיב הממשלתי, וללקוחות פרטיים נושא העלויות צריך להיות שיקול חשוב בעת בניית התיק השנה. לדוגמה, מיסוי על אג"ח ממשלתיות מחייב השקעה באג"ח, שהונפקו בשיעורי מס נמוכים המעלים את התשואה נטו בצורה משמעותית. דרך נוספת למזעור עלויות הפוגעות ברכיב משמעותי של התשואה, היא השקעה במדדים או קרנות עוקבות מדדי אג"ח לסוגיהם, תוך בחינת דמי הניהול, המאפשרים למשקיע לבחור את עיתוי תשלום המס והקיזוז.

הטיה שקלית קלה

מבחינה אינפלציונית, לאחר המדדים השליליים של ינואר ופברואר 2015 צפויים המדדים לחזור לטריטוריה חיובית, גם אם נמוכה. סביבת האינפלציה צפויה להישאר נמוכה, וציפיות האינפלציה אמורות להישמר גם הן נמוכות מאשר בעבר, על רקע הציפייה מהממשלה שתקום ליישם תוכניות להורדת יוקר המחיה שמובטחות במהלך מערכת הבחירות.

הפיחות, שלהערכתנו צפוי להימשך בשנה הקרובה במקביל להתחזקות הדולר בעולם, אם כי בשיעור נמוך בהרבה מהשנה האחרונה, וכן ההתאוששות הכלכלית - אמורים להביא לאינפלציה של סביב 1% בשנה הקרובה, וגבוה מכך אם ננטרל את מדד ינואר. הריבית והאינפלציה עדיין גוזרות, בעיקר ללקוחות פרטיים, הטיה שקלית קלה, שאותה יש צורך לאזן בהמשך השנה לקראת עונתיות גבוהה יותר ברבעונים השני השלישי. נזכיר, כי ללקוח שהוא בעל תיק השקעות גלובלי נפרד, הטיה שקלית בתיק המקומי מהווה מעין גידור פנימי למקרה שהשקל יחזור להתחזק. המח"מ השקלי המומלץ הוא 3-4 שנים, ובצמוד ההמלצה היא למח"מ מעט ארוך יותר; זאת תוך הימנעות מהחזקת אפיק צמוד קצר, המגלם ללקוח פרטי תשואה אפסית בסביבת אינפלציה נמוכה.

הירידות החדות האחרונות באג"ח הקונצרניות, שחלקן נובע ממכירה ללא הבחנה של קרנות ותעודות סל על מדדי התל בונד, יאפשרו למשקיעים השאת תשואה חיובית ברוטו ונטו בשנה הקרובה בטווחים שעד לאחרונה היו בתשואות נטו שליליות.

את מרבית תיק האג"ח אנו ממליצים לבנות מאג"ח בדירוגי A ומעלה, ו-10%-15% ניתן להשקיע בדירוגים נמוכים יותר, בעיקר דרך קרנות ותעודות בכדי לשמר את הפיזור, הסחירות, הנזילות ואפקטיביות המס, המתחייבים ממצב שוק שברירי כמו שראינו באחרונה. המח"מ המומלץ כאן הוא 3-4 שנים, תוך החזקה לפדיון בדירוגים הגבוהים. חלק מרכיב הנזילות, שעליו המלצנו בשיעור 15% באמצע השנה, היינו מנצלים בירידות אלה, על מנת להעלות את התשואה הפנימית של תיק האג"ח דרך הקונצרניות בהחזקה ישירה. החלק הקונצרני בתיק השקעות מקומי מומלץ שיעמוד על כ-40%-50% מסך האג"ח, הממשלתי על כ-35%-45%, והנזילות המומלצת היא של כ-5%-10%.

המניות המומלצות

המניות, להערכתנו, ימשיכו להוות את רכיב התשואה המרכזי בתיק ההשקעות גם בשנה הקרובה. הירידות במרבית המניות והמדדים מגדילות את פוטנציאל העליות בשנה הקרובה, לאור הערכתנו להתאוששות כלכלית מהירה יותר בשוק המקומי, האמריקאי ובמידה פחותה האירופי.

המלצתנו, לאי-הטיה למניות ה-75 מתחילת השנה, ואף להטיה למניות ה-25 מאמצע השנה, הוכחה כנכונה, ואנו מתמידים בה. לא מן הנמנע, כי בהמשך השנה, עם התייצבות השווקים הגלובליים במקביל להתאוששות כלכלית מקומית ולקראת בחירות, נשנה המלצה זו. הבחירות צפויות להחזיר ודאות לשוק המקומי, ואף לייצר ציפייה לשינוי מדיני וכלכלי לאחריהן. עובדה זו עשויה להחזיר משקיעים למניות השורה השנייה, קרי ת"א 75, ואף למניות הקטנות יותר שסבלו השנה מירידות חדות יחסית ומנזילות נמוכה.

ניר שפר, מנהל תחום המניות ב-UBS ניהול נכסים ישראל, המליץ באמצע השנה על מניות בזק, שהכתה את מדד ת"א 100 באופן משמעותי; ועל הפועלים, החברה לישראל ורציו, שהשיאו תשואה נחותה למדד, בעיקר בחודש האחרון, עם הירידה המוגזמת להערכתנו במגזר הבנקים והגז. לשנה הקרובה הוא ממליץ על משקל יתר בארבע ממניות ת"א 25.

טבע: המיקוד בשיפור ברווח ימשיך להניב פירות

אנחנו ממשיכים להאמין בטבע גם ב-2015, וסבורים שההנהלה החדשה תמשיך בביצוע התוכנית האסטרטגית שעה שהתוצאות כבר נראות בשטח. בתחום הגנריקה, צבר המוצרים מופנה לתחומים מורכבים ובעלי שולי רווח גבוהים יותר, והמיקוד בשיפור הרווח דרך הורדת עלויות צפוי להניב פרי גם בשנה הקרובה.

אנו צופים תחרות לקופקסון 20 מ"ג במהלך החצי הראשון של השנה, אך סבורים שההצלחה בהעברת מטופלים לגרסת 40 המ"ג מצמצמת את הסיכון מתחרות גנרית לתרופה ותביא ליציבות ברווחי טבע. אנו מעריכים שרוח גבית נוספת תגיע ממיזוגים ורכישות, שטבע תבצע באופן משמעותי יותר ב-2015. למרות עלייה של כ-60% מתחילת 2014, אנו סבורים שהמניה עדיין נסחרת במכפילים נמוכים ביחס לתעשיית הגנריקה העולמית.

כיל: המניה מציעה יחס סיכון-סיכוי אטרקטיבי

שנת 2014 הייתה שנה תנודתית למניית כיל . לחצים רגולטוריים הופעלו, היה לחץ מסחרי עקב הנפקת מניות כיל בארה"ב, ומחירי הסחורות הנמוכים - כל אלו הביאו לביצוע חסר שהשתפר פלאים רק בדצמבר.

אנו סבורים, שהשקעה במניית כיל במחיר הנוכחי מגלמת יחס סיכון-סיכוי אטרקטיבי, מהסיבות הבאות: הראשונה, התייצבות לפחות במחירי הסחורות החקלאיות. השנייה, מכפיל EV/EBTIDA אטרקטיבי, של 7.9, ביחס למניות מקבילות, ודיבידנד של כ-7%. והשלישית, התחזקות הדולר בעולם חיובית באופן כללי לעסקי החברה.

דיסקונט: היעילות התפעולית תשתפר

תזת ההשקעה בבנק דיסקונט שונה מהבנקים הישראליים האחרים. אנו מאמינים ביכולתה של הנהלת דיסקונט החדשה לבצע את תוכנית היעילות התפעולית שעליה הכריזה. בנוסף, מניית הבנק - שהוא בדרך להיות בנק ללא גרעין שליטה - סבלה מלחץ מוכרים של בעלי השליטה הקודמים, ברונפמן ושראן, שאינו צפוי השנה.

פער התמחור הזול של הבנק ביחס למתחרים צפוי להיסגר, גם אם באופן חלקי, לכשישתכנעו המשקיעים ביישום התוכנית האסטרטגית. בנק דיסקונט נסחר בחצי מהונו, והוא צפוי להרוויח בשנה הבאה כ-850 מיליון שקל.

רציו: הפוקוס של השוק יחזור לדברים החשובים

חזרתו של הממונה על ההגבלים מההסכם שחתם לפני שנה, וההערכה כי יחליט לשנות את עמדתו ולהכריז על "לוויתן" כהסדר כובל הביאו לנפילה של כ-22% במחיר מניית רציו בחודש האחרון לבדו.

אנו סבורים, כי התבהרות קרובה בהקשר הרגולטורי תחזיר את המשקיעים להתמקד בהתפתחויות משמעותיות הצפויות בשנת 2015: הראשונה, חתימת ההסכם מול בריטיש גז בחציון הראשון של השנה; השנייה, חתימה להסכם מכירת גז לחברת החשמל הירדנית ממאגר "לוויתן"; השלישית, אפשרות לקידוח אימות להערכות של 2-5 TCF במאגרי "נטע" ו"רועי"; ולבסוף, אפשרות הכנסת שותף בינלאומי לשני המאגרים האחרונים, אם כי אפשרות זו התרחקה לאור ההתפתחויות.

התחזקות הדולר

המניות המומלצות