שנת 2014 הייתה סוערת בשוקי המניות הגלובליים: תנודתיות חריפה ושוני מהותי בין השווקים והמגזרים השונים, הפכו רבים ממנהלי ההשקעות למתוסכלים במיוחד, בעוד שמעטים חגגו תשואות דו ספרתיות וניצחונות דרמטיים על המדדים המובילים.

כך, למשל, בהשוואה בין שתי הכלכלות המערביות המובילות, עלה מדדS&P 500 האמריקאי ב-11.4%, בעוד שבגרמניה רשם מדד דאקס 30 עלייה של 2.7% בלבד. בדרום מזרח אסיה סיימה הבורסה היפנית שנה תנודתית ועצבנית במיוחד עם עלייה של 7.1% במדד ניקיי 225, בעוד שבהונג קונג הסתפק מדד ההאנג סנג בעלייה מינורית של 1.3% בלבד.

תמונה הפוכה נרשמה גם בקרב שתיים מהכלכלות המובילות בעולם המתפתח. אם בהודו קפץ מדד SENSEX ב-29.9% בתגובה לחילופי השלטון במדינה בעקבות ניצחון המפלגה ההינדית הלאומנית BJP בבחירות הכלליות, הרי שבברזיל נפל מדד IBOVESPA ב-3% לאחר שהבחירות לנשיאות לא הצליחו להביא למהפך בשלטון ולהחלפת הנשיאה דילמה רוסף.

השוני והתנודתיות בין הבורסות השונות מתבטאים היטב בסיכום העולמי, כאשר מדד MSCI לכלל מדינות העולם (ACWI)רשם תשואה של 2.1% בלבד ב-2014, בעוד שמדד MSCI למדינות המפותחות הסתפק בעלייה של 2.9%.

נבואות זעם

ובינתיים באמריקה ממשכים לדבר על מחירי שיא ופחד מפני בועה, ולא בכדי. מדד S&P 500 רשם תשואה מצטברת של כ-64% בשלוש השנים האחרונות וכבש שיאים חדשים, כשהוא רוכב על ההאצה בקצב צמיחת הכלכלה האמריקאית עד ל-5% ברבעון השלישי השנה, לצד שיפור עקבי ברווחיות החברות, שנתמך בשיפורים טכנולוגיים וירידה בעלויות המימון.

גם המשקיעים האמריקאים ממשיכים להאמין בעיקר בשוק המקומי שלהם. נתונים שפרסמה חברת תומסון רויטרס הראו כי בשבוע שלפני חג המולד הזרים הציבור האמריקאי סכום עתק של 39 מיליארד דולר לקרנות נאמנות המשקיעות במניות בארה"ב, בעוד שאצל קרנות המשקיעות במניות מחוץ למדינה נרשמו פדיונות של 2.5 מיליארד דולר.

דיוויד טפר, מייסד ומנהל קרן הגידור אפלוסה (גזע של סוסים המתהדר בדוגמאות של נקודות וכתמים בפרוותו), אף שלח באחרונה מכתב נרגש לערוץ הטלוויזיה הכלכלי CNBC, ובו התריע כי 2015 נראית לו דומה ל-1999 - שנה שקצת לאחר סופה החל משבר ההיי-טק הגדול שהכניס את העולם למיתון ב-2001.

טפר הסביר כי כמו ב-1998, גם ב-2014 מצבה של רוסיה הלך והחמיר, ומאירופה שוב מגיעות רוחות של מדיניות מוניטרית מקלה שנועדה לעודד את הכלכלה התקועה: "השווקים מתומחרים כיום באופן די מלא ויהיה צריך לשים לב לאפשרות של תמחור יתר אצל חלקם".

צעדי ההקלה הכמותית האגרסיביים שנקט הבנק הפדרלי המרכזי (הפד) מאז משבר האשראי הגדול של 2008, הפחיתו את עלויות המימון של החברות ותרמו לעידוד הצמיחה בארה"ב, אולם גם הפחיתו את התשואה על נכסים בסיכון נמוך והפכו בשלוש השנים האחרונות את שוק המניות לאפיק השקעה האטרקטיבי ביותר עם אפשרות להשגת תשואות דו ספריות מדי שנה.

באוקטובר האחרון הפסיק הפד את רכישות האג"ח הממשלתיות והאחרות, אולם טרם החל להעלות את ריבית הבסיס שעומדת על טווח של 0%-0.25%, בשל היעדר אינפלציה בארה"ב, ולמעשה בעולם המערבי כולו.

המדיניות המקלה הזאת זכתה לאחרונה לביקורת נוקבת מהכלכלן סטיבן רואץ' מאוניברסיטת ייל, שטוען כי הפד נוקט את אותה הגישה שהביאה למשבר הפיננסי של 2008-2009, וההשלכות לכך יכולות להיות קטסטרופליות באותה המידה.

ההערכה הרווחת היא שהריבית בארה"ב תחל לעלות רק ברבעון השני או השלישי של 2015. לגישה הסבלנית של הפד כלפי הצורך בהעלאת הריבית יש לדעת רואץ' דמיון מפחיד לתסריט של השנים 2004-2006, כאשר לפד לקח שנתיים תמימות להעלות את הריבית מ-1% ל-5.25% ובמשך הזמן הזה נבנתה בועת המשכנתאות בארה"ב שהפכה בהמשך למשבר פיננסי גלובאלי, שהפיל את מדד S&P 500 ב-57%, בין השיא של אוקטובר 2007 לשפל של מארס 2009.

נבואת הזעם של רואץ' מצביעה בין השאר גם על הכמות הרבה של חוב בדירוג נמוך שגויס ב-2014 בארה"ב, במסגרת החיפוש של המשקיעים אחרי אפיקים אלטרנטיביים להשגת תשואה. לפי נתוני S&P, כ-35% מהחברות המגייסות זכו לדירוג B בלבד.

אז האם האזהרה של טפר והדברים של רואץ' הם סיבה מספקת להתרחק ב-2015 משוקי המניות? תלוי כמובן את מי שואלים. בקרב מנהלי השקעות בכירים בגופים מוסדיים בישראל, עדיין רווחת הדעה כי הריבית הנמוכה בעולם המערבי וצעדי ההקלה המוניטרית באירופה וביפן, ימשיכו לייצר כסף זול שיחפש תשואה בשוקי המניות וידחוף אותם מעלה.

יחד עם זאת, שאלת מיליון הדולר היא כמובן מתי בדיוק תחל העלאת הריבית בארה"ב, באיזה קצב היא תתבצע, וכיצד כל זה ישפיע על התחזקות הדולר בשוק המטבעות העולמי?

הדולר שהתחזק השנה מול סל המטבעות העולמי, מושך לארה"ב שחקנים מכל אפיקי ההשקעה השונים, אולם התמשכות המגמה לאורך זמן עלולה לפגוע ברווחי החברות האמריקאיות הבינלאומיות ובכושר התחרות שלהן מול חברות באירופה וביפן.

מעבר לכך, גם מצבה המתדרדר של רוסיה מעלה תהיות האם מדדי המניות בעולם יכולים להמשיך ולשבור שיאים, כאשר כלכלת מדינת הענק הזאת מתקדמת לקראת מיתון.

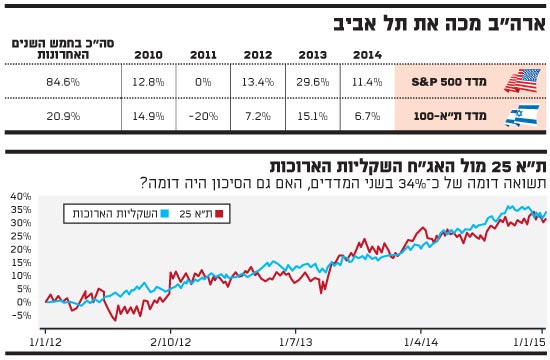

עליית הדולר הצילה את המעו"ף

עבור מנהלי ההשקעות והציבור בישראל, 2014 הייתה השנה שבה נפל סופית האסימון באשר לצורך להעביר עוד ועוד כספים להשקעות מעבר לים. אחרי שלוש שנים רצופות, שבהן התפתחו הבדלי תשואה עצומים בין הבורסה הישראלית לבורסות בארה"ב.

נכון לסוף 2014, כ-18% מכספי החיסכון לטווח ארוך של הישראלים מושקעים בנכסים מעבר לים, לעומת כ-6% בלבד ב-2004. עם המעבר המתמשך של הפוקוס לחו"ל, וההאטה בקצב הצמיחה של ישראל, לבורסה בת"א יהיה קשה לבלוט לטובה ב-2015.

אם ב-2014 רשמו המדדים המובילים בת"א תשואות סבירות רק בזכות הפיחות החריף של השקל מול הדולר - שגרר עלייה דו-ספרתית של המניות הדואליות וטבע בראשן - הרי שבלא פיחות נוסף גם ב-2015, קשה לראות את המדדים המקומיים משיגים בשנה הקרובה תשואה שתצדיק את ההימור דווקא עליהם.

ארה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.