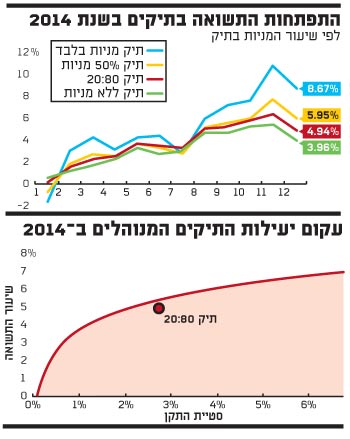

תשואות שליליות למדי נרשמו בדצמבר, בתום שנה מרשימה נוספת בתיקים המנוהלים של הציבור. כך מלמדים מדדי אג'יו לתיקים מנוהלים. התיקים ירדו בחודש זה בשיעורים הנעים בין 1.3% בתיק ללא מניות ועד 1.48% בתיקים המנייתיים. התיק הנפוץ, בעל 20% מניות ו-80% אג"ח, ירד בדצמבר בשיעור של כ-1.36% - מה שלא הפריע לו לסיים שנה נאה עם תשואה של 5%; התיקים ללא מניות עלו בשיעור נאה המתקרב מאוד ל-4% בשנה כולה, ואילו התיק המנייתי עלה ב-9% בשנה כולה (ראו גרף עליון בתחתית הכתבה).

נזכיר, כי מדדי אג'יו מבוססים על נתונים מבתי השקעות, בהם פסגות, פעילים, מגדל, אקסלנס, איי.בי.איי, מיטב-דש, הראל, אלטשולר-שחם, תפנית-דיסקונט, הדס-ארזים, אנליסט ותמיר פישמן, אשר במצרף מנהלים קרוב ל-90% מהתיקים החופשיים של הציבור ושל מוסדות וארגונים. הנתונים המתקבלים מבתי השקעות מעובדים למדדים המשקפים את "תיק ההשקעות המצרפי" של הציבור, ומשקפים אומדן לתשואה בתיקים לפי הרכבם.

ירידות בכל האפיקים

מדדי התיקים מלמדים, כי הסתיימה לה שנה שלישית ברציפות של תשואות נאות בתיקי השקעות. 2014 יכולה הייתה להתגלות אף כטובה יותר מקודמותיה אילמלא חודש דצמבר היה כה שלילי. אם נניח, כי התשואה בתיק ה-20:80 בדצמבר הייתה דומה לתשואה החודשית הממוצעת עד נובמבר, תיק זה היה מסיים את השנה על קו ה-7%. אין ספק, אם כך, כי הירידות בתיקים בדצמבר סיפקו אקורד סיום צורם לביצועיהם בשנת 2014.

מה שהוביל לאקורד הסיום השלילי הוא ירידות בכל האפיקים: במניות בארץ ובעולם, במדדי האג"ח הממשלתיות והקונצרניות, ואפילו באג"ח בארה"ב שהיוו משקל חיובי לתיקים עד כה. בשונה מנובמבר, שהחל בתנודה שלילית לא פחות בכל האפיקים אולם הסתיים בתשואה חיובית מרשימה, בדצמבר הירידות לא קיבלו תפנית חיובית - אולי מכיוון שמשקיעים בשווקים מתחילים לאבד מעט מהביטחון ומהתיאבון לסיכון.

הסיבות לכך נמצאות דווקא מחוץ לשווקים, והן קשורות יותר להרעה באווירה הגיאופוליטית הנוצרת סביב משבר רוסיה, לבחירות ולרעשים הרגולטוריים אצלנו, ולהערכה כי המשק הישראלי עלול לסגת לאחור. אפשר לשייך את החולשה גם לקרבה לסוף השנה, המכתיבה למשקיעים את הרצון להמתין לרגע ולראות לאן הרוחות נושבות לקראת 2015. מחשבות אלו הביאו לירידות מתונות יחסית במדדי המניות בהרכבם בתיקים, כאשר המרכיב הישראלי ירד בשיעור של כ-1.3% ואילו המרכיב המושקע בחו"ל ירד בשיעור של כ-1.8%.

גם שוקי האג"ח תרמו את חלקם לירידות - הממשלתיות ירדו ב-1.16% בממוצע, תוך ירידות חדות בטווחים הארוכים שירדו בממוצע ב-1.65%. ירידות חדות יותר, של 2.09%, נרשמו באג"ח הקונצרניות, בהשפעת האג"ח של חברות הפועלות ברוסיה. ירידות אלו הראו את הבעייתיות בשוק, שעה שנפילות באג"ח מעטות גררו את כלל המדדים לירידות חדות, גם אם ללא סיבות נראות לעין. הדבר העלה את מרווחי הסיכון והחזיר חלק מהמשקיעים, בעיקר המוסדיים, לפעול ולרכוש מחדש את האג"ח הללו.

למרות החולשה של דצמבר, נראה כי שנת 2014 סיפקה תמורה נאה עבור לקיחת הסיכון, בהתאם לממוצע ארוך הטווח של השווקים, או במילים אחרות - השוק היה יעיל. מרכיבי האג"ח סיפקו כ-4%, מרכיבי המניות סיפקו קרוב ל-9% בממוצע בתיקים.

כאן בולט היתרון שבפיזור ההשקעות לחו"ל - משקיע שיצא לחו"ל ונהנה גם מרווחי הפיחות, ראה במרכיבי המניות תשואה של כ-14.4%, ואילו משקיע שהתרכז בשוק בישראל ראה רק 7.4% בממוצע בתיקים. באג"ח הקונצרניות הדבר בלט עוד יותר, כאשר מרכיב הקונצרניות בחו"ל בתיקים סיפק תשואה העולה על 15% גם עקב הפיחות; ואילו האג"ח הקונצרניות בישראל סיפקו תשואה ב-2014 צנועה מאוד, 1.52% בלבד. על פי התנהגות השווקים, נראה כי היתרון של אפיקי חו"ל על המקומיים ייתן את הטון גם ב-2015, ומי שיעז לפזר השקעות לחו"ל, עם דגש על ארה"ב, יספק לעצמו את הסיכוי ליהנות מתשואות נאות גם ב-2015.

הזדמנויות לעתיד

סיומה של השנה הוא גם זמן ראוי לבחון את כלל השוק בשנה - כיצד השוק והתיקים התנהגו, האם המשקיעים תוגמלו בצורה נכונה עבור הסיכונים, והאם ראוי להסתכן גם בשנה הקרובה. סך השפעת השווקים על התיקים השונים מראה את מדרג התיקים, על פי תשואותיהם לשנה כולה, יחד עם סטיית התקן החודשית שלהן, במונחים שנתיים.

התשואות השליליות בדצמבר יצרו אולי הזדמנויות לעתיד, עקב נפילות חדות מהממוצע ארוך הטווח שלהם. הדבר מקבל ביטוי בתיק ה-80:20 (ראו גרף תחתון). הירידה בתיק זה בדצמבר הייתה חדה משמעותית מהתנודה הממוצעת שלו, והיא הביאה אותו לנקודה נוחה יחסית, אשר בה עבור אותה רמה של סטיית תקן (ציר X) גלומה תשואה גבוהה יותר במונחים היסטוריים (ציר Y) - מה שמציב אותו מתחת לעקום היעילות לפי שעה. עד מהרה נוכל לראות האם וכיצד המשקיעים חוזרים לגישת הסיכון האופיינית.

לסיכום, ניתן לומר כי לכל שנה יש את "הסיפור" שלה, אך דבר אחד חוזר על עצמו לאורך זמן - סיכוני ההשקעה מספקים תגמול הוגן במונחים של תשואה. השאלה שכל אחד מאיתנו צריך לשאול את עצמו, היא כיצד הוא עשוי להתמודד עם הסיכון בעת התממשותו, כך שהוא לא יצור לעצמו נזקים ויבצע טעויות ותאונות השקעה. לשם כך, על ועדות ההשקעה ליזום, קרי לבחון את מדיניות ההשקעות באופן תדיר ולבחון ביצוע שינויים בהתאם להתפתחויות.

* הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

התפתחות התשואה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.