שוק ההון העולמי סער ביום חמישי האחרון מהחלטת הבנק המרכזי של שווייץ (SNB), לבטל את שער הרצפה שמנעה מאז קיץ 2011 את התחזקות הפרנק מול האירו. הפרנק, שעד אותו היום נסחר בערך דומה לזה של הדולר, זינק בתוך דקות והתייצב על ערך דומה לזה של האירו, מה שגרר הפסדי ענק אצל גופים שהימרו כנגדו.

אלא שדווקא צעד מוניטרי נוסף, שנדחק מעט לשוליים החדשותיים, הוא שהעניק רוח גבית נוספת לסוחרי האג"ח ברחבי העולם. הבנק המרכזי בשווייץ החליט להפחית את הריבית שהוא מעניק על פיקדונות ב-0.5 נקודת אחוז נוספת, לרמה של מינוס 0.75%. במילים אחרות, אם בעבר היה נהוג שהבנק המרכזי משלם לבנקים המסחריים ריבית על פיקדונותיהם אצלו, הרי שכרגע בשווייץ המצב הוא הפוך.

ההחלטה הזאת אותתה לסוחרי האג"ח המקצועיים כי גם כשריבית הבסיס של בנק מרכזי נושקת לאפס, עדיין נותרו ברשותו כלים מוניטריים להפחתה בפועל של הריביות במשק, הן לטווח הקצר והן לטווח הארוך. כלומר, אם ריבית בנק ישראל עומדת כיום על רמת שפל של 0.25%, היא יכולה לכאורה להמשיך ולרדת לטריטוריה שלילית ולגרור את הבנקים המסחריים להפחית את ריבית הפריים שלהם, שגבוהה ב-1.5% מריבית בנק ישראל.

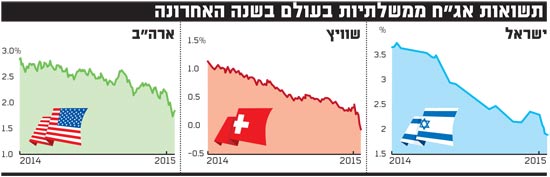

הצעד החריף של הבנק השווייצרי המרכזי הפיל את התשואה על האג"ח הממשלתיות ל-10 שנים במדינה זו לרמה של 0.11%- (מינוס 0.11%), וגרר אחריו את המשך נפילת תשואות האג"ח בעולם המערבי כולו. בגרמניה נסחרת כעת האג"ח הממשלתית ל-10 שנים בתשואה של 0.45% (לעומת 1.74% אשתקד), בבריטניה נפלה התשואה על האג"ח המקבילות מ-2.83% בתחילת 2014 ל-1.52% היום, ביפן ירדה התשואה בשנה האחרונה מ-0.7% ל-0.22%, ואילו בארה"ב נסחרות האג"ח ל-10 שנים בתשואה של 1.8%, בהשוואה ל-2.83% אשתקד.

הסיבות לכך ידועות; באירופה הופחתה ב-2014 ריבית הבסיס מ-0.25% ל-0.05% בלבד, והבנק המרכזי השיק שם צעדי הקלה כמותית לעידוד הצמיחה האנמית בגוש האירו, שתעמוד השנה על כ-1.2% בלבד. גם ביפן הושקה תוכנית הקלה כמותית נוספת בניסיון נוסף לעורר את הכלכלה, ואילו בארה"ב הסתיימה אומנם תוכנית רכישות האג"ח של הבנק המרכזי, אולם הריבית נותרה נמוכה בטווח של 0%-0.25%, ואינה צפויה לעלות לפני הרבעון השני או השלישי השנה.

תחזיות בנק ישראל התבדו

גם בישראל המצב בשוק האג"ח דומה: אג"ח ממשלתית שקלית לפדיון בחודש מארס 2024 נסחרת כיום לפי תשואה לפדיון של 1.88% בלבד, לעומת 3.7% אשתקד. לשינוי הזה, שהסב לבעלי האג"ח הארוכות תשואה פנטסטית של 18% בשנה האחרונה, אחראית המגמה הכללית בעולם, לצד צבר של תחזיות שגויות אצל מרבית כלכלני המאקרו המקומיים, שגרמו לתשואות לפדיון לרדת דרמטית.

בסוף דצמבר 2013, לפני קצת יותר משנה, החליטה הוועדה המוניטרית של בנק ישראל להותיר את ריבית הבסיס לטווח קצר ללא שינוי, בשיעור של 1%. הסיבות לכך היו מגוונות: קצב הצמיחה של המשק נראה אז לוועדה יציב עם סימנים להתאוששות מסוימת ביצוא; נתוני הקצה משוק הדיור הצביעו על התמתנות בקצב עליית המחירים; הייסוף בשקל נבלם זמנית; ואילו בארה"ב הודיע הבנק הפדרלי המרכזי על תחילת הצמצום של תוכנית ההרחבה הכמותית. אבל מעל לכל עמדו כמובן נתוני האינפלציה, שהצביעו על עלייה של 1.9% בין דצמבר 2012 לדצמבר 2013 - סמוך למרכז יעד האינפלציה שקבעה ממשלת ישראל ושעומד על 1%-3%.

גם תחזיות האינפלציה ל-2014 נמצאו אז בסמוך למרכז היעד. תחזית האינפלציה המשוקללת של כלכלני המאקרו הבכירים (החזאים) עמדה בממוצע על 1.8%, ואילו הציפיות משוק ההון, שמגולמות במרווח התשואות שבין השחרים (אג"ח ממשלתיות שקליות) לגלילים (צמודות), הצביעו על אינפלציה מוערכת של 1.6% אשתקד. אצל הבנקים נרשמה התייחסות דומה, עם ציפייה לאינפלציה של 1.3%, כפי שנגזר אז מהריביות הפנימיות שלהם, ובבנק ישראל עצמו העריכה חטיבת המחקר כי מדד המחירים לצרכן יעלה ב-2014 ב-1.8%.

אלא שכל אלו טעו, ובגדול. האטה בפעילות הכלכלית, חולשה ביצוא הסחורות במחצית הראשונה עקב ייסוף השקל, שינוי מתמשך בטעמי הצרכנים שהפכו ביקורתיים יותר למחירי המוצרים, וכמובן המערכה הצבאית מול החמאס בעזה, מבצע "צוק איתן" - כל אלו פגעו בקצב צמיחת המשק וגררו ירידות מחירים ברוב המגזרים. התוצאה התבטאה בירידה של 0.2% במדד המחירים לצרכן ב-2014 - הרחק מציפיות חטיבת המחקר של בנק ישראל.

אותה חטיבת מחקר, אגב, גם העריכה באותה התקופה כי התמ"ג ב-2014 יצמח ב-3.5% וכי ריבית בנק ישראל תעלה עד סוף השנה שהסתיימה ל-1.25%, בעוד שבפועל היא דווקא ירדה ל-0.25%.

אותן תחזיות, שבדיעבד התבררו כאמור כשגויות, גררו אז תפיסה מוטעית אצל חלק מהמשקיעים לפיה ימי הפחתות הריבית קרובים לקיצם, ולכן לקראת העלייה הצפויה בריבית כדאי להתבצר באג"ח הקצרות.

שנה לאחר מכן, המספרים שונים אבל התפיסות זהות. מי שמפחד מהתשואות הנמוכות מעדיף להיצמד לצד הקצר של עקום התשואות, בו התשואה (ברוטו) על אג"ח ממשלתית במח"מ של שנתיים עומדת על 0.3% בלבד. מנגד, אלו המחפשים את התשואה העודפת ימשיכו להיצמד לצד הארוך של העקום.

"תשואה חיובית עם תנודתיות גבוהה"

מנהל השקעות ראשי בגוף מוסדי גדול, שמחזיק בעיקר אג"ח קצרות, מסביר את תפיסתו בהערכה כי ברגע שהריביות יתחילו לעלות, משקיעים שיחזיקו באג"ח הארוכות יפסידו עשרות אחוזים על השקעתם. מנגד, מנהל השקעות ראשי בגוף מוסדי גדול אחר מסביר כי כל עוד הריביות בעולם נשארות נמוכות ואינן צפויות לעלות, וכל עוד האינפלציה בעולם כמעט ואינה קיימת, הרי שתשואה לפדיון של 2.5% על אג"ח ממשלתיות היא השקעה מעניינת. "מדינות שמנפיקות אג"ח בתשואה כזאת, ואני לא צופה אצלן סכנה לפיחות במטבע, הן מבחינתי מעניינות להשקעה", הוא אומר.

להערכתו של אותו מנהל השקעות, 2015 תהיה תנודתית ביותר, הן באפיק המנייתי והן באפיק האג"ח. "לדעתי האג"ח הממשלתיות יציגו השנה תשואה חיובית, אבל זה יקרה תוך תנודתיות גבוהה, ולכן זה הקושי המרכזי בפניו יעמדו המשקיעים השנה. בדצמבר ראינו ירידות שהתבררו כתיקון מחירים, ולדעתי תיקונים כאלו יטלטלו את השוק גם השנה.

"מתחילת ינואר השחר ל-10 שנים עלתה ב-3.4%, כך שייתכן כי עכשיו הזמן לקצר קצת את המח"מ ולחכות לירידות כדי לחזור ולקנות אותה. בכל מקרה, כמו שאמרתי, אני מעריך שבסופו של דבר 2015 תהיה חיובית לממשלתיות הארוכות", הוא מוסיף.

כך או כך, כל תחזית כזאת מצריכה התבססות על נתוני המאקרו לשנה הקרובה. במחלקת המחקר של בנק ישראל מעריכים כיום שהצמיחה ב-2014 עמדה על 2.5% בלבד (נתונים סופיים טרם פורסמו), ושב-2015 תואץ הצמיחה לקצב של 3.2%. עוד מעריכים שם כי הוועדה המוניטרית תחל להעלות ריבית בקצב איטי רק ב-2016, מאחר שהאינפלציה בשנה הנוכחית תעמוד על 1.1% בלבד, או 1.5% בנטרול השפעת ההפחתה הצפויה בתעריפי החשמל והמים.

לאינפלציה בפועל תהיה גם השפעה גורפת על האג"ח הצמודות למדד המחירים לצרכן, שפיגרו בגדול אחר מקבילותיהן אשתקד בשנה האחרונה. כך למשל אג"ח מסוג גליל לפדיון ביולי 2024 השיאה בשנה האחרונה תשואה של 10% בלבד, לעומת כ-18% כאמור באג"ח המקבילה מסוג שחר.

קצב גיוסי האג"ח עשוי להצטמצם

אלכס זבז'ינסקי, הכלכלן הראשי של בית ההשקעות מיטב דש, מעריך כי השנה לא יהיה יתרון לאג"ח השקליות על פני הצמודות, ולכן הוא ממליץ על חשיפה שווה לשני האפיקים עם מח"מ ממוצע של כ-3 שנים בתיק. הערכתו של זבז'ינסקי מבוססת בין השאר על תחזית לאינפלציה של 0.5% ב-2015 ולהעלאת ריבית בנק ישראל ל-0.5% עוד בשנה הנוכחית.

לרפי גוזלן, הכלכלן הראשי של בית ההשקעות אי.בי.אי, דעה שונה במקצת. להערכתו, גם ב-2015 האינפלציה תעמוד על 0.2% בלבד ותישאר נמוכה כל עוד לא יירשם שיפור של ממש בכוח הקנייה של הצרכנים הישראלים. "לאחר הבחירות, צפוי להימשך הלחץ להוזלת יוקר המחיה והוא צפוי להתמקד בענפי המזון, התקשורת והאנרגיה. לפיכך, בהמשך לקו שהצגנו בשנה-שנתיים האחרונות, אנו מעריכים כי הסיכון לתחזית האינפלציה לשנה הקרובה מוסיף להיות כלפי מטה", כותב גוזלן.

הציפייה לאינפלציה נמוכה וכן להיחלשות האירו, על רקע צעדי ההרחבה הכמותית של הבנק המרכזי של האיחוד האירופי, מובילים את גוזלן להערכה כי בנק ישראל לא יעלה השנה ריבית, אלא אף יידרש לצעדים מרחיבים נוספים במהלך החודשים הקרובים, כדי לנסות ולהעלות במידת מה את סביבת האינפלציה.

נתון נוסף שישפיע השנה על שוק האג"ח קשור לגירעון בתקציב המדינה ולגיוסי החוב של ממשלת ישראל. את 2014 סיימה הממשלה עם גירעון של כ-30 מיליארד שקל (2.8% מהתוצר), שהיה נמוך מהצפי לגירעון של 31 מיליארד שקל (3% מהתוצר). גוזלן מעריך כי סביבת הגירעון השנה תהיה דומה לזו של 2014, כשבינתיים מתנהלת המדינה מתחילת השנה לפי תקציב זמני המכונה "תקציב 1 חלקי 12", עקב אי אישור חוק התקציב במועד. לפי תקציב זה מחלק האוצר למשרדי הממשלה בכל חודש סכום השווה ל-1/12 של תקציב 2014, לאחר תשלומי חובות, שכר והתחייבויות שונות.

לנוכח הבחירות הקרובות תמשיך המדינה להתנהל לפי תקציב זה לפחות עד אמצע 2015, כשהמשמעות היא שהסכום שיכולה המדינה להוציא השנה נמוך כרגע ב-23 מיליארד שקל מהסכום שתכנן האוצר במסגרת הצעת תקציב 2015. בנוסף, תשלומי החובות שתפרע המדינה יהיו השנה נמוכים ב-28 מיליארד שקל מהיקף החובות שנפרעו על ידה ב-2014.

המשמעות עבור המדינה עשויה להיות הפחתה בקצב גיוסי האג"ח, שתגביר עוד יותר את התחרות על הסחורה שמנפיק משרד האוצר. בינתיים, פרסמה החשבת הכללית באוצר, מיכל עבאדי-בויאנג'ו, את תוכנית הגיוסים לינואר 2015, הכוללת גיוס של 3 מיליארד שקל בהנפקת אג"ח ממשלתיות.

אם מספר זה יישאר זהה לכל אורך כל חודשי השנה, הרי שמדובר על הנפקות אג"ח בהיקף כולל של 36 מיליארד שקל - נמוך ב-19% מהיקף ההנפקות ב-2014, שעמד על 44.5 מיליארד שקל. מצד שני, אם תפרוץ השנה מלחמה באחד הגבולות (כפי שקרה בקיץ האחרון), הרי שכל התחזיות צפויות שוב להשתנות.

הצד השני של הריבית הנמוכה: מנפחת את בועת הנדל"ן

בזמן שהריבית הנמוכה שוחקת את החסכונות שלנו בבנקים ומאיימת על התשואות העתידיות בקופות הגמל ובקרנות הפנסיה, היא כמובן מסייעת מאוד למגזר חבוט ואומלל בהרבה - זה של רוכשי הדירות.

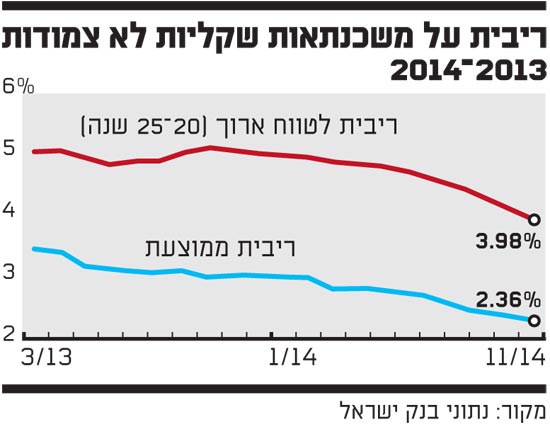

כשהכסף ניתן כמעט בחינם - ריבית המשכנתא הממוצעת (צמודת מדד) עמדה בסוף השנה על 2.3%, לעומת 3.2% לפני שנתיים ויותר מ-4% לפני שש שנים - מה הפלא שהישראלים נושכים את השפתיים, קונים דירות במחירים מטורפים ולוקחים כסף זול מהבנק, עם פריסה נדיבה על פני עשרות שנים? ככה זה כשההחזר החודשי לבנק, הנתון היחיד שבאמת משפיע על היומיום של הלווים, כמעט ולא גדל, הודות לריביות הנמוכות ולנכונות הבנקים לפרוס את המשכנתא האטרקטיבית ל-20 או ל-30 שנה.

אבל כמובן שמדובר באשליה מסוכנת. גם בגלל שהלוואה לעשרות שנים עוד תבקר בסביבות ריבית ואינפלציה שפויות יותר (מי זוכר שהחודש לפני 20 שנה, בינואר 1995, ריבית בנק ישראל עמדה על 17%?) - מה שכמובן ינפח את ההחזר החודשי; וגם בגלל שמימון זול - עם כל הכבוד לוויכוח בין נתניהו, אולמרט ולפיד מי האשם העיקרי במחירי הדירות הגבוהים - הוא הדלק העיקרי שהטיס פה את מחירי הדירות בשבע השנים האחרונות, וצירף עוד ועוד זוגות צעירים ומשקיעים לחגיגה הנדל"נית.

מי שכמובן מבינים את סכנת המימון הזול ורועדים מתרחישי היום שאחרי הם אנשי בנק ישראל והמפקח על הבנקים. בשנים האחרונות יצא בנק ישראל בסדרת הגבלות שנועדה לרסן את התיאבון הגובר של הבנקים ורוכשי הדירות. בבנק קבעו רף של הון עצמי, מגבלה על שנות המשכנתא, מגבלה על נתח הריבית המשתנה בסך המימון ועוד, בתקווה למזעור נזקים כשהגלגל יתהפך.

ריבית משכנתאות

תשואות אגח ממשלתיות בעולם בשנה האחרונה