בחודשים האחרונים ישנן שתי פוזיציות השקעה שנחשבות לאהובות במיוחד על מנהלי קרנות הגידור: שורט על הנפט ושורט על האירו. או, במילים ברורות יותר, מכירה בחסר של האירו ושל הנפט הגולמי, והחזקה בדולר האמריקאי או בנכסים הצמודים לו.

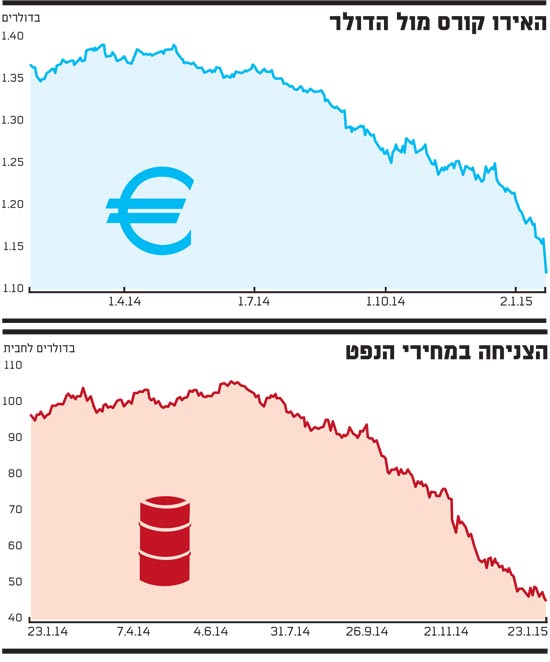

הפוזיציות הללו, שמבוצעות באמצעות אופציות וחוזים עתידיים, היו הסיפור המרכזי בשוקי ההון בעולם מאז קיץ 2014. מי שנכנס לפוזיציות הללו גרף רווחי עתק בזכות נפילה של 19% בשער האירו מול הדולר מאז תחילת מאי, וקריסה של 56% מאז סוף יוני במחירו של הנפט הגולמי המופק בארה"ב.

מגמה זו נמשכה גם בסוף השבוע האחרון, בעקבות תוכנית ההרחבה הכמותית האגרסיבית שהשיק נשיא הבנק האירופי המרכזי (ECB), מריו דרגי, ביום חמישי. בחמישי ובשישי איבד האירו 3.5% מערכו במסגרת המסחר בארה"ב וירד לשער של 1.12 דולר - שפל של 11 שנים. התחזקות הדולר לחצה עוד יותר את מחיר הנפט הגולמי, והפילה אותו במקביל ב-4.5% לשפל של כמעט 6 שנים - 45.3 דולר לחבית.

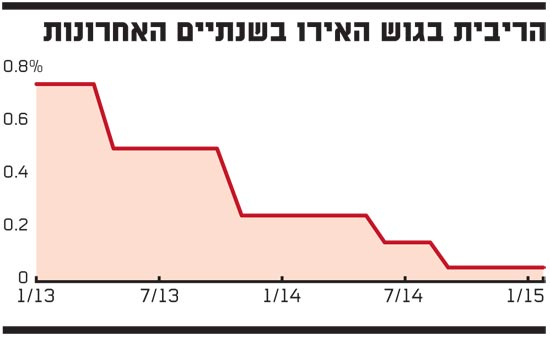

בשוק העולמי חיכו בשבועות האחרונים לתוכנית אגרסיבית מצדו של דראגי, לאחר שהפחתת הריבית במדינות הגוש עד לרמה של 0.05%, לא סייעה לעורר את הפעילות הכלכלית וליצור מגמה עקבית של עליות מחירים. זו הגיעה, כאמור, ביום חמישי אז הודיע דראגי כי ה-ECB ירכוש החל ממארס הקרוב ועד ספטמבר 2016 איגרות חוב ממשלתיות בסכום של כ-60 מיליארד אירו מדי חודש, במטרה להזרים נזילות לשווקים.

התוכנית כולה, שתסתכם בכ-1.1 טריליון אירו, אמורה לטענת דראגי לדחוף את האינפלציה בגוש האירו לרמה שנתית ממוצעת של כ-2% - רמת האינפלציה השנתית אליה שואפים גם בבנקים המרכזיים של ארה"ב, יפן ואפילו ישראל.

בארה"ב סיים הבנק הפדרלי המרכזי (הפד) באוקטובר את תוכנית רכישת הנכסים שלו, אולם האינפלציה שם עדיין נמוכה מיעד הבנק המרכזי והסתכמה ב-2014 ב-0.8% בלבד, עקב קריסת מחירי הדלק. בנטרול השפעות סעיפי האנרגיה והמזון, שנחשבים לתנודתיים ביותר, עלה אשתקד מדד המחירים לצרכן בארה"ב ב-1.6%.

ביפן, שם נמשכת המדיניות המרחיבה של הבנק המרכזי, עמדה האינפלציה בין נובמבר 2013 לנובמבר 2014 על שיעור גבוה יחסית של 2.4%, אולם הסיבה העיקרית לכך נעוצה בהעלאת מס הקנייה במדינה באפריל האחרון, ולא בעליות מחירים טבעיות.

הפד יאפשר לדולר להמשיך להתחזק?

תוכניתו האגרסיבית של דראגי היא פועל יוצא של ההאטה בפעילות הכלכלית באירופה, שמתבטאת בירידה עקבית של קצב האינפלציה בגוש האירו. אם בינואר 2013 עוד עמד קצב האינפלציה השנתי בגוש על 2%, הרי שבינואר 2014 הוא כבר הסתכם ב-0.8% בלבד ובחודש שעבר ירד קצב האינפלציה השנתי למינוס 0.2%, נתון שדראגי לא יכול היה להשלים עמו.

במסיבת העיתונאים שכינס ביום חמישי העריך דראגי כי תוצאות תוכנית הרכישות שלו יחלו להתבטא בעליות מחירים באירופה בסוף 2015, אולם אם הדבר לא יקרה, הוא ימשיך כנראה בתוכניתו לפחות עד סוף 2016.

למעשה, דראגי מקווה כי צעדי ההרחבה המוניטרית שלו יתבטאו בהמשך היחלשות האירו מול הדולר. מגמה זו, שתחזק את היצוא מאירופה לארה"ב, אמורה להגדיל את רווחי החברות האירופיות במונחי מטבע מקומי, ובהמשך להביא גם לעליות שכר ביבשת, שמהוות זרז מהותי לנתוני האינפלציה.

אלא שהתרסקות האירו מול הדולר צפויה לפגוע ברווחי חברות היצוא האמריקאיות, שנפגעו בשנים 2013-2014 גם מהתחזקותו של הדולר ב-38% מול הין היפני. כעת עולה השאלה האם הפד יאפשר לדולר להמשיך ולהתחזק, ואם כן מתי יראה בכך פגיעה בכלכלה האמריקאית שמחייבת צעדים משלו.

הפד, שסיים באוקטובר את תוכנית רכישות האג"ח שלו, אומנם אינו צפוי להשיק תוכנית הרחבה כמותית חדשה, אולם הוא יכול להמשיך ולדחות את המועד בו יחל להעלות את ריבית הבסיס בארה"ב. המסחר בחוזים עתידיים על שער הריבית הפדרלית הצביע בסוף השבוע על סבירות של 51% להעלאת ריבית ראשונה עד אוקטובר, לעומת סבירות גבוהה בהרבה של 72% שהשתקפה מהמסחר בחוזים בסוף דצמבר.

לפי הערכות בשוק, ביום רביעי הקרוב יודיע הפד על החלטתו להשאיר את גובה הריבית בטווח של 0%-0.25%, אולם להסברים שיצרף להחלטה עשויה להיות השפעה על התחזיות לגבי מועד תחילת העלאות הריבית, כשנפילה של 43% במחיר הבנזין מאז יוני עשויה לספק אמתלה לדחייה אף לדצמבר 2015.

דחיה כזאת תאותת על כוונתו של הפד לבלום את התחזקות הדולר, ובמלחמה בין הפד ל-ECB על שער החליפין, ברור לכל למי יש כוח רב יותר. באופן דומה הבין הבנק השוויצרי המרכזי (SNB) כי מדיניות ייצוב הפרנק שלו תתרסק ברגע שה-ECB יעבור לפעילות אקטיבית להחלשת האירו, ובשל כך מיהר לבטל את המדיניות הזו כשבוע לפני ההכרזה של דראגי.

ומתי תיעצר נפילת הנפט?

אז מתי יהפכו פוזיציות השורט על האירו והנפט למסוכנות מדי? זאת כמובן שאלת מיליון הדולר. המשקיע האגדי קארל אייקן אמר בסוף השבוע בראיון לערוץ CNBC כי להערכתו מחיר הנפט ימשיך לרדת עקב עודף ההיצע בשוק, אלא אם כן יתרחש אירוע חיצוני מהותי (למשל: החלטה של ארגון אופ"ק על הפחתה מהותית בקצב שאיבת הנפט).

אייקן הסביר כי למרות שחלק ניכר מכספו מושקע בחברות נפט, הוא לא היה ממהר לרכוש אותן כעת. עם זאת, הוא הסכים לחשוף שהיה בין אלו שביצעו פוזיציות שורט על האירו מול הדולר וכנראה שגם הרוויח מכך.

מי שהוכרז כמרוויח הגדול מנפילת מחיר הנפט הוא זאק שרייבר, מנהל קרן הגידור פוינט-סטייט, שהפך לאחד ממנהלי ההשקעות המוצלחים של 2014, לאחר שהקרן בניהולו סיימה את השנה בתשואה פנטסטית של 27% לאחר דמי ניהול, לפי נתונים שפרסמה סוכנות בלומברג.

הסיבה העיקרית לתשואה שהשיג נעוצה בפוזיציית השורט שנקט נגד הנפט הגולמי, ושעליה גם דיבר בגלוי. במאי אשתקד נאם שרייבר בפני 3,000 מעמיתיו בוועידת ההשקעות על שם סוחר המניות איירה סוהן שנערכה בניו יורק. בכנס, שנערך בזמן שמחירה של חבית נפט גולמי עמד על כ-99 דולר לחבית, הצהיר שרייבר כי להערכתו הנפט צפוי לרשום ירידה חדה, וסיכם באמירה ברורה לשומעים: "אם אתם בפוזיציית לונג על הנפט, אז אני מצטער בשבילכם". לפי בלומברג, רווחי ההשקעות של פוינט-סטייט עמדו אשתקד על 2 מיליארד דולר, כאשר מחצית הרווח הגיעה מאותו הימור נגד הנפט.

נפילת מחירי האנרגיה בשל עודפי ההיצע חוסכת בינתיים כסף רב לצרכנים האמריקאים, וכן למדינות ענק זוללות נפט כמו סין והודו. אלא שבשלב מסוים היא עלולה לאותת על ירידה בביקוש הגלובלי בשל כניסת העולם למיתון. בסקר שערכה קבוצת קונברג'-אקס בקרב אנשי השקעות בכירים, ציינו 42% מהנשאלים כי נפט במחיר של 30 דולר לחבית יאותת להם כי העולם נכנס למיתון.

אירו - נפט

ריבית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.