התהליך של הנגשת מוצרי השקעה מגוונים בהישג יד להמונים החל עם נאמנויות או קרנות השקעה, investment trusts, שהופיעו לראשונה בבריטניה ב-1860 בערך והציעו "למשקיע בעל האמצעים הצנועים את היתרונות של קפיטליסטים גדולים".

קרנות הנאמנות הפתוחות המוכרות לנו הופיעו בשנות ה-20 של המאה שעברה, וקיבלו תנופה בשנות ה-90 מן המרכולים של הקרנות, שביטלו את התשלומים התחיליים על השקעות. תעודות הסל שמתחקות אחרי מדדים בצורה עיוורת הופיעו בשנות ה-70, כאשר המחקר האקדמי החל להבליט את העובדה שאחרי הפחתת העלויות, רוב הקרנות האקטיביות לא משיגות תשואות טובות יותר מן השוק הרחב.

השקעות פסיביות כאלה הן עדיין חלק קטן למדי בתעשיית ניהול הקרנות הבריטית. התאחדות ההשקעות הבריטית אומרת שקרנות פתוחות שמתחקות אחרי מדדים מהוות כ-10% מסך הקרנות בניהול לציבור הרחב. לפי חברת הייעוץ ETFGI, קרנות שנסחרות בבורסות, כלומר תעודות סל שמתחקות אחרי מדדים אך נסחרות כמו מניות, מהוות רק 4.4% מנכסי קרנות הנאמנות באירופה, למרות הצמיחה המדהימה שלהן בשנים האחרונות.

אך הקרנות הפסיביות ובייחוד תעודות הסל מתחילות להיות בעלות השפעה גדולה יותר. דויטשה אסט ו-וולת מנג'מנט העריכו לאחרונה ששוק תעודות הסל האירופי יצמח ב-15%-20% ב-2015.

סקירה של PwC הרחיקה לכת עוד יותר, והיא מעריכה שהנכסים בניהול תעודות סל בכל העולם יכפילו את עצמם עד שנת 2020 - קצב צמיחה גבוה משמעותית מזה של נכסים בניהול מסורתי. לפי הסקירה, כל חברות השירותים הפיננסיים צריכות לשקול לפתח אסטרטגיית תעודות סל (ETF).

יש כאלה שכבר עשו זאת. ב-2009 הורמו גבות עיניים כאשר בלקרוק, קבוצת קרנות אמריקאית ענקית, קנתה את עסקי תעודות הסל של בנק ברקליס הבריטי, ברקליס גלובל אינבסטורס.

עלויות מונמכות

הפחתת דמי הניהול היא התרומה הברורה ביותר של הקרנות הפסיביות לעולם ההשקעות. היו גם גורמים אחרים שתרמו לירידה בדמי הניהול, כמו השינויים בשיטות הגבייה של יועצים ובורסות או פלטפורמות מסחר, אך לדברי קבוצת הקרנות הפסיביות ונגארד, אין ספק שמגמת המעקב אחרי מדדים מורידה את דמי הניהול.

לפי ונגארד, בשנים 2009-2013, קרנות המניות ברבע הנמוך ביותר במונחי עלויות משכו 91% מתנועת הכספים) הכוללת בתעשיית הקרנות.

לפי נתוני ETFGI, תעודות סל באירופה עם דמי ניהול של 0.1%-0.2% מחזיקות כעת בכ-120 מיליארד דולר בנכסים. דמי הניהול הממוצעים בקרן פעילה רגילה הם 0.75% מהתיק לפני עלויות מסחר. יותר מ-20 תעודות סל שזמינות למשקיעים קטנים באירופה מציעות דמי ניהול של מתחת ל-0.1%.

דן אטווד, מנהל יחידת פיתוח קרנות מדדים בחברת ניהול הקרנות ליגל אנד ג'נרל, אומר שהיועצים ומנהלי כספים החלו להעביר נכסים לקרנות המדדיות בעקבות דוחות ההפצה של הקרנות, שהפכו את עלויות ההשקעה לשקופות יותר.

גם משבר האשראי היה נקודת מפנה גדולה. לפני כן, תעודות סל היו בעיקר מגרש המשחקים של סוחרים פעילים, שהחזיקו אותן כמה שבועות או חודשים, אומר כריס סטיבנסון, סגן נשיא בברקליס סטוקברוקרז. "כאשר משבר האשראי פרץ, משקיעים רבים איבדו אמון במנהלי הקרנות הפעילות. הם אמרו להם, 'אני משלם לך כדי שתנהל לי את ההשקעות, למה לא צפית שהמשבר הזה יפרוץ?'.

"לאחרונה אני רואה משקיעים שמשתמשים בתעודות סל כדי לקנות ולהחזיק אותן לטווח בינוני או ארוך יותר. הם רואים ערך ביכולת המעקב של התעודות הללו אחרי המדדים, ובעלויות הנמוכות יותר", אומר סטיבנסון.

ג'סטין סטיוארט הוא מנהל פיתוח תאגידי בחברת הקרנות סבן אינבסטמנט מנג'מנט, שמשקיעה גם בקרנות פעילות וגם בקרנות פסיביות. לדבריו, לקרנות הפסיביות "מתחילה להיות השפעה, וזה יכול ללכת רק לכיוון אחד.

"אולי זה לא ישפיע במיוחד על הקרנות הגדולות יותר, אבל אם יש לך קרן של פחות מ-30 מיליון ליש"ט בניהול, ואתה לא מקבל את הצבירה שקיבלת בעבר, אתה מתחיל לאבד את יתרונות כלכלת הגודל", מסביר סטיוארט ומוסיף: "אני חושב שנוכל לראות הרבה מיזוגים בין קרנות פעילות".

המגמה הזו קיימת גם בעולם ההשקעות המוסדיות ולא הקמעוניות, אומר ג'ון ראלף, יועץ לקרנות פנסיה. "אין ספק בכלל שהמגמה היא מעבר מניהול פעיל לפסיבי, אבל הרבה משקיעים מחוברים עדיין לעולם הפעיל", הוא אומר. חוץ מזה, יועצי השקעות מסורתיים רבים "מרוויחים ממורכבות".

הצמדה למדד חוסכת לא רק כסף אלא גם זמן, מוסיף ראלף. "במקום לבזבז זמן ואנרגיה על דיון כמו למה מנהל קרן יפנית רשם תת-ביצוע למדד ניקיי ברבעון שעבר, הנאמנים יכולים להתמקד בדברים חשובים כמו הקצאת נכסים, והיחסים עם החברה שנותנת חסות".

אטווד מסכים לכך. "היועצים צריכים לבצע הרבה פחות בדיקות נאותות של קרן מדדית בהשוואה לקרן שמנוהלת בצורה פעילה, שהמנהל שלה עלול לפרוש או לעבור תקופות של תת-ביצוע".

אבל השאלה היא אם העלות הנמוכה והנוחות הרבה מספיקות כדי למשוך לקוחות חדשים לתעודות הסל או הקרנות הפסיביות שאינן בורסאיות. ניק הנגרפורד, מייסד נטמג (Nutmeg), פלטפורמת מסחר מקוונת, אומר שהמשתמשים שלו הם בעיקר משקיעים מנוסים ופחות משקיעים חדשים כפי שהוא צפה.

סף השקעה

עלויות הניהול הנמוכות והפשטות, יחד עם האוטומציה, עזרו להוריד את סכומי המינימום שנדרשים על ידי הקרנות. בעוד שמנהלי כספים מסורתיים ובנקים פרטיים דורשים בדרך כלל סך של 250,000 ליש"ט לכספים ניתנים להשקעה, לחברות סטארט-אפ חדשות יש סף השקעה נמוך בהרבה.

נטמג היא חברה כזו. היא מציעה תיקים מבוססי תעודות סל גם להשקעה מינימלית של 1,000 ליש"ט. חברה אחרת היא וולת הורייזון, שמציעה גם ייעוץ מקוון מלבד ניהול תיקים, ומשקיעה רק בקרנות פסיביות. לחברה זו אין כלל דרישת מינימום להשקעה.

"תעודות סל הן שקופות מאוד. יש להן ערך טוב, וכמשקיע פרטי אתה יכול לקבל חשיפה מדהימה לסוגי נכסים שיהיו יקרים מאוד דרך קרן רגילה. יש אפילו תעודת סל למניות יערנות", אומר הנגרפורד. הוא מתכוון ל-iShares Global Timber and Forestry ETF, תעודה שהושקה ב-2008. דמי הניהול שלה אמנם גבוהים יחסית לתעודות סל של מדדים מקובלים, אך נמוכים ביחס לדמי ניהול של קרנות שמתמחות במניות מוצרי עץ ויער.

סוגי נכסים חדשים

תעודות הסל מתחקות לא רק אחרי מדדים, אלא גם אחרי סחורות. החלוצה בתחום זה הייתה גולד בוליון סקיוריטיז, תעודה שהומצאה על ידי גרהם טקוול, שמתחקה אחרי מחיר הזהב הפיזי. היא הושקה באוסטרליה ב-2003 ובבריטניה ב-2004.

מיד צצו חקיינים רבים. רוב חברות תעודות הסל מציעות כיום מוצרי מעקב אחרי זהב או סחורות פופולריות אחרות. בשלב אחד ב-2011, לתעודת הסל SPDR Gold היו יותר נכסים בניהול מאשר לקרן הנאמנות המקבילה שמשקיעה במניות זהב בארה"ב.

ETF Securities, החברה שטקוול הקים, מציעה כיום מעל 300 מוצרים (תעודות) סחירים בתחומים שהיו פעם מחוץ לתחום למשקיעים הרגילים. רק העשירים יכלו לסחור ישירות בחוזי סחורות עתידיים.

"בכל פעם שיש נכס שאנחנו רוצים להשקיע בו אבל לא יכולים לקנות אותו פיזית, מישהו משיק תעודת סל שמכסה אותו", אומר הנגרפורד.

מנהלי קרנות פעילות מכירים בכך שצמיחתן של הקרנות הפסיביות מאלצת את תעשיית הקרנות להשתנות. יש להם יותר נכונות להיפרד ממודל ההשקעה המסורתי שלהם לטובת תשואות עדיפות, גם אם ההתנתקות הזו מעלה את הסיכון. יש יותר התמקדות בעלויות ובערך הכסף.

אבל לצמיחה המהירה יש בעיות. פריחת תעודות הסל מניבה מוצרים רבים שאינם באותה רמה, וגם הגידול בעסקאות השורט ובמינוף של תעודות הסל מעורר דאגה. לארי פינק, מנכ"ל בלקרוק, אמר בכנס בניו יורק שהתעודות הממונפות - שמגדילות את התשואה היומית של התעודה -"עלולות לפוצץ את כל התעשייה".

לטרי סמית, מנהל קרן נאמנות פעילה, יש חששות בסיסיים יותר. "אני חושד שהרבה מאוד אנשים שקונים תעודת סל חושבים שהם קונים קרן מדדית. זה לא כך", הוא אומר. תעודת סל היא "יצור כלאיים (היברידי) מוזר" של אפיקים פתוחים וסגורים, ומה שקובע את ערך השקעה אינו ערך הנכסים אלא מחיר השוק.

ספקי תעודות הסל, רבים מהם בנקי השקעות, יכולים להמשיך להנפיק תעודות חדשות של המוצר גם אם אין די נזילות בנכס הבסיסי של התעודה (מדד או סחורה מסוימת) כדי לתמוך בה. בתנאים רגילים זה לא היה משנה הרבה, אך במצבי מתיחות בשוק יכולות להיגרם בעיות אדירות. "ראינו רק הבזקים של הבעיות הללו, כאשר הייתה התנתקות קצרה אך גדולה בין התעודה לנכס שאחריו היא מתחקה. יום אחד אנחנו עלולים לראות הבזק גדול כזה", אומר סמית.

מעקב אחרי מדד או נכס עם נזילות בסיסית מוגבלת, תוך אספקת תמחור דו-סטרי למשקיעים, מחייב במקרים רבים שימוש בנגזרים כלשהם. הנגזרים מניבים את התשואה של המדד, כאשר כספי המשקיעים מוחזקים בביטחונות נזילים יותר כמו אג"ח ממשלתיות או מניות בלו צ'יפ.

המבקרים אומרים שלכן, תעודת סל דומה יותר למוצר מובנה מאשר למעקב עיוור אחרי מדד. יש כאן גם סיכון של צד נגדי: תשואת התעודה תלויה במי שעומד מאחורי הנגזרים שמניבים אותה.

אבל נגזרים אקזוטיים כאלו הם בשוליים של עולם ההתחקות אחרי מדדים. הרוב המכריע של הנכסים מושקע במוצרים פשוטים שעוקבים אחרי מדדי מניות מקובלים באמצעות קניית המניות של המדדים הללו.

מוצרי מעקב אחרי מדדים מהווים כבר שליש מנכסי המשקיעים המוסדיים בניהול, לפי אטווד מחברת ליגל אנד ג'נרל. בתחום הנכסים הקמעוניים, של המשקיעים הפרטיים, הוא אומר שאפשר יהיה להגיע ל-20% בשנת 2020.

מה זה סמארט בטא?

קרנות smart beta, זן היברידי של השקעות אקטיביות ופסיביות, הן אחד התחומים מהירי הצמיחה בעולם ניהול הקרנות. המטרה היא לשלב את העלויות הנמוכות של השקעה פסיבית עם בחירת המניות של הניהול האקטיבי.

בכל העולם, קרנות smart beta צמחו להיקף נכסים בניהול של 544 מיליארד דולר, פי חמישה מאז 2008, לפי חברת המעקב מורנינגסטאר. קבוצות כמו סטייט סטריט גלובל אדבייזורז ובלקרוק בארה"ב וליגל אנג ג'נרל וסבן אינבסטמנט מנג'מנט בבריטניה, מצויות בחזית פיתוח מוצרי "בטא חכם".

במקום להתחקות אחרי מדד מניות סטנדרטי שמתבסס על שקלול שווי שוק של חברות, המניות נבחרות על בסיס הערך, הגודל, המומנטום, התנודתיות או תשואת הדיבידנד שלהן.

מוסדות יכולים לפתח מוצרים/מדדים כאלו מתוצרת עצמית, או להשתמש במדדים שפותחו על ידי החברות המוכרות מתחום המדדים. חברת מדדי MSCI אומרת ש-42 תעודות סל חדשות שעוקבות אחרי המדדים שלה הושקו בשנה שעברה לבדה.

אנה האריס, אסטרטגית תיקים בחברת State Street Global Advisors, אומרת ש"בטא חכם הוא הדרך השלישית, שמשלבת כמה מהיתרונות של הקרנות הפעילות והפסיביות".

אבל ישנם אלו שטוענים שאם אתה רוצה ניהול פעיל, אתה צריך לשלם עליו. סיימון אוון-קוק, מנהל השקעות בכיר בפרמייר אסט מנג'מנט, אומר: "מנהלים פעילים טובים ישיגו לכם את התשואות הטובות ביותר ואת התמורה הטובה ביותר לכספכם, גם אם דמי הניהול שלהם גבוהים יותר".

ונגארד, ענקית תעודות אמריקאית

איש אינו מזוהה יותר עם עליית ההשקעה הפסיבית, ועם הנחישות לחתוך את העלויות, את המורכבות ואת סיכוני ההשקעה, מאשר ג'ון "ג'ק" בוגל (Bogle), מייסד חברת הקרנות/תעודות הסל Vanguard.

החברה הזו עדיין איננה משווקת ישירות למשקיעים באירופה, שבה היא מדורגת במקום השביעי במונחי נכסי תעודות סל בניהול, אך בארה"ב היא גורילה, עם צבירה ששברה בשנה שעברה את השיא השנתי בתולדות תעשיית הקרנות בארה"ב. בסוף 2014 החזיקה תעשיית הקרנות והתעודות בארה"ב 3 טריליון דולר, שני שלישים מהם בקרנות מדדיות ותעודות סל. קרן הנאמנות הגדולה ביותר בעולם היא Total Stock Market Index, שמתחקה אחרי שוק המניות האמריקאי, עם נכסים בסך 383 מיליארד דולר.

ונגארד היא חברה בלתי רגילה בכמה מובנים. המטה שלה שוכן הרחק מההמולה של וול סטריט, בפנסילבניה הכפרית, בקמפוס שמשקף את האובססיה של בוגל בן ה-85 להיסטוריה ימית.

החברה היא גם בבעלות הקרנות שלה, ולכן דמי הניהול הם במחירי עלות, ובמקרים רבים נמוכים מאלו של מנהלי קרנות אחרים. ונגארד בנויה על התובנה שדמי ניהול גבוהים ועלויות שינויים תכופים בתיקי השקעות (ותחלופת לקוחות גבוהה) פוגעים בצורה רצינית בביצועי קרנות.

ב-40 שנות פעילותה של ונגארד, הספרות האקדמית כבר בטוחה שמנהלי קרנות פעילות משיגים בממוצע תת-ביצוע יחסית לשוק אחרי דמי הניהול ועלויות ביצוע העסקאות.

הבשורה לפי בוגל לא השתנתה מאז 1975: גם המנהלים הפעילים המצליחים ביותר שמביאים תוצאות אינם בהכרח טובים למשקיעים שלהם.

"באופן בלתי נמנע, הכסף של המשקיעים נכנס אחרי השנים הטובות ויוצא אחרי השנים הרעות, ולכן יכול להיות שיהיה לך רקורד טוב על הנייר, אבל המשקיעים שלך יפסידו כסף. אם יש לך ציפור אחת ביד, למה לרוץ אחרי שתיים על העץ?", הוא אומר.

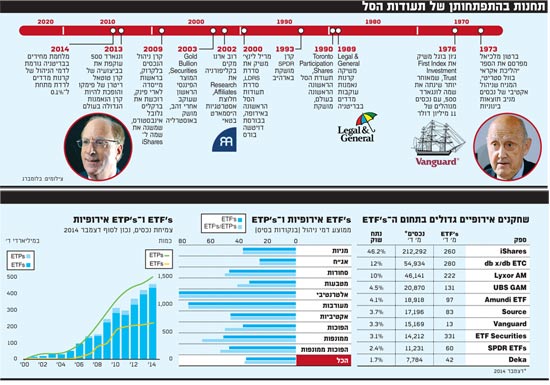

תחנות בהתפתחותן של תעודות הסל