קבוצת אלון דוחה על הסף את ההצעה שהעביר אליה אתמול (ג') המנכ"ל המודח, דודי ויסמן, לרכישת החזקותיה באלון רבוע כחול לפי שווי של 850 מיליון עד מיליארד שקל.

ההצעה של ויסמן, וההתנגדות של קבוצת אלון, שבשליטת שרגא בירן והקיבוצים, נעשות על רקע מהלכים שמקדמת החברה לארגון מחדש של חובות הענק שלה, בעיקר לגופים המוסדיים.

אלון רבוע כחול ישראל נסחרת לפי שווי של 750 מיליון שקל, לאחר ירידה של 20% בשנה האחרונה. היום (ד') זינקה המניה בכ-5% לנוכח פרסום הצעתו של ויסמן לרכוש את החזקותיה של קבוצת אלון (72.7%) בפרמיה ניכרת על מחיר השוק.

ביחס להצעה אמר היום ל"גלובס" מנכ"ל קבוצת אלון, אביגדור קפלן (שהחליף את ויסמן בתפקיד בתחילת ינואר), כי "עניין מכירת אלון רבוע כחול לא עומד כלל על הפרק. ההנהלה החדשה אמורה להתמקד בפיתוח החברה והשבחתה. אנו מעריכים שהשווי של אלון רבוע כחול הוא הרבה יותר גבוה מההצעה של ויסמן".

בתשובה לשאלה האם קבוצת אלון תעמוד בתשלומי האג"ח שלה בהיקף כ-2.2 מיליארד שקל, השיב קפלן: "בוודאי שנעמוד, יש לנו מקורות לשם כך. שווי החברה חיובי, ואנחנו עושים הכול כדי לעמוד בכל ההתחייבויות".

מקורות בסביבת אלון מתחו ביקורת על עצם ההצעה שהגיש ויסמן, כיוון שהוא עדיין מכהן בתפקיד מנכ"ל אלון רבוע כחול, תפקיד אותו אמור לסיים בקרוב. לדבריהם, "אדם שמנהל חברה ומציע לרכוש אותה, פועל בניגוד עניינים שאינו מתקבל על הדעת. את ההצעה הוא הגיש בהיותו המנכ"ל, והדעת לא סובלת מצב שכזה. ההצעה של ויסמן היא ניסיון לרכוש את החברה בנזיד עדשים".

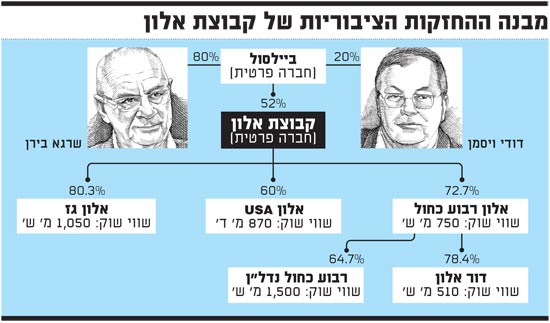

קבוצת אלון היא חברה פרטית המוחזקת על-ידי ביילסול (53%) וארגוני הקיבוצים (47%) ומחזיקה באלון רבוע כחול (השולטת ברשת המזון מגה, בחברת הדלק דור-אלון, בחברת רבוע כחול נדל"ן ובחברת כלי הבית נעמן). בנוסף שולטת הקבוצה בחברות הציבוריות אלון חיפושי גז, המחזיקה 4% במאגר "תמר" (הנסחרת בשווי של כ-1 מיליארד שקל) ובחברת בתי הזיקוק אלון USA, הנסחרת בוול סטריט בשווי של כ-900 מיליון דולר. ביילסול עצמה נמצאת בבעלות שרגא בירן (80%) ודודי ויסמן (20%).

מנורה מבטחים מחזיקה ב-8% מרבוע נדל"ן

בתוך כך, לפני ימים אחדים הפכה קבוצת הביטוח והפנסיה מנורה מבטחים לבעלת עניין ברבוע כחול נדל"ן, לאחר שרכשה מניות החברה בהיקף של כ-55 מיליון שקל, שהתווספו להחזקות נוספות.

המכירה נעשתה על-ידי אלון רבוע כחול שמכרה לגופים מוסדיים בלוק של כ-5% ממניות החברה (בהמשך למכירת בלוק אחרת שביצעה לפני פחות מחודשיים) תמורת כ-70 מיליון שקל.

כיום מחזיקה מנורה מבטחים בכ-8% ממניות רבוע כחול נדל"ן, שרובם המכריע בתיקי העמיתים ומבוטחים שלה. אלון רבוע כחול מחזיקה לאחר המכירה בכ-65% ממניות רבוע כחול נדל"ן.

כאמור, הפנייה של ויסמן לקבוצת אלון נעשית כשהאחרונה בעיצומו של מהלך להקדמת תשלומים למחזיקי האג"ח, לצורך קבלת שקט תעשייתי-תזרימי לכשנתיים. בכוונת החברה לארגן מחדש את החוב לגופים המוסדיים, בהיקף של כ-2.2 מיליארד שקל, כדי להרוויח זמן לטובת מימוש נכסים ושיפור הנזילות והחוסן הפיננסי שלה.

הקבוצה כבר פנתה בנושא זה למשקיעים המוסדיים שמחזיקים באג"ח הלא סחירות שלה, בהצעה שכוללת הקדמת חלק מהחוב תמורת שיפור ביטחונות, ללא תספורת. בימים אלה מתקיים משא-ומתן בין הצדדים, בסיוען של לאומי פרטנרס וחברת ווליו בייס.

בקבוצת האנרגיה והקמעונאות מעוניינים לטפל בסוגייה של החזר כמיליארד שקל במהלך השנתיים הקרובות, ולקנות זמן לצורך מימוש נכסים.

ההצעה למחזיקי האג"ח כוללת פירעון מוקדם של עד 570 מיליון שקל עד יוני 2015, ביטול עמלת הפדיון המוקדם (שלפיה מחויבת החברה לפצות את המחזיקים בשיעור דו-ספרתי) ושינוי העילה לפירעון מיידי בעקבות הורדת דירוג האג"ח, כך שתיכנס לתוקף החל מדירוג של BBB מינוס ומטה ולא כפי שקבוע כיום - מתחת לדירוג חוב של A מינוס (הדירוג הנוכחי של האג"ח).

המחזיקים צפויים לבקש שיפורים נוספים, כמו הגבלות על חלוקת דיבידנדים ופיצוי על הפחתת הדירוג.

מבנה ההחזקות של קבוצת אלון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.