האם קופות הגמל הענפיות והמפעליות הולכות וסוגרות את הפיגור המסורתי שלהן בתשואות ביחס לקופות הגמל ה"רגילות", שפתוחות לכלל הציבור, ושמנוהלות בבתי ההשקעות ובקבוצות הביטוח? מנתוני 2014 עולה שהתשובה היא חיובית, או לכל הפחות מסתמנת כחיובית.

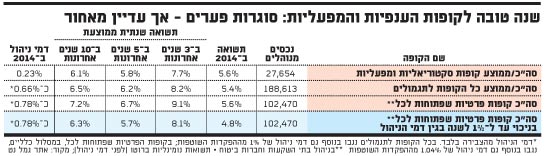

בשנה שעברה רשמו קופות הגמל הענפיות והמפעליות תשואה נומינלית ברוטו של כ-5.6%, בדומה לקופות הגמל המובילות, במסלול הכללי, של בתי ההשקעות וחברות הביטוח. נתונים אלה מקבלים משנה תוקף כשמתייחסים לתשואות נטו, בניכוי דמי הניהול. אלו נמוכים יותר בקופות הענפיות והמפעליות, שגבו בממוצע דמי ניהול של כ-0.23% מהצבירה בלבד, לעומת דמי ניהול גבוהים ביותר מפי שלושה בממוצע בקופות הפרטיות.

שנה טובה לקופות

לפני כשנה ערכנו בדיקה שבסיומה גילינו כי קופות הגמל הפרטיות, שפתוחות לכלל הציבור ושמנוהלות בבתי ההשקעות וחברות הביטוח, הותירו נכון לסוף 2013 את הקופות הענפיות והמפעליות הרחק מאחור, גם בשקלול ההטבה בדמי הניהול שגלומה באלה האחרונות. או אז בדקנו את התשואות השנתיות הממוצעות בקופות המפעליות והענפיות לכמה תקופות: לשנת 2013, ל-3 השנים שהסתיימו בתום אותה שנה, ל-5 השנים האחרונות דאז, ול-10 שנים לאחור. בכל אחת מהתקופות שנבחנו על-ידינו מצאנו אז פער, הגבוה משמעותית מאחוז שלם אחד, לטובת הקופות הפרטיות.

יותר פתיחות בהשקעות

חלפה שנה וחזרנו על אותה בדיקה, במטרה לראות האם הכספים שהולכים לקופות הענפיות והמפעליות מניבים לחוסך שורה תחתונה עדיפה, או נחותה, מהחלופה שקיימת לכולם בשוק הפרטי, וגילינו שהתמונה כבר ממש לא חד-משמעית, וב-2014 התמונה הייתה הפוכה, למעשה.

בשנה החולפת נרשמה תשואה יפה מאוד בשוק הקופות הענפיות והמפעליות שבחנו, שמנהלות יחדיו כ-28 מיליארד שקל. רוב הכספים הללו (כ-75%) מנוהלים בפסגות ני"ע, שמספקת את שירותי ניהול ההשקעות.

תמיר פרדר, סמנכ"ל השקעות בפסגות ני"ע, מסביר ש"באופן כללי קופות אלה שמרניות יותר, במקצת. השנה הגדלנו את שיעור המניות בקופות הללו, לשיעור שאינו פחות מאלה שיש בקופות הפרטיות. בקופות הללו יש הטיה למניות הכבדות, כך שהרכב המניות עזר, כי מניות ת"א 25 בשוק עשו יותר תשואה ממניות היתר, והקופות נהנו מזה. עוד שינוי שנעשה בתיקי הגופים הללו הוא ההטיה לחו"ל של כספים. 50%-60% מהרכיב המנייתי כבר מושקע בחו"ל, בדגש על ארה"ב, והשנה גם זה עזר לתשואה.

"גם בתיק האג"ח נרשמו שינויים שעזרו. בין היתר, הקופות הללו היו פחות חשופות לחברות עם בעיות, והתמקדו בדירוגים גבוהים בשוק הקונצרני".

עוד הוא מציין, כי "הקופות הענפיות והמפעליות מבינות ששם המשחק בניהול השקעות זה לא רק סיכון נמוך ככל האפשר, אלא לקיחת סיכונים מושכלים ובניית תיק דומה יותר לזה של הקופות הפרטיות, בשורת אפיקי השקעה. לפיכך, ישנה כיום פתיחות רבה יותר לחלק המנייתי גם בקופות המפעליות והענפיות, וגם יותר להשקעות ריאליות ואחרות. ככל שעובר הזמן נראה פחות הבדל ביחס לתשואות בקופות הפרטיות, כפי שהיה בעבר", הוא מעריך.

עם זאת, בבחינת התשואה הממוצעת בקופות המפעליות והענפיות ל-3, 5 ו-10 שנים, רואים יתרון ניכר לטובת הקופות הפרטיות בתשואה הנומינלית ברוטו (לפני דמי הניהול), ובתקופות של 3 ו-10 שנים הפער בתשואה נטו (לאחר תשלום דמי הניהול) עדיין חיובי לטובת הקופות הפרטיות.

התעשייה האווירית בולטת לרעה

קופות גמל ענפיות (סקטוריאליות) ומפעליות הן קופות גמל הסגורות לציבור הרחב, ונמצאות בבעלות חברה או ארגון עובדים. רשאים להצטרף אליהן רק עובדי סקטור, גוף או ענף רלוונטי. עם זאת, החוסכים אינם חייבם להישאר בקופה, והם רשאים להעביר את כספם לקופה אחרת. הקופות הללו מתאפיינות בגביית דמי ניהול נמוכים ביחס לאלו שנהוגים בשוק הפרטי.

עם זאת, לא בכל קופות הגמל הללו דמי הניהול באמת נמוכים. קחו למשל את הקופות הקטנות של עיריית חיפה, עם דמי ניהול שהסתכמו ב-2014 ב-0.82% מהצבירה (נכסים של 322 מיליון שקל בלבד); שובל (של חברי איגוד המיקרוביולוגים והביוכימאים), שגבתה דמי ניהול של 0.64% (ושמנהלת נכסים בהיקף 118 מיליון שקל בלבד); ואוניברסיטת ת"א ועיריית ת"א, שגבו כל אחת 0.51% מהצבירה.

את התשואה הנומינלית ברוטו הגבוהה בשוק הקופות המפעליות והענפיות רשמה ב-2014 קופת פקידי מרכנתיל (6.7%), שהשקעותיה מנוהלות על ידי הלמן אלדובי, ומקרב הקופות שמנהלות יותר ממיליארד שקל נכסים היו אלה קו הבריאות (לאחים ולאחיות), וכלנית וגל (תחת אותו ניהול, לעובדי הוראה) שרשמו תשואות של 6.4%. מהצד השני בלטו לרעה, עם תשואות חלשות של 4.1% ו-3.9% בלבד, הקופות של התעשייה האווירית ואוניברסיטת ת"א, שהציגו, בהתאמה, את התשואה הנמוכה ביותר. שתי קופות אלה, של עובדי תע"א ושל אונ' ת"א, בולטות לרעה גם בתחתית הדירוג לשלוש השנים האחרונות (6.7% ו-5.9%, בהתאמה).

התשואה השנתית הממוצעת הגבוהה מקרב הקופות הללו נרשמה בשלוש השנים האחרונות בקופה הקטנה מחוג 1, של עובדי חברת חשמל, עם תשואה של 9.2% לשנה בממוצע, ומקרב הגדולות יותר המובילה היא קופת האוניברסיטה העברית, עם תשואה של 8.9% בממוצע. עוד בולטות לחיוב הקופה של עובדי מרכנתיל והקופה הגדולה של חברת חשמל (מחוג 5).

ומה לגבי הדירוג החמש-שנתי? גם כאן בולטות בראש האוניברסיטה העברית ומחוג 1, שמובילות. בדירוג לעשר השנים מתווספת בראש קופת בנק דיסקונט, שאחריה ניצבות מחוג 1, האוניברסיטה העברית ומחוג 5.

ומי נמצא בתחתית דירוג התשואות בקופות המפעליות והענפיות בחמש השנים האחרונות? שלוש קופות בולטות לרעה - תעשייה אווירית, שובל ואוניברסיטת ת"א, עם תשואות נומינליות ברוטו של 5.3%, 5.2% ו-4.9%, בהתאמה, לשנה.

ובעשר השנים האחרונות? התעשייה האווירית עם תשואה של 3.9% לשנה בלבד - הרבה מתחת לממוצעים בשוק הגמל, מה שמעיד על ההפסד הרב של החוסכים לאורך תקופה זו. הקופה בולטת לרעה בכל אחת מתקופות הבדיקה. לצדה נמצאות הקופות אל-על ושובל, עם תשואות חלשות גם כן, של 5.5% ו-5.8%, בהתאמה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.