שוק החוב הישראלי ממשיך לקרוץ ליזמי הנדל"ן היהודים מניו יורק, שמבקשים לנצל את הריביות הנמוכות בשוק המקומי לצורך גיוס מימון זול וללא ביטחונות, באמצעות תאגיד המקבץ מבנים וקרקעות שהוקם אד-הוק באיי הבתולה הבריטיים (BVI).

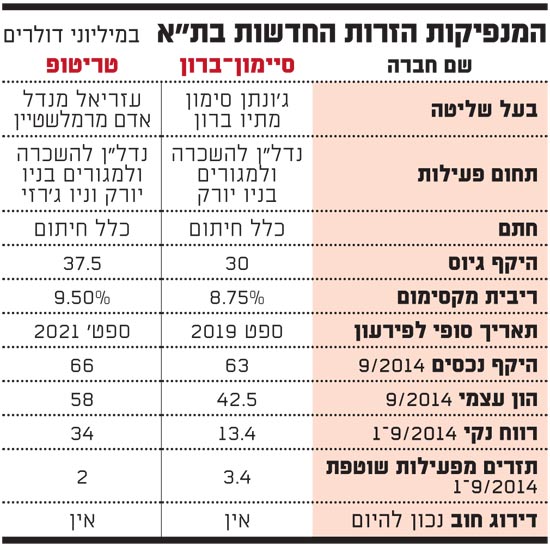

לאחר הגל שכלל בעיקר יזמים גדולים ועתירי הנכסים, שגייסו אשתקד מיליארדי שקלים בהנפקות אג"ח שזכו לדירוגי חוב גבוהים יחסית, כעת מגיע תורם של היזמים הקטנים יותר. שתי חברות שכאלה, שינסו לנצל את הרעב של המוסדיים המקומיים לתשואה, הן טריטופ וסימון-ברון, שהגישו בסוף השבוע תשקיף להשלמה לקראת הנפקת איגרות חוב בבורסה, וזאת מבלי שזכו לדירוג מטעם חברות הדירוג המקומיות.

לאור זאת שהאג"ח מוצעות ללא דירוג מוכנות השתיים לשלם ריביות גבוהות במיוחד עבור הזכות לגייס כאן. הצלחה של השתיים, שאת הנפקותיהן מובילה כלל חיתום, תאותת כי הרעב לתשואות גורר את המשקיעים בבורסה בת"א למחוזות חדשים, מכיוון שהן ללא ספק עונות להגדרה של חברות בעלות סיכון גבוה.

סימון-ברון של היזמים ג'ונתן סימון ומתיו ברון הגישה הבוקר תשקיף ראשון לקראת הנפקה, ובו הצעה לגייס 120 מיליון שקל באג"ח בריבית מקסימלית של 8.75% לפירעון עד ספטמבר 2019. אצל טריטופ, של היזמים עזריאל (עזי) מנדל ואדם מרמלשטיין, מדובר על גיוס של 150 מיליון שקל באג"ח, בריבית גבוהה אף יותר של 9.5% בשנה, אולם גם לתקופת פירעון ארוכה יותר שתימשך עד ספטמבר 2021.

הרווח - בעיקר בזכות שערוכים

לחברת סימון-ברון אחזקות חלקיות ב-11 בנייני דירות להשכרה, מתוכם עשרה בניו יורק ואחד נוסף בקונטיקט. שווי נכסיה עמד בסוף ספטמבר על 63 מיליון דולר - עלייה של 33% לעומת סוף 2013, וההון העצמי הסתכם ב-42.5 מיליון דולר.

החברה סיימה את תשעת החודשים הראשונים של 2014 ברווח נקי של 13.4 מיליון דולר, אולם זה נבע (כמקובל אצל חברות הנדל"ן הזרות המנפיקות כאן) בעיקר מעלייה בערך הנכסים בהם היא מחזיקה. מבחינה תפעולית, הציגה סימון-ברון הכנסות נטו מהשכרה של 727 אלף דולר בלבד בינואר-ספטמבר (לאחר ניכוי הוצאות תפעול נכסים), וכן הכנסות של 1.6 מיליון דולר מייזום עסקאות נדל"ן.

תזרים המזומנים מפעילות שוטפת של החברה היה חיובי בתשעת החודשים הראשונים של 2014 והסתכם ב-3.4 מיליון דולר, אולם מנגד היא השקיעה עוד 2.7 מיליון דולר בנכסים חדשים וקיימים, כך שהתזרים החופשי הסתכם ב-733 אלף דולר בלבד.

למנפיקה השנייה, טריטופ, החזקות חלקיות בשיעורים משתנים ב-61 מבנים ברחבי ארה"ב (בעיקר בניו ג'רזי ובניו יורק) המכילים 5,132 יחידות דיור להשכרה בשווי של כ-613 מיליון דולר, כאשר שווי נכסיה במאזן עמד בסוף ספטמבר 2014 על כ-66 מיליון דולר.

שווי זה עלה פי שלושה מסוף 2013 לאחר שהחברה הציגה רווח נקי של 34 מיליון דולר בתשעת החודשים הראשונים של 2014. גם כאן מדובר בעיקר בשערוך כלפי מעלה של שווי הנכסים. התזרים מפעילותה השוטפת של החברה עמד באותה התקופה על כ-2 מיליון דולר בלבד. השיערוכים שמציגה טריטופ בדוחות הכספיים העלו את ההון העצמי שלה ל-58 מיליון דולר, כשסך חובותיה עומד על כ-4.5 מיליון דולר, ואמצעיה הנזילים מסתכמים ב-600 אלף דולר בלבד.

גיוסי החוב בישראל אמורים להפוך את טריטופ וסימון-ברון לחברות עתירות מזומנים, ולהקנות להן אפשרות להרחיב מהר יותר את היקף השקעותיהן. עם זאת, הגיוסים גם ידרשו מהחברות הללו לייצר במהירות תשואה בפועל מהנכסים, כדי שהן יוכלו לפרוע במועד את תשלומי הקרן ולהוסיף את תשלומי הריבית הגבוהים.

הגיוסים המדורגים של רילייטד ו-GFI ייצאו לדרך השבוע

עוד קודם לניסיון של הנפקות סימון-ברון וטריטופ, ניתן יהיה לבחון את הרעב בשוק דרך הנפקות האג"ח של החברות רילייטד וג'י.אף.איי, שצפויות להתקיים השבוע בת"א. הנפקת האג"ח של רילייטד, בבעלות המיליארדר האמריקאי סטיבן רוס, זכתה לדירוג A פלוס מטעם S&P מעלות והיא תנסה לגייס ביום שלישי סכום גבוה של 800 מיליון שקל בריבית של עד 6.1%. גם את הנפקה זו מובילה כלל פיננסים חיתום.

קבוצת רילייטד הוקמה על ידי סטיבן רוס ב-1972, וכיום היא מחזיקה בתיק נכסים בשווי כולל של יותר מ-20 מיליארד דולר, שעיקרו בניו יורק ובשיקגו. רוס, יזם נדל"ן אמריקאי ידוע, הוא גם הבעלים של קבוצת הפוטבול מיאמי דולפינס, וב-2013 הוערך הונו על ידי פורבס בקרוב ל-5 מיליארד דולר.

לחברה המונפקת בת"א מתכנן רוס להעביר שישה נכסים מניבים ונכס אחד בפיתוח. בדירוג מעלות צויין כי שווי הנכסים שיוחזקו על ידי החברה, לפי חלקה בהם, עומד על כ-630 מיליון דולר לפני ההנפקה, והוא צפוי לגדול לכמיליארד דולר עם רכישת הנכסים החדשים מתמורת הגיוס.

עוד הוסיפו בחברת הדירוג כי "הדירוג משקף את הפיזור הנמוך של הפורטפוליו, שכולל שבעה נכסים בלבד וחשיפה מסוימת לפעילות ייזום, וכן "היעדר נכסים לא משועבדים והחזקה בנכסים שלא בשליטה מלאה - גורמים שלהערכתנו מגבילים את הגמישות הפיננסית של החברה, בין היתר בעת מימוש הנכסים".

עוד לפני רילייטד, תנסה ג'י.אף.איי (GFI) של אלן ואידית גרוס, להבטיח כבר מחר גיוס בהיקף של 200 מיליון שקל במכרז המוסדי של הנפקת האג"ח שלה. החברה, שנמנית על רשימת חברות הנדל"ן הזרות שהביאו לכאן היועצים רפי ליפא וגל עמית, זכתה לדירוג נמוך יותר של A מינוס.

במעלות ציינו כי הדירוג משקף את הפיזור בפעילויות ואת הפיזור הגיאוגרפי של נכסיה, תיק נכסים יציב בשיעורי תפוסה גבוהים לאורך זמן, היכרות טובה של ההנהלה עם שוקי הפעילות ויחסי כיסוי טובים. הדירוג משקף את העובדה כי "יחסי הכיסוי עשויים להתאפיין בתנודתיות מסוימת בטווח הקרוב, שבו החברה מתכננת להגדיל את החוב הפיננסי באופן חד".

ג'י.אף.איי עוסקת בנדל"ן מניב בארה"ב, ובסוף הרבעון השלישי של 2014 החזיקה 16 נכסים, במרכזם כ-700 יחידות דיור להשכרה בניו יורק, וכן במישיגן, בג'ורג'יה ובמיזורי, ושני בתי מלון, בניו יורק ובקליפורניה. במעלות מניחים כי כספי ההנפקה ישמשו את ג'י.אף.איי "לממן חלק מתוכנית לרכישת נכסים נוספים בהיקף של כ-155 מיליון דולר".

המנפיקות הזרות החדשות בתא

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.