בחודש מארס 2007 מצבה של סולבר, יצרנית ומשווקת פולי הסויה הישראלית, היה בכי רע. החברה דעכה ועמדה בפני פשיטת רגל. ההפסדים שנצברו לה נבעו בעיקר מירידה חדה במחיר פולי הסויה וממשלוח פגום של פולי סויה באותה השנה. קרן פייט, שבשליטת ישי דוידי, החליטה להשקיע בחברה ולהזרים לה כ-100 מליון שקל, על אף העובדה שהחברה גוססת - האמנם?!

קרן פייט היא קרן המשקיעה בחברות הנמצאות במצוקה (Distressed) וזקוקות לתפנית בהתנהלותן העסקית. הקרן החליטה כי על אף מצבה העגום של סולבר, היא צופה לה עתיד, ולכן החלה במגעים וזרקה לה גלגל הצלה בדמות הסכם, הכולל הצעת רכש לחוב הבורסאי של החברה שיקטן ב-100 מיליון שקל, הקצאת מניות לבעלי החוב והקצאת מניות לקרן פייט עצמה - שתהפוך לבעלת השליטה בחברה.

כעבור זמן מה התברר שהסיכון שלקחה הקרן בעת שהשקיעה בסולבר המקרטעת, הוכיח את עצמו. מעבר לצמיחה בהכנסות וברווחים לאורך השנים, חתמה החברה בשלהי 2011 על הסכם למכירתה לחברת CHS האמריקאית בפרמיה של 120% ביחס למחיר השוק שלה.

לסיפורנו סוף טוב - קרן פייט מכרה את החזקתה ברווח של 190%, קרי יותר מכפל השקעתה. סיפור זה הוא רק דוגמה אחת לתופעה הנמצאת במגמת עלייה מתמדת בשנים האחרונות בעולם, וצוברת תאוצה גם בישראל: יותר ויותר קרנות השקעה בוחרות להשקיע באופן שהוא לא ממש מובן מאליו, בחברות שנקלעו לקשיים ונמצאות בסכנה לפשיטת רגל.

לעתים, בניגוד לדימוי השלילי, חברה הנמצאת על סף פשיטת רגל עשויה להוות הזדמנות להשקעה אטרקטיבית. הכוונה היא למשקיעים המעוניינים לנצל את השפל העמוק והמחיר הנמוך של החברה, לקנות מציאה אטרקטיבית, ולהרוויח תשואה גבוהה בעקבותיה. קרנות השקעה מסוג זה הן מסוכנות יחסית, אך מציעות רווחים פוטנציאליים גדולים מאוד.

בסוף 2013 היקף קרנות אלו הגיע לכ-9% מתעשיית קרנות הגידור העולמית, עם תשואה של כ-13%. ניתן לייחס גידול זה לריבוי החובות הרעים שהצטברו בעולם, ובאירופה בפרט; בין היתר כתוצאה מנדיבותם המוגזמת של מוסדות נותני האשראי בשנים האחרונות, סימני האטה כלכלית וקשיי מימון של חברות רבות.

לתקן או למכור לחלפים?

בלב ההשקעות הללו ניצבת אסטרטגיה, אשר לפיה קרנות המתמחות בחובות וחברות במצוקה מצוידות בידע, ביכולת ניתוח, בגמישות ובסבלנות, המאפשרים להן לרכוש בזול חובות וחברות במצוקה ממוכרים מיואשים, שאין ביכולתם להמתין עוד לנס משמיים. ביצועי קרנות אלו תלויים מאוד במיומנותם של מנהלי הקרן - יכולתם להפוך חברה מדשדשת בעלת ביצועים נמוכים לחברה פעילה, מניבה ורווחית.

בעולם כיום יש מספר סוגי התארגנויות של קרנות כאלו, המסייעות לחברות במצוקה. הבולטות ביניהן הן קרנות תפנית (Turn Around Funds) וקרנות נשר (Vulture Funds). הראשונות משקיעות סכומי כסף בחברות במצוקה, מבצעות שינויים מנהלתיים ותפעוליים ומבריאות את החברה, על מנת להשיג ממנה תשואה. קרנות מהסוג השני רוכשות חברות במצוקה ומוכרות לחלקים את קניינן (דוגמת פטנטים, שלד בורסאי וכדומה), ועל ידי כך מרוויחה ממנה.

את השוני בין סוגי הקרנות ניתן להדגים באמצעות האפשרויות העומדות בפני בעל רכב שעבר תאונה רצינית: האחת היא לתקן אותו, והשנייה היא למכור את חלקיו לפירוק.

אלו המוכנים להשקיע ולקחת סיכונים במקומות שאחרים נרתעים מכך, יכולים להיות מתוגמלים בתשואה גבוהה על השקעתם, בבחינת "המעז מנצח".

כיום, עקב משברי חובות וסגירת מאות חברות בקשיים סביב העולם, שוק החובות במצוקה פורח, ומספר רב של קרנות מסוג זה הוקמו בארצות הברית ובאירופה. גם בישראל העניין בקרב המשקיעים גובר, ויוצר ציפייה לעתיד פורח ומגוון בתחום ההשקעות.

הכותבים הם מנהל מחלקת ייעוץ ורגולציה למוסדות פיננסים באשכול הפיננסי בפירמת BDO זיו האפט, ויועצת במחלקה. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

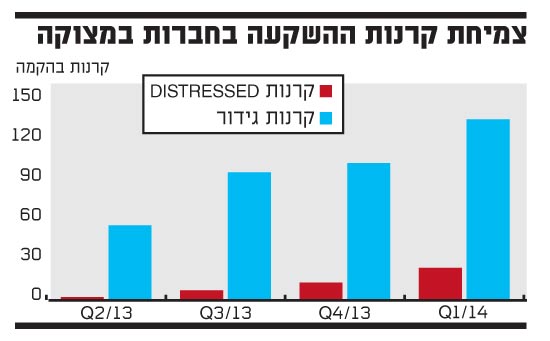

צמיחת קרנות ההשקעה בחברות במצוקה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.