השבוע נכוון מבט ארוך טווח על שוק המניות העיקרי שלנו: שוק המניות המוכל במדד תל-אביב 25 - המדד המייצג את רוב החברות המובילות בכלכלה הישראלי, והמדד שעליו ניתלה מערך הנגזרים הנזיל, והנסחר ביותר בבורסה שלנו. כמו כן, זהו המדד המהווה את הנכס המצוטט ביותר עבור שוק ההון המקומי במדיה הבינלאומית.

כל הגורמים שציינתי כאן אינם מהווים רק עובדות שרובכם כבר מכירים היטב. הם גם הגורמים המשפיעים במידה ונרצה לקבל תמונת מצב רחבה באמת על הפסיכולוגיה השלטת בשוק מניות הספציפי הזה. עקב הנגזרים, ועקב החשיפה בינלאומית, השוק הזה מייצג לא רק את מה שהמשקיעים הרגילים חושבים עליו, בדומה למצב שבמדדי היתר, אלא גם מה שהשחקנים המתוחכמים יותר, ואלו המגיעים מחו"ל, רוצים לראות בו.

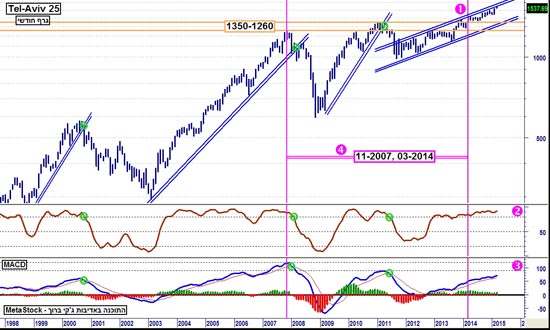

הנה הגרף שעליו נוכל לבסס את הניתוח שלנו, הגרף החודשי, בו כל עמודה מייצגת פעילות של חודש שלם:

משה-שלום-תא-10-03

המסר המתקבל מן הגרף הזה מתחלק לשתיים:

■ מצב המגמה הקיימת, והשכנוע העצמי המגבה אותה

■ מהם הסימנים המעידים לגבי אפשרות של שינוי מגמתי בטווח המוצג

לגבי הסוגיה הראשונה, התשובה די פשוטה: מצב המדד חיובי, אבל עם כמה הסתייגויות.

תחילה, אותו כוח שכנוע עצמי, המובע על ידי אינדיקאטור המומנטום, ב-3 סגול, הינו החלש ביותר מכל מה שראינו בעליות ההיסטוריות הדומות עד כה. שימו לב שכל השיאים הקודמים, באותו אינדיקאטור, גבוהים מן המצב הנוכחי, וזאת על ידי הקווים המקווקווים השחורים.

שימו לב שסביבת המחיר שבין 1260 ו-1350 הצליחה לעצור את המדד מאז השיא של נובמבר 2007, ועד הפריצה של מרץ 2014. מאז, המדד זז לאיטו מעל הרמות האלו, כאשר היינו מצפים לאסרטיביות הרבה יותר גדולה אחרי כל כך הרבה זמן המתנה. זכרו שחווינו נתוני מקרו טובים למדי לאורך חלקים גדולים של אותה התקופה.

אך חשוב לזכור את העיקר: למרות כל אותן הסתייגויות, מצב המדד עדיין חיובי, ותנועת מחירו נמצאת במגמה עולה התחומה על ידי תעלה בזווית די אופטימאלית.

וכאן אנו מגיעים לחלק השני, והיא השאלה מה יכול לגרום לנו לשנות את דעתנו על המדד בטווח המוצג? לשם כך שמתי קומבינציות של עיגולים ירוקים, הן במחיר, הן באינדיקאטור ה-Stochastic (2 סגול), והן באינדיקאטור ה-Macd (3 סגול).

■ במחיר: העגול הירוק מושם בשבירה מטה של קו המגמה השולט, והתוחם את התנועה הגדולה ביותר שניתן לסמן

■ ב-Stochastic: הוא מושם כאשר יש חזרה ממצב של קניות יתר, דהיינו חזרה ממצב של אופטימיות קיצונית באופי התנועה של העמודות החודשיות

■ ב-Macd: הוא מושם כאשר יש שינוי במצב התאוצה החיובית של מהלך המגמה העולה במדד, וזו מתחלפת בתאוצה שלילית (קווי היסטוגרמה אדומים)

ומה אנו למדים מכל זה?

ב-2000, ב-2007, ואף ב-2011 היו שלושת הסימנים המעידים לפני שהתקופה השלילית אכן התרחשה במלוא עוצמתה. במצב הנוכחי עדיין לא הופיע אף סימן מכל אלו. זו הסיבה שהנטייה החיובית בטווח המוצג עדיין חזקה.

רק כאשר המחיר יתקרב למצב של שבירה של הגבול התחתון של התעלה העולה הנוכחית, או אז יהיה עלינו לבדוק אם יתווספו לכך שני הסממנים הנוספים, ורק אז להסיק שזמן החיוב פס מן המדד הזה, בטווח הארוך המוצג.

משה שלום הינו ראש מחלקת המחקר ב-FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.