ערב המשבר הפיננסי, המחלקה לפיקוח על השוק ברשות ניירות הערך האמריקאית העסיקה יותר מ-100 עובדים שעסקו במעקב אחרי מניות ואופציות, שני עובדים שפקחו עין על שוק האג"ח המוניציפליות בהיקף של 3.5 טריליון דולר, ואף לא עובד אחד שפיקח על שוק האג"ח הקונצרניות שהיקפו היה 5.4 טריליון דולר, שבו מנפיקות אלפי חברות את החובות שלהן.

בשבע השנים שחלפו מאז קרה הרבה בשווקים, אבל לא הרבה השתנה במחלקה הזו של ה-SEC. יותר מ-100 עובדים עדיין פוקחים עין על המניות האמריקאיות, ומספר העובדים שמפקחים על שוק האג"ח המוניציפליות, כעת בשווי 3.7 טריליון דולר, עלה לשישה. אך בממלכת האג"ח הקונצרניות-תאגידיות, שתפחה בינתיים ב-42% ל-7.7 טריליון דולר, מספר העובדים הייעודיים כמעט לא השתנה: עובד אחד מקדיש חצי מזמנו למשימה הזו.

מבחינת דן גלהר, אחד מחמשת נציבי ה-SEC, מצב העניינים הזה מדהים. "איך אנחנו יכולים להיות במצב שבו אנחנו יושבים על אג"ח קונצרניות בשווי טריליוני דולרים ואין לנו אף עובד שמקדיש את עצמו לכך? זה מפני שהשוק הזה מתפקד היטב ואנחנו בשוק שורי", הוא משיב לעצמו.

למרות ששוק האג"ח הקונצרניות סבל מהיסטוריה ארוכה של התנהגות בנוסח המערב הפרוע, נדיר שהוא כובש את תשומת הלב של הרגולטורים שמשאביהם מוגבלים. אלא שהמצב הזה מתחיל להשתנות על רקע החשש המתרחב מן השילוב של תמחורי אג"ח מתוחים יתר על המידה ומבנה שוק ארכאי.

שיחות שקיים "פייננשל טיימס" עם עשרות בנקאים, מנהלי תיקים וסוחרים חושפות שוק אג"ח שמאופיין בחוסר שקיפות כרוני ונשלט על ידי מנהלי נכסים ענקיים, שההשפעה שלהם גדלה לאין שיעור מאז המשבר הפיננסי. כמה פעילי שוק חוששים גם מכך שהיסודות המבניים של שוק האג"ח - בייחוד כמות ה"נזילות" הזמינה - לא עומדים בקצב של הצמיחה המהירה בשנים האחרונות. החולשות הללו עלולות להיחשף אם משקיעים, שמתלהבים מחובות תאגידיים זה שנים, יחליטו לנטוש את השוק בבת אחת.

"קובעי המדיניות לא מתמקדים בבעיות אלא אם פורץ משבר", אומר גלהר. "בשוק האג"ח הקונצרניות יש לנו הנפקות שיא וירידה ריאלית בנזילות. זהו תחום שבו ה-SEC יכולה למלא תפקיד ישיר במה שאני מגדיר בועה".

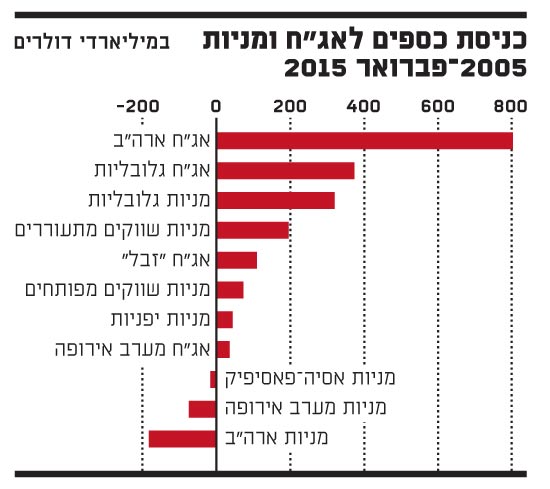

כניסת כספים

חגיגה של גיוסים

אחרי שנים של ריביות נמוכות, החברות בארה"ב נכנסו לחגיגה של גיוסי חוב, והמשקיעים הרעבים לתשואה קונים בלהיטות את החובות הללו. בשנה שעברה הנפיקו חברות 1.43 טריליון דולר של אג"ח בארה"ב, גידול של 27% ביחס לשנת 2007, בשיא בועת האשראי.

הבנק להסדרים בינלאומיים מבאזל מעריך שהחזקות האג"ח של 20 מנהלי הנכסים הגדולים ביותר זינקו ב-4 טריליון דולר בין השנים 2008-2012, והיוו 40% מסך הנכסים המנוהלים שהוא 23.4 טריליון דולר. במקביל הזרימו משקיעים לפחות 766 מיליארד דולר לקרנות אג"ח אמריקאיות לבדן מאז 2008, לפי נתונים של EPFR, בהרבה מעל כל סוגי הנכסים האחרים באותה תקופה.

התיאבון לאג"ח תאגידיות בלט לעין בקיץ 2013, כאשר ורייזון הנפיקה, לצורך מימון עסקת buyout בהיקף 130 מיליארד דולר, 49 מיליארד דולר באג"ח, בהנפקה הקונצרנית הגדולה ביותר בהיסטוריה.

מבחינת המשקיעים, להשתתפות בחגיגת ההנפקות של האג"ח הללו הייתה משמעות רבה. עם כמעט 50 מיליארד דולר, היקף ההנפקה של ורייזון עלה בהרבה על המסחר היומי הרגיל באג"ח תאגידיות, שהיה 18.2 מיליארד דולר בממוצע. ורייזון משכה הזמנות בהיקף של מעל 100 מיליארד דולר ממשקיעים להוטים, בייחוד מנהלי תיקים גדולים כקטנים, אך לא כולם זכו ליהנות מהעוגה.

פימקו ובלקרוק, שתי חברות ניהול נכסים מהגדולות בעולם, חטפו 13 מיליארד דולר מתוך אותם 49 מיליארד דולר, לפי מקורות יודעי דבר. מנהלי קרנות קטנים יותר רטנו שדחקו אותם מחוץ לעסקה הרווחית. אנליסטים העריכו מאוחר יותר שהמשקיעים הרוויחו 2 מיליארד דולר ביממה אחת, כאשר מחיר האג"ח עלה בתחילת המסחר בהן. למנהלי קרנות רבים, משמעות הביקוש האדיר לאג"ח הייתה שניתן היה להנפיק אותן במרווחים הדוקים בהרבה למשקיעים הקטנים - מה שהיה חוסך עלויות מימון לוורייזון.

הגדולים קובעים את התנאים

כמה בנקאים בכירים שדיברו בעילום שם אמרו שמנהלי האג"ח הגדולים ביותר משפיעים באופן לא מידתי על גודל ותמחור הנפקות חוב חדשות. התהליך מאחורי דלתות סגורות שבו אג"ח תאגידיות חדשות מתומחרות ומחולקות למשקיעים אומר שקיימות הזדמנויות להתנהגות מפוקפקת - אם כי לא בהכרח לא חוקית - של אותם משתתפים בו, לפי הבנקאים.

לקרנות אג"ח גדולות שסוחרות עם בנק בשוק המשני יש יותר סיכוי לקבל הקצאה גדולה יותר מהחוב החדש שהוא בחיתום אותו בנק - מקרה קלאסי של שמור לי ואשמור לך. קרנות האג"ח החזקות ביותר יכולות גם לשנות את מחיר ההנפקה. לעיתים קרובות הן יכולות להכתיב שהאג"ח החדשות יימכרו במירווח גדול או רווחי יותר למשקיעים.

סוחר אשראי לשעבר בבנק זכר שהייתה לו רשימה של לקוחות שעשו הכי הרבה "טובות" לבנק כדי שהם יקבלו הקצאות טובות בעסקאות הנפקה מבוקשות. בנקאי בכיר לשעבר בבנק אמריקאי ידוע אמר ל"פייננשל טיימס" שיותר משני שלישים מרווחי המסחר באשראי של הבנק היו קשורים לפעילות חיתום ההנפקות שלו. בנקאים אחרים סיפרו שבנקים יריבים זייפו הזמנות של לקוחות שלהם כדי לקבל עוד אג"ח ולתת אותן ללקוחות הגדולים ביותר שלהם.

בנקאי חברות בבנק אמריקאי גדול תיאר איך מנהל מכירות בבנק נדנד לו לשנות את מחיר הנפקה של אג"ח כדי להשביע את רצונו של לקוח רב עוצמה. "הייתי צריך למעשה לשקר לחברה המנפיקה ולומר לה שהיא לא יכולה להשיג עסקה טובה יותר. פעם אחת הצטרכתי אפילו לשנות את הוראות ההגבלה (לימיט) בספרי ההזמנות של מנהלי הקרנות כדי לשכנע את החברה שהנפיקה שהיא לא תקבל מחיר טוב יותר".

הבנקאים "העדיפו לקצות למנהלי הקרנות הגדולות אג"ח מונפקות במירווח רחב יותר, מאשר אג"ח במחיר גבוה והדוק יותר למנהלי הקרנות הקטנים", אומר דיוויד שאוול, מנהל תיקים בבנק סקוור וואן.

מאחר שכללי הקצאת אג"ח לא חקוקים בסלע כלשהו, רוב הבנקאים ומנהלי הקרנות אינם מאמינים שהם עושים משהו לא חוקי, אם כי כמה מהם הביעו חרטה על שיטת העבודה הזו שהם מתארים כ"אמנות יותר מאשר מדע".

הסוחר לשעבר תיאר את הליך הקצאת האג"ח כ"סיוט רגולטורי". סוחר אחר אמר ש"לא מפתיע שהגורילות הגדולות ביותר סביב השולחן יפעילו קצת השפעה" על תמחור ההנפקה. אחרים אמרו שהבנקים פשוט מתנהגים בזהירות: הם מבטיחים את השתתפות הקרנות הגדולות ביותר בהקצאות, כדי שלא להיתקע עם אג"ח שלא נמכרו בהנפקה.

בשנה שעברה שיגרה ה-SEC בקשות למידע על אופן ההקצאה של חוב חדש לרשימת בנקים כולל גולדמן זאקס וסיטיגרופ. גם בבריטניה, רשות הפיקוח על התעשייה הפיננסית בודקת את תהליך הקצאת ההנפקות הללו.

הבעיה של הקרנות הגדולות

כאשר אחד המעוזים האחרונים של חוסר השקיפות בשוק מושך כעת יותר ביקורת רגולטורית, גם תפקידם של מנהלי הנכסים הגדולים הולך ונחשף. "מה שהשתנה בצורה דרמטית הוא שהם גדלו מאוד והם צריכים להשקיע את הנכסים שלהם. הדרך היחידה להשקיע אותם היא באמצעות שוק ההנפקות החדשות (של האג"ח הקונצרניות). המשחק הזה יכול להימשך עד שהוא לא יוכל להימשך".

"הקרנות הגדולות צברו את התאוצה שלהן", אומר ג'ון בקט, קונה של קרנות מקבוצת לוידס בנקינג. "ככל שהן גדולות יותר קל להן למכור את עצמן למשקיעים, אך כשהן מגיעות למסה קריטית הן מתקשות לנהל את תזרימי המזומנים שלהן".

ניהול תיקים גדולים של אג"ח היה עיסוק ישיר יחסית בשבע השנים האחרונות, אך הוא עלול להסתבך אם מגזר האג"ח הקונצרניות יאבד את הזוהר שלו.

רוב הבנקאים ומנהלי הקרנות מסכימים שהיכולת לקנות או למכור חובות קונצרניים ותיקים יותר בלי שלמחיר שלהם תהיה השפעה על השוק המשני נפגעה בשנים שאחרי המשבר, אם כי המנהלים הקטנים יותר נוטים להרגיש יותר את המחסור בנזילות הזו.

"זה כמו לקנות במכולת בברית המועצות לשעבר", אומר פרד פונזו, מייסד חברת הייעוץ גרייספארק פרטנרס. "אני בטוח שבלקרוק מסתדרת היטב כשהיא צריכה להשיג נזילות".

יש כאלו שמצביעים על הרגולציות הפוסט-משבריות שהגבילו את יכולת הבנקים לסחור בחובות כעל האחראיות לשש שנות הריביות האולטרה-נמוכות היו גם ברכה וגם קללה למנהלי הקרנות הגדולים ביותר כמו בלקרוק, פימקו ו-ונגארד. בעוד שנכסיהם שבניהול תפחו והלכו, עולם ההשקעות שמניבות תשואה התכווץ.

ירידה בנזילות בשוק האג"ח. ההחזקות של הבנקים באג"ח ירדו ב-79% מהשיא של 235 מיליארד דולר ב-2007. אחרים מאשימים את הסביבה הכלכלית של אחרי המשבר, שגרמה לבנקים המרכזיים להשיק את התוכניות לקניית האג"ח שלהם. המגמה הזו עודדה את המשקיעים לקנות אג"ח מכל הבא ליד ולהחזיק אותן בלי לשחרר סחורה לשוק.

מנהלי הנכסים הגדולים הם הצעות הקנייה של השוק, אומר אנתוני פרוטה, מנהל יחידת מחקרי האג"ח והמט"ח בחברת Tabb. הוא מתכוון לכך שהקרנות הגדולות הללו קובעות למעשה את מחירי האג"ח. אם תמחור האשראי יתהפך, "הצבירה תהפוך לפדיונות, והקרנות כבר לא יהיו בצד הקנייה. להפך, הן יהיו הצד המוכר".

ב-SEC, גלהר פועל לכך שהשוק יבצע בעצמו רפורמות לפני שרשויות הפיקוח ייאלצו להתערב בנעשה. אבל למרות שגם הבנקאים שמוכרים את האג"ח ומנהלי הקרנות שקונים אותן נפגשו כמה פעמים לדיון באופציות לשיפור השוק הפורח הזה - מסטנדרטיזציה של הנפקת אג"ח תאגידיות עד עידוד צורות חדשות של מסחר - ההתקדמות הייתה איטית.

"הייתי מעדיף פתרונות של שוק פרטי ולא תקנות של ה-SEC אם אפשר להימנע מהן", אומר גלהר. "אבל אני לא בהכרח מאמין שהשוק נע לכיוון הזה. אם זה מה שקורה, נצטרך למלא תפקיד ולהחדיר קצת שקיפות ואור שמש לשוק הזה של האג"ח הקונצרניות".

הקרנות: חשובות, אבל גם חיוניות לכלכלה הגלובלית?

הגרף של הנכסים בניהול של בלקרוק מדהים: עלייה כמעט אנכית מ-1 טריליון דולר ליותר מ-3 טריליון דולר בתוך כמה שבועות בסוף 2009. כיום החברה הזו מתגאה ב-4.76 טריליון דולר תחת ניהול שלה, עם יתרת מזומנים שמהווה פחות מ-1% מהתיק הזה.

בשנה שעברה הודיעה מועצת הפיקוח על היציבות הפיננסית בארה"ב, FSOC, שהיא מתכוונת להתמקד במוצרים ובפעילויות של חברות ניהול הנכסים, ולא במנהלים עצמם. תווית Sifi (רש"ת: systemically important financial institution), "חיוניים לכלכלה הגלובלית", תחייב כנראה את מנהלי הנכסים להגדיל את המזומנים ויתרות ההון שלהם, מה שיעיק שוב על הרווחים כאשר הם ממילא חייבים להיות יצירתיים יותר ויותר כדי לייצר תשואות סבירות.

השימוש בהשפעתם כדי להשתלט על הנפקות של אג"ח תאגידיות חדשות עזר למנהלי הקרנות הגדולים להגדיל משמעותית את התשואות, אבל יש דרכים יותר אזוטריות לעשות זאת. מחקר אקדמי מראה שכמה מנהלי נכסים גדולים משתמשים בלהקה של נגזרים - כולל חוזי CDS (החלפת חדלות פירעון), חוזים עתידיים ואופציות - וגם בכספי הלוואות או מינוף, כדי להגדיל את התשואות שלהם.

מספטמבר 2013, קרנות הגידור וחברות הקרנות גימדו את הברוקרים המסורתיים כמוכרות הגדולות ביותר של מכשירים לביטוח אשראי. ברבעון הראשון של 2014, ארבע חברות ניהול קרנות בלבד היו אחראיות לכמעט 30% ממכירת ביטוחי האשראי בניכוי פדיונות.

המצב הזה מהווה דגל אדום במונחי יציבות פיננסית ומבנה שוק. מכירת ביטוח היא אמנם עסק מכניס, אך הוא יכול להיות גם מסוכן מאוד כאשר שוקי האשראי קורסים, ורוכשי הביטוחים דורשים לקבל את דמי הביטוח של האשראי. במקרה של קריסת שוק פתאומית, מנפיקי הביטוחים יצטרכו לגייס מזומנים כדי לעמוד בדרישות להגדלת הביטחונות על הלוואות שלהם (margin calls), וכן לממן פדיונות שיבקשו משקיעים מפוחדים. זה יהיה קשה יותר לביצוע בשוק אג"ח לא נזיל.

אגח