מתחילת השנה אנחנו רואים שנמשכת היציאה של המשקיעים לחו"ל, ואירופה מרכזת עניין רב. מה צריך להיות הרכב תיק המניות הנוכחי?

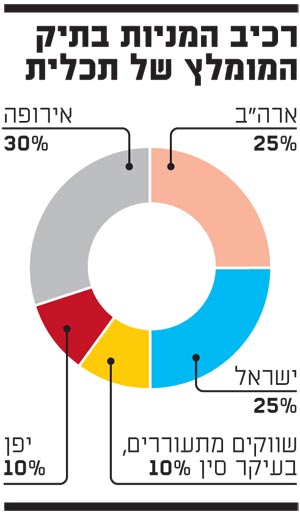

הדבר המרכזי באירופה הוא כמובן תחילת ההרחבה הכמותית, שבעקבותיה אירופה ובעיקר גוש האירו צריכים, להערכתנו, להיות החשיפה הגדולה בתיק עם 30%. שוק המניות האמריקאי צריך לקבל חלק של 25%, בדומה למשקל המניות הישראליות; 10% בשווקים המתעוררים, בדגש על סין, ו-10% הנותרים ביפן.

האם לאחר העליות החדות באירופה, הפער מארה"ב יישמר?

אנחנו מאמינים שהסיבות שהובילו לעליות ימשיכו להשפיע על המדדים באירופה. ההרחבה הכמותית האגרסיבית באירופה, בזמן שבארה"ב ההרחבה הסתיימה, מובילה לפיחות חד באירו מול הדולר, ויוצרת יתרון עסקי משמעותי ליצואניות האירופיות על פני מקבילותיהן האמריקאיות, ולכן הפיחות באירו מול הדולר עוד צפוי להימשך. כל עוד האירו ימשיך במגמת הפיחות, מדדי המניות האירופיים ימשיכו להשיג תשואה עודפת על המדדים האמריקאיים.

באילו מדדים כדאי להתמקד היום באירופה?

למי שעדיין לא חשוף לאירופה, עדיף להתחיל עם המדדים הרחבים כמו Euro Stoxx 50, שנותן חשיפה למדינות גוש האירו; או Stoxx Europe 600, שמאפשר חשיפה לכל מדינות האיחוד האירופי.

אם למשקיע כבר יש חשיפה לאירופה, והוא רוצה להתמקד בכלכלה מסוימת, אז מדד DAX הגרמני הוא אופציה. במקרה שמדובר במשקיע שמעוניין להעמיק את החשיפה לאירופה תוך הגדלת הסיכון, ניתן להיחשף למדדי השורה השנייה, שפתחו את השנה בצורה מרשימה גם כן - עדיף דרך מדד מניות השורה השנייה בגרמניה MDAX.

אחרי שהאירו נחלש ב-10% מול השקל בשנה האחרונה, האם כדאי לנטרל את החשיפה לאירו, או שמחיר השפל שאליו הוא הגיע יוצר הזדמנות בחשיפה לאירו?

כדאי להמשיך לנטרל את החשיפה לאירו. המטבע האירופי נחלש בצורה רוחבית מול רוב המטבעות בעולם, וזה נובע מהריבית השלילית וההרחבה הכמותית. הבנק המרכזי באירופה יוצר היצף כסף בשוק, כשהמטרה עיקרית למהלך היא הפחתת האירו שתוביל ליתרון ביצוא.

היחס החשוב של האירו הוא מול הדולר, ובשנה האחרונה האירו נחלש מולו ב-22%. עקב השינוי בתוואי הריביות בין אירופה לארה"ב, כשבאירופה הריבית עוד יכולה לרדת ובארה"ב היא צפויה לעלות, וכאשר פער הריביות ביניהן עומד כיום על 0.2% וצפוי עוד לגדול השנה - הפיחות באירו טרם הסתיים, ולא נהיה מופתעים אם עוד השנה נראה שהדולר שווה יותר מהאירו.

מה צפוי לשוק המניות האמריקאי?

אחד הדברים החשובים בהשקעות הוא כמובן הפיזור. ארה"ב היא עדיין שוק המניות הגדול והחשוב ביותר, ולכל משקיע צריכה להיות חשיפה לשוק האמריקאי. כמו שצפינו בתחילת השנה, המניות האמריקאיות משיגות תשואות נאות, אך נמוכות ביחס לאירופה ויפן, ואנו מאמינים שהמגמה תימשך במהלך השנה.

בארה"ב יש כרגע כוחות מנוגדים שפועלים על שוק המניות. מצד אחד, הצמיחה הכלכלית המרשימה, הירידה באבטלה, הירידה במחירי הנפט והעלייה בדולר - כל אלו מחזקות את מצב הצרכן האמריקאי ויחד איתו את רווחיות החברות. מנגד, הדולר החזק פוגע בחברות הבינלאומיות שמתחרות על שוקי היצוא. בדוחות הרבעון הראשון נראה איזו השפעה חזקה יותר על רווחי החברות, והדבר יאותת על הכיוון להמשך השנה; הצפי שלנו כרגע הוא עדיין חיובי.

האם צריך לנטרל גם חשיפה לדולר?

בניגוד לאירו, הדולר נמצא במגמת התחזקות עולמית, והשקל במגמה שלילית בעקבות פעולות בנק ישראל. בניסיונות הקודמים של בנק ישראל להחלשת השקל ראינו השפעה קצרת טווח, ולאחריה השקל חזר להתחזק. אנחנו מאמינים, שאם המשקיע מעוניין בחשיפה למט"ח, עדיף לעשות זאת בדולר, על פני מטבעות אחרים, אבל גם נטרול החשיפה לדולר הוא צעד מובן.

למה להשקיע ביפן ובשווקים המתעוררים, בדגש על סין?

אנו מאמינים שהתוכנית האגרסיבית של ראש ממשלת יפן, שינזו אבה, לא צפויה להסתיים בקרוב, אלא להתגבר. מלבד הגידול בהיקף הרכישות של הבנק המרכזי, נעשו גם שינויים באפיקי ההשקעה של קרן הפנסיה הממשלתית, כך שמיליארדי דולרים יופנו לשוק המניות במדינה. אנחנו מאמינים שכחלק מהפיזור בתיק, יפן צריכה לקבל חלק, וגם בה עדיף לנטרל את השפעת הין.

בנוגע לשווקים המתעוררים, אנחנו מפרידים בין השווקים שתלויים ביצוא הסחורות לבין אלו שמייבאים סחורות, ואנו עדיין שליליים כלפי יצואניות סחורות כמו ברזיל ורוסיה. סין היא הכלכלה השנייה בגודלה בעולם. בנוסף, ראינו שתי הורדות ריבית בזמן קצר ואת פתיחת הבורסה למשקיעים זרים, שהובילה לעליות חדות במדינה; ואנחנו מאמינים שנראה את הבנק הסיני מבצע פעולות מעודדות נוספות כחלק ממלחמת המטבעות העולמית.

* הכותב הוא מנכ"ל תכלית תעודות סל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

רכיב המניות בתיק המומלץ של תכלית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.