2014 לא הייתה שנה קלה לבנק ישראל. היעד המרכזי של המדיניות המוניטרית - החזרת האינפלציה ליעד של 1%-3% לשנה - הוחטא בגדול כשהאינפלציה רשמה ירידה של 0.2%. היעד המרכזי השני של הבנק, הגנה על צמיחת המשק מפני ההשפעה המזיקה של שקל חזק מדי, הושג באופן חלקי, תוך שימוש חסר תקדים בכלי הריבית שצנחה לשפל של כל הזמנים.

והמחיר? הסיכונים הכרוכים במדיניות של ריבית אפסית - ובראשם התנפחות בועת הנדל"ן - לא צומצמו ואולי אף העצימו. בבנק ישראל מציינים כי בנקים מרכזיים אחרים הלכו רחוק עוד יותר מהם עם מדיניות מרחיבה והגיעו לטריטוריה הבלתי מוכרת של ריבית שלילית והקלה כמותית, אך כפי שיודעים היטב בבנק ישראל הכלים הלא-קונוונציונליים האלה אינם מתאימים כלל למצבו של המשק הישראלי.

ב-2014 צמח התוצר ב-2.8% והפריון או התוצר לנפש צמח ב-0.8% בלבד - נמוך מהקצב במרבית המדינות החברות ב-OECD. המתיחות הביטחונית שנלוותה למבצע "צוק איתן" גרעה כ-0.3 נקודת אחוז מהצמיחה, משום שהתיירות הנכנסת נפגעה והצריכה הפרטית השוטפת התכווצה בעת המבצע. כאשר מנכים מהצמיחה את הגורמים החד-פעמיים שהשפיעו עליה בשנתיים האחרונות - תחילת הפקתו של הגז הטבעי ב-2013 והמתיחות הביטחונית אשתקד - מתברר כי קצב הצמיחה הבסיסי של המשק התייצב בשנים האחרונות ברמה של 2.5%-3.0%. זהו שיעור מתון יחסית לשנים קודמות.

קצב הצמיחה נמוך בעיקר משום שהכלכלות הגדולות מתאוששות באטיות מן המשבר העולמי שפרץ ב-2008: הדבר מרסן את הביקוש הישיר ליצוא, ובמקביל גם שוחק את רווחיותו כי הוא תומך במגמת הייסוף הריאלי של השקל שהתפתחה בעקבות התמודדותה המוצלחת של ישראל עם המשבר. להאטת הביקוש בשנים אלה תרמה גם ירידה בהשקעות. ב-2014 בלטה במיוחד הירידה בהשקעות בתשתיות (חשמל, מים ותחבורה) ובשירותים הציבוריים. ההשקעה בבתי מגורים נותרה יציבה ברמה הגבוהה שאליה הגיעה לפני שנתיים.

בנק ישראל הגיב להתפתחויות בשלוש השנים האחרונות באמצעות הפחתות ריבית ורכישות מטבע חוץ, ותגובה זו מיתנה את הרפיון בביקוש ואת הכוחות לייסוף. השפעתה של הריבית הנמוכה בלטה השנה בתחום הצריכה הפרטית, היות שקצב גידולה האיץ רכישה של מוצרים בני-קיימא. תגובת הבנק גם הובילה לפיחות שחל במחצית השנייה של השנה ותרם לעלייה שניכרה ביצוא ברבעון האחרון.

שוק התעסוקה הגמיש של ישראל המשיך לספק בשורות ב-2014: האבטלה המבנית המשיכה לרדת. שיעור התעסוקה במשק עלה ללא לחצים לעליית שכר ומשום כך ללא תרומה לאינפלציה השלילית. החדשות הטובות פחות הן שהרכב הביקוש לעובדים במשק הוסיף לנוע לעבר גידול בפעילות עתירת עבודה כמו השירותים הציבוריים, במקום למקומות עתירי הון וידע כמו תעשיית ההיי-טק.

התמשכות ההאטה בצמיחה בחלק הארי של המשקים המפותחים היא הגורם המרכזי למתינותה של הצמיחה במשק בשנים האחרונות. הערוצים המרכזיים שדרכם האטה זו מחלחלת למשק הם ירידת הביקוש ליצוא וירידת הביקוש להשקעות במשק. לגבי האינפלציה השלילית, מציינים בבנק ישראל כי היא נגרמה כתוצאה מירידה חדה של מחירי הנפט, והמשך ירידה של מחירי שאר המוצרים הסחירים, והתמתנות בעליית מחירי המוצרים הלא-סחירים, שמקורה בהיצע מקומי.

הגירעון המבני "ניצל" כתוצאה מהקדמת הבחירות, ביטול יוזמת "מע"מ אפס" של שר האוצר לשעבר יאיר לפיד והגדלת הוצאות הממשלה שתוכננה בתקציב 2015. באשר לגירעון התקציבי שהטריד את מנוחתם של קברניטי המשק ב-2013, מציינים בבנק ישראל כי המדיניות הפיסקלית שכללה צמצום הוצאות והעלאת מסים הביאה לצמצומו של הגירעון ב-2014 ל-2.6 אחוזי תוצר (ממשלה רחבה), וגירעון הממשלה המרכזית הסתכם ב-2.8 אחוזי תוצר, בהתאם לתוכנית המקורית על פי התקציב. זאת, למרות גידול חד של הוצאות הביטחון.

תעסוקה

בנק ישראל: דחיית גיל הפרישה מסייעת לחזקים ופוגעת בחלשים

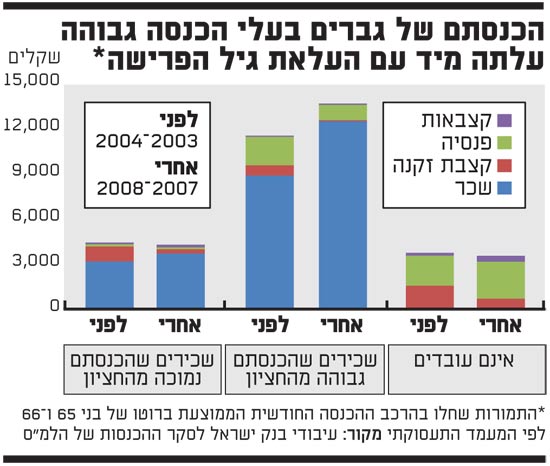

בבנק ישראל בדקו כיצד השפיעה העלאת גיל הפרישה - שנעשתה בקצב מהיר יחסית כשנפרשה על פני ארבע שנים. העלאה זו דחתה את גיל הזכאות לקצבת זקנה ולפנסיה תעסוקתית. שלא במפתיע, מתברר כי דחיית גיל הפרישה העלתה את סך ההכנסות בקרב שכירים בעלי שכר גבוה, ואולם בד בבד נרשמה פגיעה בהכנסות בקרב הקבוצות המתקשות להשתלב במעגל התעסוקה בגיל מבוגר. משום כך ממליצים בבנק כי להבא תונהג ההעלאה בהדרגה, וכך לאפשר למעסיקים ולעובדים להיערך לקראתה.

ראש חטיבת המחקר בבנק ישראל פרופ' נתן זוסמן אמר היום (ג') בעניין זה: "העלאת גיל הפרישה בטווח המיידי גרמה לעלייה נאה לשכירים שהכנסתם מעל לחציון ועשתה מעט מאוד לשכירים שהכנסתם בחציון". נזכיר כי נגידת בנק ישראל, קרנית פלוג, תומכת בהעלאה נוספת של גיל הפרישה לנשים, לאחר שב-2004 הוחלט על העלאת גיל הפרישה לגברים מ-65 ל-67 ולנשים מ-60 ל-62.

בעניין אחר, בבנק המרכזי טוענים כי העלאת מענקי העבודה (מס הכנסה שלילי) היא דרך טובה יותר לצמצום ממדי העוני והאי-שוויון מאשר העלאת שכר המינימום (בהנחה כמובן שמדובר בתוספת זהה בגודלה). כידוע, ההסתדרות מסתייגת מהגדלת מענקי העבודה. הנימוק שלהם הוא שמענקי העבודה משולמים רק בסוף השנה ומחייבים הגשת בקשה וטפסים למס הכנסה. השכירים אינם יכולים לדעת כמה יקבלו בסופו של דבר, ורבים מעדיפים שלא לפנות לרשות המסים ולבקש לקבל את מענקי העבודה, בין אם בשל הטרחה או מחששות שיש להם מפני שלטונות המס.

העלאת שכר המינימום לעומת זאת היא תוספת קבועה, ברורה וודאית המשולמת אוטומטית לשכר החודשי. מבקרי ההסתדרות טוענים שהעלאת שכר המינימום מאפשרת להסתדרות לגזור קופון פוליטי שמן יותר מהגדלת מענקי העבודה.

ואולם הכלכלנים, בראשם אנשי בנק ישראל, מצדדים דווקא בהגדלת המענקים. הנימוק המרכזי שלהם הוא שחלק גדול ממשתכרי שכר המינימום נמצאים במשקי בית שהכנסתם קרובה להכנסה החציונית במשק. כיצד זה קורה? הסיבה לכך היא שלרבים ממקבלי שכר המינימום יש בן-זוג שמשתכר שכר גבוה יחסית ומשום כך מצבם הכלכלי אינו רע. התמונה אצל מקבלי מענק העבודה אחרת: רובם שייכים לעשירונים התחתונים ורק חלק קטן - למשקי בית שהכנסתם נעה סביב החציון.

באשר להעסקתם של פלסטינים תושבי יהודה ושומרון בישראל מגלה הדוח כי בארבע השנים האחרונות גדל פי שניים מספר הפלסטינים המועסקים בכלכלה הישראלית, ובשנת 2014 הגיע לכ-92 אלף. גידול זה כלל הן עובדים בהיתר הן עובדים בלא היתר.

הכנסתם של גברים בעלי הכנסה גבוהה

בריאות

בנק ישראל תומך ברפורמת גרמן: לרסן את הרפואה הפרטית

על רקע ההצהרות החוזרות של יעקב ליצמן ולפיהן בכוונתו לדחות את מרבית ההמלצות של ועדת גרמן עם חזרתו הצפויה למשרד הבריאות, פרק הבריאות בדוח שמפרסם היום (ג') בנק ישראל נראה כמו מסר לדרג הפוליטי: רפורמת גרמן חשובה למערכת, בעיקר העיקרון הבסיסי שלה ולפיו חיזוק הרפואה הציבורית חייב להתבצע במקביל לריסון הרפואה הפרטית.

בבנק ישראל מזכירים כי שיעור המימון הפרטי בהוצאה הלאומית לבריאות עומד על כ-40%, מהגבוהים במדינות המפותחות, וחלקם של הספקים הפרטיים בביצוע ההוצאה הלאומית נסק משיעור של 23% בשנת 1995 לכדי 31% בשנת 2013.

"היקף רחב של מימון ואספקה פרטיים עלול לפגוע ביעילותה של מערכת הבריאות בישראל, במיוחד מבחינת עלות-תועלת", כותבים בבנק. "ראשית, כיוון שיש היקף גבוה של הוצאות לא-רפואיות בביטוחים הפרטיים, במיוחד בביטוחי הפרט בחברות הביטוח; שנית, כיוון שמחירו הכולל של ניתוח שנערך במסגרת הביטוחים הפרטיים גבוה ממחירו במערכת הציבורית והניתוחים אחראים לחלק הארי בהוצאותיהם של ביטוחים אלה; שלישית, כיוון שהמערכת הפרטית כוללת אפשרות לבחור מנתח, והדבר מוביל לכך שאין מקצים מומחים (במערכת הציבורית. ש"נ) לניתוחים בהתאם למורכבותם ואין מנצלים היטב את ניסיונם והכשרתם; לבסוף, כיוון שהשכר הגבוה במערכת הפרטית מושך אליה רופאים ואחיות מהמערכת הציבורית ומשפיע על השכר בכלל המערכת".

בבנק מצדיקים את ההמלצה של ועדת גרמן להטיל מיסוי מיוחד על הכנסות בתי החולים הפרטיים מתקרה מסוימת, ומסבירים כי מיסוי כזה עשוי לרסן את השכר במערכת, לשמר יותר רופאים במערכת הציבורית, לצמצם את מה שמכונה "גריפת שמנת" (ביצוע ניתוחים משתלמים בלבד באנשים בריאים יחסית) ולצמצם במקביל את הפעולות הרפואיות העודפות שנעשות לכאורה בשל התמריץ הכלכלי.

יצוין כי מי שכתב את הסקירה של בנק ישראל, ערן פוליצר, ישב בעצמו בוועדת גרמן כמשקיף אך היה פעיל למדי, ולא מן הנמנע כי התמיכה המופגנת בהמלצותיה נובעות בין היתר מהמעורבות הישירה הזו של הכותב.

דיור

יש להתפכח מהאשליה שניתן לייצר במהירות היצע של דירות

לאחר עוד שנה של עליות במחירי הדירות (4.5%), התנאי הכי חשוב והכי אפקטיבי להורדת המחירים הוא בסך הכול אמינות הציבור בנוגע לצעדים לטווח ארוך שנוקטים השרים והרגולטורים שלנו בשוק הדיור. וכפי שהם כותבים בדוח השנתי: "כאשר צעדי הממשלה אמינים בעיני הציבור הם משפיעים על ציפיותיו, ולפיכך הם יכולים למתן את הביקוש ואת המחירים בהווה, אף אם ההיצע יגדל רק בעוד כמה שנים".

אבל גם בבנק ישראל מודעים לכך שאמינות הפוליטיקאים שלנו הדרדרה בשנה האחרונה לעוד שפל חדש - גם בגלל אימוץ תוכנית לא אפקטיבית לצינון השוק כמו "מע"מ אפס" (הדוח כותש את התוכנית ומקדיש לא מעט מילים לתוכנית שגוועה מזמן, אולי במטרה לקבור אותה סופית), וגם בגלל שהתוכנית, שעברה את קבינט הדיור ואת אישור הממשלה, בסופו של דבר כלל לא יושמה ולא עברה את משוכת הכנסת.

כלכלני בנק ישראל מבקשים מהציבור ומהשרים להתפכח מהאשליה שניתן לייצר במהירות היצע של דירות. עובדה היא שבשלוש השנים האחרונות - בזמן שכולם דיברו על נחישות קבינט הדיור, עבודת ועדות התכנון המיוחדות ותמרוץ הפקידים - "היקף הקרקעות שרשות מקרקעי ישראל מכרה וכן מספר ההיתרים והתחלות הבנייה שמרו על יציבות". מכירת הקרקעות על ידי רשות מקרקעי ישראל גדלה אמנם מעט בשנים האחרונות, אבל העלייה הזו התרחשה בעיקר באזור חיפה, ואילו באזור המרכז היא דווקא התכווצה; הווד"לים, אותן ועדות לאומיות מיוחדות, אישרו 28,300 דירות ב-3 שנים, מתוך 204 אלף דירות שאושרו בוועדות. רק 3,700 דירות מתוכן הן במחוזות מרכז, תל אביב וירושלים, איפה שבאמת יש ביקושים לדיור.

הסיבות רבות ומגוונות, אבל בנק ישראל מדגיש שהיצע דירות קשיח, ודאי לטווח הקצר והבינוני, הוא אפילו לא מאפיין ישראלי. "כדאי להעיר", כותבים בדוח, "כי קשיחות ההיצע אינה אופיינית רק לישראל. הספרות הכלכלית מעידה כי תופעה זו מוכרת אפילו במדינות רחבות ידיים ודלילות אוכלוסין... קשיחות ההיצע קיימת בכל מדינות ה-OECD, לרבות ארה"ב, אוסטרליה וניו זילנד".

לכן, במקום להמשיך למכור לנו פתרונות אינסטנט קצרי טווח והשפעה, הממשלה נדרשת להתמקד ולשכנע את הציבור הרחב שהשינוי יבוא הודות לתוכניות הגדולות והיקרות שהיא מפעילה - הסכמי הגג מול הרשויות המקומיות, "נתיב לדירה" שסולל את הדרך להסרת חסמים, הקמת רשות ממשלתית להתחדשות עירונית, הקמת ועדת-על ארצית לאישור מתחמים מועדפים (ותמ"ל), קידום חוק תכנון ובנייה שמאציל סמכויות על ועדת מקומיות, סבסוד קרקעות לבנייה להשכרה ועוד. ואלי במקום לחכות לממשלה, צריך לקפוץ בפרק הדיור (7) לפרק הראשון של הדוח השנתי. שם מזכירים לנו כלכלני בנק ישראל ש"היפוך של מגמת הריבית עלול להשפיע מאוד על מחירי הנכסים, עם כל הסיכונים הכרוכים בכך".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.