כמעט בלי לשים לב צמחה בעולם ההשקעות בעשור האחרון תעשייה שהתחילה לאט, הגבירה את הקצב, והיום היא מנהלת כ-11 מיליארד שקל ואף יודעת לייצר עימותים פומביים בין הרגולטורים השונים; אלו הן פוליסות ההשקעה/חיסכון.

הפוליסות הללו הן תיקי השקעות לכל דבר, בעלות מאפיינים דומים לפוליסות הביטוח ולקרנות הנאמנות (ניהול השקעות בחשבון נאמנות אחד למספר רב של לקוחות, יתרונות מיסוי, פיזור נכסים, וכן ריכוז עלויות כולל לשורת דמי הניהול).

הפוליסות אינן נושאות רכיב ביטוחי (למרות שהן יכולות), ומשמשות בעיקר לקוחות בעלי הון נמוך, שאינו מספיק לניהול תיק השקעות אישי (לכן הם מצטרפים ללקוחות נוספים, ויוצרים תיק השקעות גדול משותף); או כתחליף לתוכניות החיסכון שמציעים הבנקים, וזאת בשל יכולתן לקבל הוראות קבע חודשיות תוך נזילות מלאה.

להבדיל מתעשיית קרנות הנאמנות, המפוקחת על ידי הרשות לני"ע, הפוליסות המנוהלות מפוקחות על ידי משרד האוצר, ומכאן מגיעים הגורמים שנותנים את משב הרוח הגבית לצמיחה - סוכני הביטוח. מכאן גם מגיעים העימותים האחרונים בין הרגולטורים: מעבר למגבלות הפיקוח על מכשיר השקעה לטווח קצר - האם נכון שהפוליסות ישווקו על ידי אנשי מכירות ולא על ידי אנשי מקצוע, קרי יועצי/משווקי השקעות.

בתחילת 2006 אושרה בוועדת הכספים בכנסת הצעת חוק, שיזמה הרשות לני"ע (אותה רשות שכיום מתנגדת לשיווק פוליסות חיסכון על ידי סוכני הביטוח, אם כי מדובר בפרסונות שונות), אשר מאפשרת לסוכני הביטוח לקבל תגמול עבור שיווק קרנות נאמנות, וזאת בתנאי שיעמדו בדרישות הרשות לעניין שווק השקעות. במארס אותה השנה הממשלה התחלפה, הכנסת פוזרה והחוק לא הגיע לקריאה שנייה ושלישית. ואולי טוב שכך.

ברור אמנם, שמנגנון התגמול היה אחר מהנהוג בתעשיית הפנסיה, ואין סיכוי שהרשות הייתה מאשרת לבתי השקעות להציע לסוכנים סוף שבוע בחלל למי שיגייס עשרה מיליון שקל לקרן "X שקלית 1-2 שנים", אך אני מתקשה לדמיין את אותם סוכני ביטוח מתעמקים בשוק, ומגלים שהקרן גובה 0.82% דמי ניהול, כשהתשואה הפנימית שלה סביב 0.15% (דוגמה אמיתית).

זו למעשה אחת מנקודות המחלוקת המרכזיות בין שני הרגולטורים הדומיננטיים. הפער ביניהם נובע מתפיסת הרשות לני"ע את פוליסות החיסכון כמוצר השקעה, הדורש אובייקטיביות ומקצועיות בדומה לקרנות הנאמנות, ואילו האוצר רואה בהן תוכנית חיסכון לכל דבר בדומה לקרנות השתלמות או פוליסות פרט, המשווקות על ידי סוכני הביטוח.

היתרון בפשטות

מאחר שההבדל בין פוליסת חיסכון וקרן נאמנות אינו גדול, הסתקרנתי לבחון האם גם אופי הניהול והביצועים דומים בתוך בתי השקעות, המייצרים את שני המכשירים. אם יש משהו מובהק, שבלט בתשואות 2014, זה שככל שהמסלול מנייתי יותר - התשואה של פוליסות החיסכון הייתה עדיפה על קרנות הנאמנות המנייתיות; ולהיפך, ככול שהאפיק הוא אג"חי.

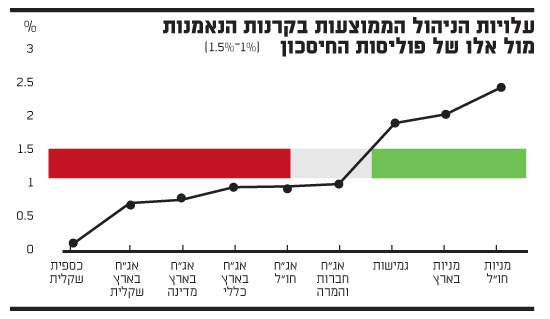

מאחר שתשואות הפוליסות הן תשואות ברוטו, ואילו אלו של קרנות הנאמנות נטו, ניכיתי דמי ניהול ממוצעים של 1.2% מתשואת פוליסות החיסכון, בכדי לקבל בסיס השוואה לתשואת הלקוח. כאן גם טמון החיסרון הגדול ביותר של הפוליסה. דמי הניהול הממוצעים למעשה אף גבוהים יותר ומתקרבים ל-1.5%, ובשיחות עם בתי השקעות נאמר לי שניתן לרדת רק עד 1% (בכל זאת צריך לשלם לסוכנים 40%-50% מדמי הניהול).

הגרף המצורף מתאר את גמישות העלויות בקרנות הנאמנות בין מסלולי ההשקעה, לעומת פוליסות החיסכון שהן קשיחות בין כל המסלולים.

החיפוש אחר קרן נאמנות מתאימה להשוואה מול פוליסת החיסכון המקבילה, הציב בפניי עובדה חשובה, התורמת לתפיסת המוצר. אם היצע קרנות הנאמנות בתוך החברות המנהלות הוא גדול מאוד, אזי בתוך התעשייה הוא חוצה-גלקסיות, ומי שאינו מעורה בתחום יכול ללכת לאיבוד בשניות, ללא ידע והבנה על המורכבות של כל קרן והתאמתה למצב השוק.

בפוליסות החיסכון, לעומת זאת, מספר המסלולים מצומצם ביותר, ואף נמוך מחלק מחברות הגמל. לתפיסתי, הבדל זה הוא המהותי ביותר, ולמעשה ממחיש את פשטות המוצר ואת היכולת לשווק אותו, גם לא על ידי אנשי מקצוע.

בסופו של יום, פוליסת החיסכון היא אולי מוצר נחות מתיק השקעות מנוהל, ואף מחלק נכבד של קרנות הנאמנות, אך מדובר במוצר תחליפי, אשר הפשטות שלו מהווה יתרון - הן כתחליף תיק השקעות והן כתוכנית חיסכון - היות שבחירה בין שלושה ארבעה מסלולים לא מחייבת עומק בהבנת השקעות.

הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

עלויות הניהול הממוצעות בקרנות הנאמנות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.