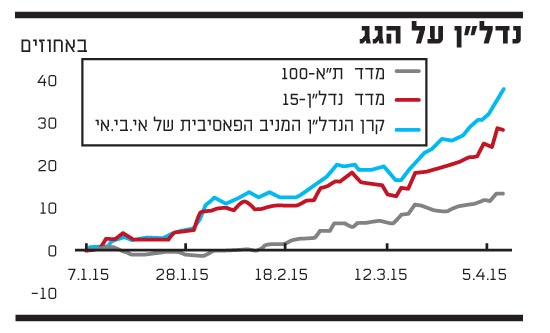

הבוקר, רגע לפני פתיחת המסחר בבורסה, הצביעו המסכים על נתון מרשים: מדד ת"א-100 עלה ב-13% מתחילת 2015. מבט על גרף המדד מגלה שהעלייה כולה נרשמה בחודשיים האחרונים, מה שמעצים עוד יותר את חוזקו של הראלי.

אלא שבעוד שמדד מניות הביטוח רושם תשואה דומה לתשואת השוק כולו, ומדד הבנקים מציג עלייה של 8% בלבד מתחילת 2015, הרי שסקטור אחד מהווה בינתיים מנוע מרכזי לעליות בבורסה ובולט בגאון מעל השוק - סקטור הנדל"ן. מדד נדל"ן-15 השיג מתחילת השנה ועד הבוקר תשואה של 27%, כאשר גם קרנות הנאמנות המשקיעות בסקטור זה הן הכוכבות הגדולות של תיקי ההשקעות עד כה, אם מנטרלים את תוצאותיהן של הקרנות הממונפות (קרנות בסיכון גבוה שמעצימות את החשיפה לנכסיהן באמצעות שימוש בנגזרים).

מנתוני אתר פאנדר העוקב אחר קרנות נאמנות ותעודות סל, טרם פתיחת המסחר הבוקר, עולה כי שלוש הקרנות הוותיקות בסקטור - מגדל נדל"ן, אנליסט נדל"ן ואלטשולר נדל"ן, רשמו מתחילת השנה תשואות נמוכות של בין 24% ל-26%. מדובר בשלוש קרנות השקעה אקטיביות שמושכות דמי ניהול שבין 1.24% אצל אלטשולר שחם ועד ל-2.5% במגדל.

אלא שדווקא קרן חדשה, אי.בי.אי סל נדל"ן מניב ישראל, שהושקה רק בדצמבר האחרון וכבר מנהלת סכום מכובד של 155 מיליון שקל, היא שהפגינה מתחילת השנה את הביצועים הטובים מכולן - תשואה של 35%. ההבדל המהותי לעומת המתחרות בתקופה האמורה, נעוץ כמובן בנכסים בהן משקיעה הקרן של אי.בי.אי.

בעוד שהקרנות בניהול אקטיבי של מגדל, אנליסט ואלטשולר שחם מחזיקות במניות מתחום הנדל"ן המסחרי בארץ ובחו"ל, הדירות להשכרה, הבנייה למגורים ואף קבלני הבנייה והתשתיות, הרי שבאי.בי.אי בחרו להשיק קרן פאסיבית שעוקבת אחר מדד הנדל"ן המסחרי בישראל, Solactive - B-BRE, שפיתחו רו"ח נירית ברגמן וד"ר דניאל באראז. המדד כולל 15 מניות, בדיוק כמו נדל"ן-15 של הבורסה, אולם מרביתו מרוכז לפי שעה בשבע מניות בלבד.

החברות נהנות מהפחתת הריבית

מבט על החזקות הקרן, שגובה דמי ניהול של 0.8%, כפי שמפורט באתר פאנדר, מגלה כי נכון לסוף ינואר הוחזקו 66% מנכסי הקרן בארבע מניות בלבד: , ריט 1, מליסרון ונצבא, כאשר 24% נוספים הוחזקו בעוד שלוש מניות: איירפורט סיטי, אמות וגב ים. מתחילת השנה תרמה מליסרון לקרן זינוק של 50%, בעוד נצבא, עזריאלי וגב ים עלו ביותר מ-35% כל אחת. ריט 1 ואיירפורט סיטי תרמו עלייה של כ-30% כל אחת, בעוד שאמות הסתפקה בעלייה של 20% "בלבד". גזית גלוב, שעיקר פעילותה בחו"ל ושמהווה חלק מהותי ממדד נדל"ן-15, עלתה מתחילת השנה בכ-7% בלבד ותרמה לפער בין מדד הסקטור כולו למדד המסחרי בישראל.

יש לציין כי החשיפה הגבוהה לכמות מצומצמת של מניות, כפי שעולה מהחזקות הקרן של אי.בי.אי, מגדילה את הסיכון בהשקעה בקרן כזו, אולם גם מגבירה את הסיכוי כאשר סקטור הנדל"ן חווה ימים של עדנה, ובדגש על חברות הנדל"ן המניב שעיקר פעילותן בישראל.

ולמעשה, זה מה שקורה בחודשים האחרונים. הסיבה העיקרית לראלי בחברות המגזר היא הפחתות הריבית של בנק ישראל, שאפשרו לחברות הנדל"ן המניב למחזר חובות ישנים בחדשים נושאי ריבית נמוכה בהרבה, ולהבטיח לעצמן עלויות מימון נמוכות ביותר בשנים הקרובות. כך, שגם אם הכנסות החברות הפעילות בתחום יישחקו בשנים הקרובות, עקב הבנייה המאסיבית של מגדלי משרדים ומרכזי קניות, הרי שהירידה הצפויה בעלויות המימון תשאיר בידן את האפשרות להמשיך ולהגדיל את רווחיהן גם במצב זה.

גייסו חוב בריביות נמוכות

מבט על הנתונים היבשים מגלה כי ברבעון הראשון של 2015 לבדו גייסו חברות הנדל"ן אג"ח ב-5 מיליארד שקל בשוק ההון, לאחר שב-2014 כולה גייסו חברות הסקטור 15 מיליארד שקל בהנפקות אג"ח. יש לציין כי בין ינואר 2014 למארס 2015 ירדה ריבית בנק ישראל מ-1% ל-0.1%, והתשואות לפדיון של איגרות החוב הקונצרניות של החברות הבכירות בתחום ירדו בהתאם.

כך למשל, השלימה בשבוע שעבר חברת הקניונים מליסרון גיוס ענק של 930 מיליון באג"ח, שהארוכות שבהן הונפקו במח"מ של יותר מ-8 שנים ובריבית צמודת מדד של 1.76%-2.3% בלבד (תלוי באופי הבטוחות בכל סדרה). רק כדי לסבר את האוזן, ב-2005 גייסה מליסרון אג"ח ארוכה בריבית צמודת מדד של 4.85%, ואילו שלוש שנים לאחר מכן נדרשה החברה לשלם ריבית של 4.7% עבור החוב שהנפיקה. כך, שמדובר בירידה של יותר ממחצית בתשלומי הריבית ביחס לעבר.

גם קבוצת עזריאלי, חברת הנדל"ן המניב הגדולה בישראל שפועלת בתחום הקניונים והשכרת משרדים, ניצלה השנה את התשואות הנמוכות בשוק וגייסה 623 מיליון שקל בהנפקת אג"ח במח"מ בינוני של 5.4 שנים, ובריבית צמודת מדד של 0.65% בלבד. לשם השוואה, לפני עשר שנים בדיוק, כשעזריאלי עוד הייתה חברה פרטית, היא הנפיקה (באמצעות חברה בת, קנית השלום) אג"ח צמודות מדד למשקיעים מוסדיים בריבית של 4.95%. אג"ח אלו ייפרעו סופית עד תום השנה הנוכחית.

הפחתת הריבית במשק תורמת לחברות הנדל"ן המניב באופן נוסף, כשהיא מורידה את שיעורי ההיוון של תזרים המזומנים העתידי, ובכך מעלה את שווי הנכסים המניבים שברשותן. חשוב גם להדגיש כי בישראל מצמידות החברות המשכירות את תשלומי השכירות שהן גובות למדד המחירים לצרכן, ולכן עליית המדד מגדילה את הוצאות המימון, אולם במקביל גם את הכנסות החברה. לכן, בניהול נכון, אמורה הפגיעה בשורה התחתונה להיות מינורית.

נדלן על הגג

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.