דוחות החברות הכספיים לשנת 2014 מגלים כי חברות החיתום המקומיות הציגו גם בשנה החולפת רווחים גבוהים מפעילותן, בזכות השגשוג בשוק האג"ח הקונצרניות והפחתת הריבית של בנק ישראל, שהובילה חברות רבות לבצע מיחזורי חובות בתנאי מימון נוחים ביותר. עם זאת, צמיחה חדה בהכנסות וברווחים הציגו רק חברות החיתום שהיו מעורבות בגיוסי החוב של חברות הנדל"ן הזרות, בעוד שהשאר הציגו נתונים דומים לאלו שפורסמו ב-2013.

שנת 2014 היוותה שנת שיא בגיוסים (בעיקר חוב) בבורסה בת"א. מנתונים שאספה חברת לידר הנפקות עולה, כי אשתקד גויס חוב בהיקף כולל של 42.5 מיליארד שקל, בהשוואה ל-35.5 מיליארד שקל ב-2013. היקף החוב הקונצרני נטו שגויס במהלך 2014 הסתכם לכ-30 מיליארד שקל, בדומה ל-2013. הבנקים (בעיקר הפועלים ומזרחי טפחות) בלטו אשתקד עם גיוס של 9.8 מיליארד שקל, בשעה שחברות מתחום הנדל"ן גייסו במצטבר כ-15 מיליארד שקל, יותר מכל ענף אחר.

שנה חזקה יחסית, גם אם רחוקה משנות הזוהר של השוק הראשוני, נרשמה גם בגזרת גיוסי ההון. במהלך 2014 הושלמו 5 הנפקות ראשוניות לציבור (IPO) שבמסגרתן גויס הון בהיקף של 1.4 מיליארד שקל. המצטרפות החדשות לבורסה היו סקייליין, מגדלי הים התיכון, קבוצת אשטרום, אינרום תעשיות בנייה ושפיר הנדסה.

בשוק החיתום המקומי פועלים כיום כ-15 שחקנים, מתוכם ארבעה המוגדרים כגדולים בענף: פועלים אי.בי.אי, לאומי פרטנרס חתמים, לידר הנפקות וכלל פיננסים חיתום. פועלים אי.בי.אי מציינת בדוחותיה, כי שוק ההנפקות בישראל קטן יחסית, ולכן מדובר בשוק תחרותי מאוד.

הגדולות: פועלים אי.בי.אי בראש

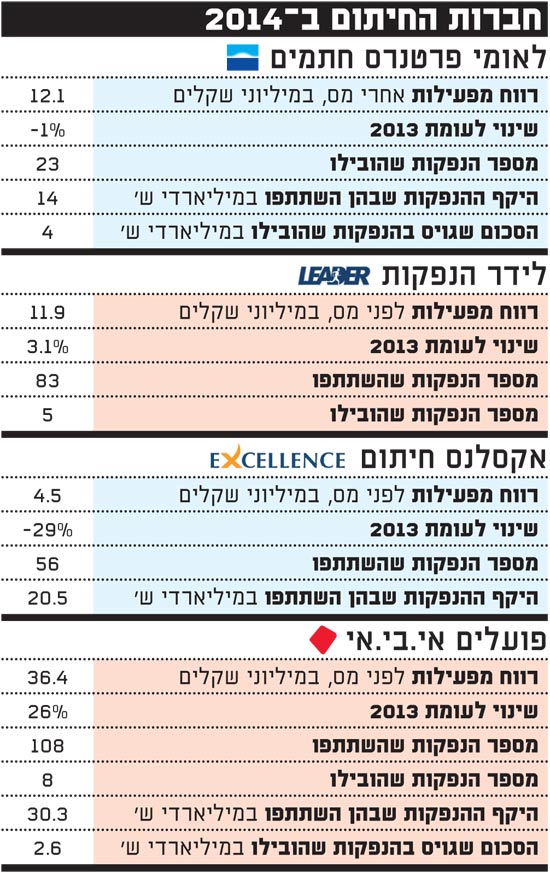

מדוחות בנק לאומי עולה כי החברה הנכדה, לאומי פרטנרס חיתום, הציגה ב-2014 רווח מפעילות אחרי מס של 12.1 מיליון שקל, המשקף ירידה של 1% בהשוואה ל-2013. החברה השתתפה אשתקד בהנפקות שבהן גויסו במצטבר 14 מיליארד שקל, והיא עצמה הובילה 23 הנפקות, שבהן גויסו 4 מיליארד שקל.

לידר הנפקות, המהווה את אחת משלוש הזרועות המרכזיות של חברת לידר שוקי הון, מציינת כי השתתפה אשתקד ב-83 הנפקות, והובילה חמש מתוכן. הכנסות זרוע ההנפקות צמחו ב-2014 ב-4% לעומת השנה הקודמת, ל-28.2 מיליון שקל, ואילו הרווח מפעילות זו (לפני מס) גדל ב-3% ל-11.9 מיליון שקל.

הסיפור של 2014, ובינתיים גם של הרבעון הראשון של 2015, הוא כאמור הנפקות החוב של חברות הנדל"ן הזרות, שנתפסות כמסוכנות יחסית לחברות ישראליות מקבילות. הסיכון הגבוה יותר מחייב את אותן חברות לשלם למשקיעים ריביות גבוהות במיוחד כדי להשלים את הנפקותיהן בת"א, ונוסף על כך, לשלם ביד רחבה לחתמים וליועצים שהשקיעו את מיטב מרצם כדי לשכנע את המשקיעים שהריביות הגבוהות מפצות על הסיכון הגלום באג"ח אלו.

את ההובלה בתחום זה לקחה חברת החיתום פועלים אי.בי.אי, שהובילה אשתקד שישה גיוסי חוב בהיקף כולל של 1.64 מיליארד שקל עבור חמש חברות נדל"ן זרות: דה זר.אס.אי, ברוקלנד אפריל, ספנסר אקוויטי, לייטסטון אנטרפרייזס ואול-יר הולדינגס. מדובר בחברות שהוקמו בידי יזמים יהודים-אמריקאים העוסקים בנדל"ן בארה"ב (בעיקר בניו יורק), ושביקשו לגייס חוב תאגידי בריבית חד-ספרתית, וללא ביטחונות בבורסה בת"א. האלטרנטיבה בארה"ב היא נטילה של הלוואות מזנין בריביות גבוהות יותר של כ-12%.

בסך הכול הציגה פועלים אי.בי.אי צמיחה של 53% בהכנסותיה ב-2014 ל-55.5 מיליון שקל, ועלייה של 35% ברווח התפעולי מפעולות רגילות ל-33.7 מיליון שקל. זאת, לאחר שהייתה מעורבת ב-108 הנפקות בהיקף כולל של 30.3 מיליארד שקל, שמתוכן הובילה שמונה הנפקות אשר בהן גויס סכום חריג יחסית של 2.6 מיליארד שקל.

ברבעון הראשון של 2015 הובילה פועלים אי.בי.אי גיוס של 225 מיליון שקל לחברת נדל"ן זרה נוספת, ג'י.אף.איי ריל אסטייט, והנפקה זו צפויה להשפיע לחיוב על דוחות החברה. כלל פיננסים חיתום,שגם היא נמנית עם ארבע החברות המובילות בענף, היא חברה פרטית, ולכן אינה מפרסמת את דוחותיה הכספיים. עם זאת, ברבעון הראשון של 2015 הצטרפה גם היא לחגיגת ההנפקות הזרות, כאשר הובילה גיוס חוב של 847 מיליון שקל לחברת רילייטד. לפי פרסומים בתקשורת, על הנפקה זו לבדה היא רשמה הכנסה של כ-16 מיליון שקל.

הבינוניות: הבכורה לאיפקס הנפקות

קבוצת החברות הבינוניות בשוק החיתום כוללת את אקסלנס חיתום, דיסקונט חיתום והנפקות, רוסאריו, איפקס הנפקות ומנורה מבטחים חיתום. רק הראשונה ברשימה מפרסמת את תוצאותיה הכספיות, והיא רשמה ב-2014 ירידה של 40% בהכנסות ל-10 מיליון שקל, בהשוואה ל-2013.

אקסלנס חיתום מציינת כי שימשה כחתם מוביל בשלוש הנפקות מתוך 56 הנפקות שבהן השתתפה, ושבהן גויס סכום מצטבר של 20.5 מיליארד שקל. שיעור הרווחיות התפעולית נותר ללא שינוי על 50%, אולם הירידה בהכנסות הפחיתה את הרווח לפני מס ב-29% ל-4.5 מיליון שקל.

בנק דיסקונט אינו חושף בדוחותיו את תוצאות החברה הנכדה, דיסקונט חיתום והנפקות, אולם מציין כי היא השתתפה אשתקד ב-55 הנפקות, שבהן גויס סכום כולל של 22 מיליארד שקל (וכן בשמונה עסקאות תיווך). ב-2013 השתתפה חברת החיתום של דיסקונט ב-83 הנפקות, שבהן גויסו 24.4 מיליארד שקל, וכן בשתי עסקאות תיווך.

אלא שאת הבכורה בקרב קבוצת הבינוניות לקחה אשתקד כנראה איפקס הנפקות, שהובילה את גיוס החוב הבודד הגדול ביותר עד כה בתל אביב עבור חברת נדל"ן זרה - 1.05 מיליארד שקל לאקסטל, ושזכתה בשל כך לעמלה של כ-15 מיליון שקל. ברבעון הראשון של 2015 הוביל אותו חתם גיוס שני של 600 מיליון שקל לאקסטל, שיבוא לידי ביטוי בהכנסה של כ-8 מיליון שקל בתוצאות השנה הנוכחית.

כמו ב-2013, גם ב-2014 נרשמה מגמה של עליות שערים במדדי המניות בבורסה ובהנפקות האג"ח הקונצרניות. בקרב חברות החיתום מאמינים, כי כל עוד סביבת הריבית בארץ ובעולם תישאר נמוכה, תימשך המגמה החיובית גם בשוק ההנפקות, ותתרום לרווחי החתמים בהתאם. עם זאת, לנוכח המרווחים הנמוכים שבהם נסחרות איגרות החוב הקונצרניות, עשויה המגמה החיובית להתמתן, ולהקשות לפחות על ההנפקות המסוכנות יותר.

בינתיים, נתונים שרוכזו על-ידי לידר הנפקות מעלים כי הרבעון הראשון של 2015 היה רבעון שיא, עם גיוסי חוב והון בהיקף כולל של 17.3 מיליארד שקל. היקף החוב הקונצרני נטו שגויס, בנטרול בנקים וחברות ממשלתיות, הסתכם ברבעון הראשון ב-8.1 מיליארד שקל, וסקטור הבנקים לבדו גייס עוד 8.2 מיליארד שקל.

חברות מתחום הנדל"ן גייסו במהלך הרבעון הראשון כ-5 מיליארד שקל, ואילו סקטור הליסינג בלט עם גיוס חוב של יותר מ-1 מיליארד שקל. בגזרת האקוויטי, גויסו במהלך הרבעון הראשון 1.2 מיליארד שקל, באמצעות הנפקות זכויות והנפקות פרטיות למשקיעים מוסדיים.

חברות החיתום ב 2014

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.