כמעט כל הדירות המושכרות הן בבעלות פרטיים, מי שקרויים "משקיעים" והוכרזו כ"אויבי הציבור", למרות שחלק ניכר מהם חסרי פנסיה שהשקיעו בדירה לעת זקנה. עד כה, כל היוזמות לקיים שוק מוסדי של דיור להשכרה לטווח ארוך לא צלחו, ביניהן: חוק עידוד השקעות הון לדיור להשכרה; מכרזי דיור להשכרה של רשות מקרקעי ישראל; והמכרזים המסובכים שפורסמו לאחרונה במסגרת "דירה להשכיר" ביוזמת שר האוצר לשעבר, יאיר לפיד. כולן טיפות בים.

סיפור שוק הדיור המוסדי הוא רק בחיתוליו, ובינתיים - הוא נכשל לחלוטין. הישועה תבוא אולי מהיוזמה המבורכת של מנהל רשות המסים משה אשר להקמת קרנות השקעה בנדל"ן (ריטים) לדיור להשכרה לטווח ארוך.

יש כיום בישראל בין 500 ל-600 אלף דירות מושכרות. הבעיה העיקרית בשוק השכירות היא שאין שום מידע מוסמך על מחירי שכר הדירה. יש פה ושם סקרים של משרד הבינוי, אבל כולם בעצם חיים מדיווחים מוטים של מתווכים ומלוחות הביקוש באינטרנט. זה לא רציני. מדי כמה שנים, במסגרת סקרי הוצאות המשפחה, עורכת הלמ"ס סקרים מדגמיים קטנים ביישובים עירוניים. המידע שהיא מבקשת הוא רק של כתובת הנכס ומספר החדרים, ועם כל הכבוד לסקרים הללו - בשוק הדיור, שבו השונות כל כך גדולה, מדובר בפרמטרים מינימליים.

היעדר המידע, כפי שהתריע עליו מבקר המדינה בדוח על משבר הדיור שפורסם במארס האחרון, הוא כשל שוק שטעון תיקון, ולו גם ברמה האלמנטרית של מידע אמין למחפשי הדירות להשכרה. אחד הצעדים שנחשב לאפקטיבי בטיפול במשבר הדיור הוא מיסוי הכנסה משכר דירה. רשות המסים תומכת בהשתת מס כזה על משכירי דירות, אם כי עדיין לא הצהירה מהי עמדתה לגבי גובה המס.

במקביל, אגף התקציבים באוצר, במסגרת חבילת היוזמות שהוא מכין לאישורו של שר האוצר הבא, שיהיה כנראה משה כחלון, נוקב במס של 25% - כמו מיסוי על דיבידנד. מנגד, בצוות המקצועי של כחלון סבורים כי הביקוש לשכירות קשיח ואף גדל בשנים האחרונות, ולכן מהלך כזה של מיסוי לא יוריד את שכ"ד, בוודאי כל עוד שאין אופציה לרכישת דירות, ועל כן יש להתמקד בהגדלת ההיצע ולשקול מיסוי כאשר יהיה גידול משמעותי בשוק השכירות המוסדי.

יש בשוק שלושה סוגי משכירי דירות:

א. משכירים בפטור מוחלט על בסיס הפטור מתחילת שנות ה-90' (העלייה מרוסיה), שמשכירים דירה/דירות בסכום הנמוך מ-5,080 שקל לחודש (הסכום מתעדכן בכל שנה), ועל כן הם פטורים ממס ומדיווח.

ב. משכירים לפי סעיף 122 לפקודת מס הכנסה שהכנסתם עוברת את הרף של 5,080 שקל. אותם משכירים מגישים דוח שנתי מקוצר ומשלמים 10% מההכנסה מהשקל הראשון, ללא זכות לניכויים. בטופס המוגש בסוף השנה צריך לדווח רק על כתובת הדירה המושכרת, ללא פרטים נוספים.

ג. משכירים המוסרים דוח שנתי מלא שבו הם מדווחים גם על הכנסות משכ"ד והם זכאים לזיכויים ולניכויים שונים של הוצאות. גם בדוח מסוג זה אין שום פרטים על הדירה המושכרת.

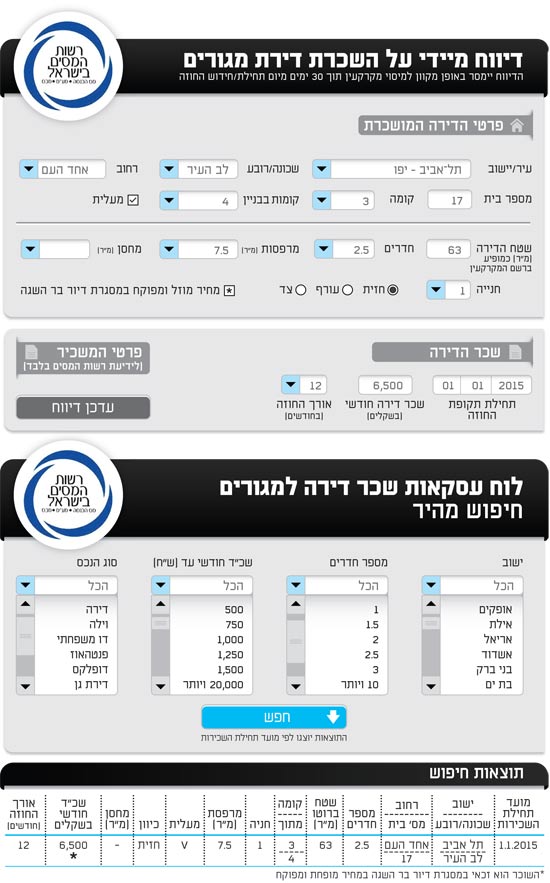

הדיון החדש על מיסוי שכר דירה יכול להניב לפחות את מה שהשוק כל כך זקוק לו: דיווח מיידי ומפורט של המשכירים, בלי קשר האם ומתי המשכיר חייב במס על ההשכרה. הטופס שמציע "גלובס" (ראו טבלה בתחתית הכתבה) הוא בבחינת דיווח מקוון ופשוט שיהפוך ללוח מידע זמין ונגיש וישכלל את המידע על שוק השכירות.

בתוך כך, היוזמה למסות שכר דירה תצטרך להתמודד עם הקשיים הבאים:

1. משכיר שהוא שוכר - הנפגעים העיקריים יהיו עשרות אלפי משפחות שהן גם משכירות וגם שוכרות, למשל בשל הצורך בדירה גדולה יותר בגלל תוספת ילדים ובהיעדר יכולת לרכוש דירה גדולה יותר. על כן יהיה מוצדק להכיר בהוצאה על שכ"ד מול ההכנסה משכ"ד (בלי החזר במקרה של יחס שלילי).

2. ביטול פטורים - מלבד סעיף מע"מ על פירות וירקות, זהו הפטור המרכזי שעליו מתקיים דיון. אם המגמה של תוספת פטורים תימשך, למשל על מוצרי מזון בפיקוח או תרופות מצילות חיים, יהיה קשה לנמק וליישם דווקא ביטול של פטור ותיק כזה.

3. הסדרה חקיקתית - יש טעם ליוזמת המיסוי, בכפוף להסדרה חקיקתית של יחסי משכיר-שוכר, כמו הצעת החוק של ח"כ סתיו שפיר ("חוק שכירות הוגנת") שבמרכזה הגבלת האפשרות להעלות את שכר הדירה במשך 3 שנים. הטלת מס כזה, לפני הבשלה של פרויקטים מוסדיים להשכרה לטווח ארוך בהיקף משמעותי, עלולה להקפיץ את שכר הדירה, בעיקר כי יהיו בעלי דירות שאינם מוכנים להתעסק עם רשות המסים ויעדיפו דירה ריקה על פני דירה ממוסה.

4. רשות המסים תתקשה להתמודד עם הדיווחים - זהו התירוץ המקובל לפני כל צעד בכיוון של חובת דיווח כללית, כפי שמקובל בכמה מדינות מערביות כמו ארה"ב, צרפת, בלגיה (וגם דרא"פ).

5. חובת מיסוי גורפת על שכ"ד תעורר את הדרישה להכרה בכל הוצאות המשכיר - הוצאות מימון, תיקונים, שיפוצים, שכ"ט עו"ד ומתווך וכו' - דרישה מוצדקת על פניה.

6. שיעור המס - זה יהיה לב הוויכוח. ראשית, שכ"ד איננו השקעה הונית ועל כן אין להקביל את המיסוי למס של 25% על דיבידנד. שנית, אם פרויקטים מוסדיים של השכרה לטווח ארוך, כמו למשל ריטים, זוכים בהטבה של מיסוי מינימלי ואולי גם אפסי - מדוע יופלו לרעה משכירים בשוק הפרטי?

7. כסף שחור - יש טענה שמיסוי יביא להסדרים בעל פה מתחת לשולחן בין המשכיר לשוכר, שביסודם תשלום מזומן שאינו מוזכר בחוזה.

8. הכנסות המדינה - על פי נתוני משרד הבינוי, שכר הדירה הממוצע בישראל עמד בסוף 2014 על 3,700 שקל לחודש, כ-40% מהשכר הממוצע למשרת שכיר. אפילו בהנחה שיבוטל הפטור כך שכל המשכירים ישלמו 10% ללא הכרה בהוצאות, שזהו הפתרון הקל והפשוט, ההכנסה הצפויה לאוצר היא 2-2.5 מיליארד שקל בשנה.

בכל מקרה, אפילו אם לא יבוטל הפטור ממס, ראוי להכיל חובת דיווח על כל משכיר דירה, פרטי או מוסדי, לטובת מידע אמין וזמין על שוק השכירות.

אגב, לידיעת המשכירים: כאשר פקיד רשות המסים מקליד במחשב את מספר תעודת הזהות שלכם ומוסיף את השאילתא הפנימית מספר 905 - המחשב מקפיץ את כל נכסי הנדל"ן המצויים בבעלות מלאה או חלקית של הנישום.

טופס רשות המסים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.