דוחות חברות הביומד לשנת 2014 ממשיכים להראות כי בעוד שמעבר לים נהנה התחום משגשוג חסר תקדים, פריחה והרבה אוויר חם, הרי שבכל הקשור לביצועים של חברות ביומד ישראליות, בעיקר אלה שכבר נמצאות בשלב המכירות, החיים ממשיכים להיות לא פשוטים בכלל. חברות יציבות עם מכירות בהיקף משמעותי ורווחיות קבועה הן הבסיס הקריטי לתעשיית ביומד משגשגת, אך מספר חברות הביומד בבורסה המקומית שעונות לקריטריון הזה לא גדל בשנים האחרונות אלא דווקא להיפך.

בשנה החולפת לא נרשמו חברות מובילות נוספות למסחר, חברות קטנות לא צמחו לגדולות, החברות הגדולות יחסית לא הפכו לגדולות מאוד. מן העבר השני חברות שהיו גדולות ורווחיות, כמו גיוון אימג'ינג (ואולי בקרוב גם פריגו), נמכרו ונמחקו ממסחר.

השנה למדו כמה מחברות המכשור הרפואי על בשרן את חשיבות העל של נושא השיפוי הביטוחי, כאשר מהלכים אסטרטגיים שתוכננו במשך שנים התנפצו אל קיר החלטות כמעט אקראיות של חברות הביטוח הממשלתיות. כתוצאה מכך, כמה חברות שכבר נראו כיציבות וצומחות, הפכו מהבטחות לסימני שאלה תוך זמן קצר. וכך למדנו שוב עד כמה הפכפך תחום הביומד, ועד כמה הדרך בו קשה.

החברות הגדולות: מתקשות לצמוח

מי שסימנו בשנה שעברה כאחת החברות היחידות בתחום שגם רושמות מכירות בסכום משמעותי, גם נהנות מצמיחה נאה וגם רושמות רווחים, הייתה חברת האסתטיקה פוטומדקס. השנה קרס שוויה ברעש גדול, בשל שילוב בין ירידה במכירות המוצר המוביל ואי עמידה בתנאי ההלוואה שאותה נטלה כדי לעבות את סל המוצרים.

פוטומדקס אינה חברת ביומד קלאסית, אלא כזאת שמבוססת על מוצר הנמכר ישירות לצרכן. זה היה המקור לעלייתה המהירה יחסית לחברות בסקטור, אך גם לנפילתה המהירה. לרוב, חברות הביומד עושות דרך ארוכה הרבה יותר להצלחה, אך כשהן כבר מגיעות למכירות בסכומים כמו שרשמה פוטומדקס, פירוש הדבר הוא כי הן נטמעו היטב בתוך הקהילה הרפואית שבתוכה הן פועלות, ויהיה קשה יותר להחליפן.

החברות המשמעותיות הגדולות הנוספות בסקטור הביומד בתל אביב מבחינת הכנסות הן קמהדע, מזור ואינסייטק (המחוזקת כ-36% בידי אלביט מדיקל). מבין הישראליות הנסחרות בחו"ל בלבד המובילות בהכנסות הן לומניס, סינרון ואנזימוטק. בסך הכל מבין שבע החברות הללו (השש שמנינו ופוטומדקס), שלוש הן חברות אסתטיקה ואחת היא חברת תוספי תזונה, כלומר, רובן לא בדיוק עברו את מסלול הביומד הקלאסי על כל המשתמע מכך. נותרנו, אם כן, עם עם שלוש חברות ביומד "קלאסיות" ציבוריות שהן בעלות הכנסות משמעותיות: קמהדע, מזור ואינסייטק.

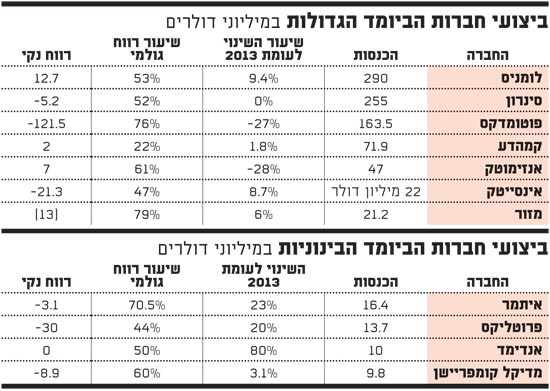

אלא שכפי שניתן לראות בטבלה המצורפת גם החברות המצליחות ביותר בסקטור (מבחינת הכנסות) לא רושמות צמיחה יוצאת דופן ומתקשות להגיע לרווחים משמעותיים, אם בכלל. אף אחת מהן לא רשמה השנה צמיחה דו ספרתית ושלושתן עומדות בפני אתגרים לא קלים לעתיד.

מזור, המפתחת מערכות רובוטיות לניתוחי עמוד שדרה, פרסמה השבוע את מספר המערכות שמכרה ברבעון הראשון של 2015, והנתון אכזב את השוק. קמהדע ממשיכה לצמוח במוצר העיקרי שלה - תמיסה בעירוי לטיפול במחלת האמפיזמה התורשתית - אך לא ברור מה עתידו הרגולטורי של המוצר שהיה אמור להעלות אותה עוד שלב כלפי מעלה: תרופה בשאיפה שמיועדת לטיפול באותה המחלה.

אינסייטק נמצאת כרגע בעמדה יותר מעניינת: היא מקווה להשיק בקרוב מוצרים נוספים שאמורים להגדיל משמעותית את השוק, וגייסה לאחרונה יו"ר מנוסה מאוד בשיווק לתחום האמריקני: מוריס פרה, מייסד ומנכ"ל חברת הרובוטיקה מאקו, שנמכרה ב-1.65 מיליארד דולר לתאגיד Stryker. אין ספק שדמות כמו פרה יכולה להעלות את הפרופיל הציבורי של אינסייטק (אולי לקראת הנפקה) וכן יש לו הבנה באסטרטגיה השיווקית של החברה. אולם בינתיים החברה ממשיכה לרשום הפסדים כבדים, ולא ברור מה עוצמת הקשר שלה היום עם המפיצה והשותפה ג'נרל אלקטריק.

כך שחברות ביומד חזקות באמת הן עדיין מיעוט קטן כאן. התמונה הזו יכולה להשתנות אם אחת מהחברות המפתחות כעת תרופות ועדיין אינן רושמות מכירות - ואלה מהוות את רוב הסקטור - תצליח להביא תרופה משמעותית וחדשנית לשוק, אולם זה ייקח עוד לפחות כמה שנים ומהסטטיסטיקה של התחום ברור שאפילו הצלחה של תרופה אחת בסקטור כולו אינה עניין מובטח או פשוט.

החברות בעלות הפוטנציאל: נתקעו בשיפוי הביטוחי

בשנה שעברה ציינו כמה חברות כבעלות פוטנציאל להצטרף לרשימת הגדולות בשנים הקרובות. שתיים מהן נתקעו השנה בקיר השיפוי הביטוחי שכבר הזכרנו: חברת אינסוליין שחיכתה לפרוץ לשוק הגרמני, ואף פרסמה תחזית מכירות מפורטת, לא קיבלה אישור שיפוי מהמבטח הגרמני הממשלתי, ועקב כך היא רושמת הכנסות זניחות בלבד. מדיקל קומפריישן, גם היא לא קיבלה אישור שיפוי ביטוח בארה"ב. מדיקל רושמת הכנסות לא רעות של כ-10 מיליון דולר, אך כרגע היא נראית תקועה שם. כך נשארנו רק עם ארבע חברות "גבוליות", שעשויות בשנים הקרובות להצטרף לרשימת הגדולות.

חברת הקרדיולוגיה איתמר מדיקל היא הגדולה שבבינוניות מבחינת היקף מכירות, עם הכנסה של 16.4 מיליון דולר וצמיחה של 23% בעקבות השינוי האסטרטגי שעברה. החברה עדיין מחפשת את דרכה ואת השיפוי הביטוחי הממשלתי, אך חתמה על כמה הסכמי שווק מעניינים בשנה האחרונה. ובכל זאת, רק צמיחה מהירה עוד יותר תעיד שאכן המוצר המוביל שלה, לאבחון סיכון למחלות לב, מתחיל להתקבל באמת על ידי השוק.

כמו רוב החברות מסוגה, היא משקיעה סכומים גבוהים בשיווק, שלא יכולים להצדיק את עצמם בהיקפי המכירות הללו. הפתרון המתבקש עבור איתמר, כמו עבור יתר החברות בקטגוריה הזו, הוא להירכש, או להתמזג לתוך חברה עם מערך מכירות שמיועד למוצרים נוספים.

מי שהפתיעה השנה היא אנדימד, מתחום האסתטיקה, שהגיעה גם היא לפתע לרף המכירות של 10 מיליון דולר לאחר צמיחה של 80%, ואפילו ללא הפסד. עוד קפיצה כזו כבר תביא אותה לרשימת הגדולות.

מגרדות את הרשימה הזו מלמטה החברות ביו וויו ובריינסויי, אשר צומחות אבל עוד לא קרובות לרף ה-10 מיליון דולר. ביו וויו, המפתחת מערכות אוטומציה לבדיקות מעבדה, יושבת על שוק נישה שבו נראה שהיא עושה חיל, אך ממתינה לפריצת דרך בדמות בדיקה עצמאית שהיא מפתחת לתחום סרטן הריאות.

בריינסווי עדיין רושמת הכנסות אבסולוטיות קטנות יחסית. המוצר שלה לטיפול בדיכאון באמצעות גרוי מגנטי הוא מוצר חלוצי יחסית, שדורש היערכות מיוחדת מן הקליניקה המטמיעה אותו, ולכן השיווק שלו אינו פשוט. בריינסויי בחנה כמה אסטרטגיות שיווק, אך עדיין לא התבייתה על האסטרטגיה המנצחת, וכמו האחרות ברשימה גם היא עדיין לא צלחה את משוכת השיפוי. כעת היא ממתינה למנכ"ל חדש, שיתווה לה את המשך דרכה.

יש גם חברת תרופות אחת ברף ההכנסות הבינוני. זוהי פרוטליקס, אשר אמנם רשמה השנה הכנסות יפות של 13.7 מיליון דולר, אך חלק גדול מהן על בסיס קבלת סכום חד פעמי, ולא על בסיס המכירות שלה. החברה כבר הודיעה כי התרופה הנוכחית שלה למחלת הגושה לא תהיה זו עליה תבנה את אסטרטגיית הצמיחה שלה, והיא מחכה למוצרים נוספים שיכנסו לשוק רק בעוד כמה שנים.

אגב, למעט פרוטליקס כל החברות הללו נסחרות בתל אביב בלבד, ואינן דואליות. נראה כי החברות ה"בינוניות" ממתינות לפריצת דרך לפני שתעזנה לנסות להירשם בחו"ל, שם ההתלהבות מתחום המכשור הרפואי פחותה משמעותית מאשר מתחום פיתוח התרופות.

החברות הקטנות: בונות על רכישה

באשר לחברות המכשור הרפואי הקטנות דוגמת אליום, אי טי וויו, אקסלנז, בי.אס.פי וכדומה, מעניין לראות כי רובן כבר עלו למכירות של כמה מיליוני שקלים, לעומת כמה מאות אלפי שקלים בלבד בשנים קודמות. זאת, ככל הנראה, לאור העובדה שהשוק היה בשנתיים האחרונות פתוח לגיוסי הון (גם אם זעירים ובדיסקאונט משמעותי) והחברות הללו הצליחו לגייס מספר מיליוני שקלים ולהעביד את ההון הזה לטובתן.

אין לטעות: החברות הללו עדיין זעירות, מפסידות סכומים גדולים, ולא רואות באופק הקרוב סיכוי להתאזן או לצמוח, וגם שוויין מבטא זאת. אולם, לאור העובדה שההנהלות בכל זאת הצליחו ליצור פעילות כלשהי בשוק, יש סיכוי כלשהו שאחת או יותר מהן תירכשנה בסכומים נמוכים, כפי שקרה למשל לפלואוסנס שנרכשה על ידי באקסטר ב-7 מיליון דולר, מעל לשוויה באותו הזמן. מי שלא יירכשו כנראה לא יוכלו להחזיק מעמד ברגע שהשוק יהיה פחות פתוח לגיוסים.

הביומד בתל אביב: כרגע לא יותר ממקפצה לחו"ל

כאמור, בניגוד לסקטור הביומד הישראלי כולו, מגזר הביומד בבורסת תל אביב עצמה לא נהנה מהשנתיים המדהימות שעברו על הענף בחו"ל. משקיעים רעבים מוול סטריט לא הגיעו כדי להשקיע בתחום בישראל, חברות ישראליות שהנפיקו בארה"ב ב-2013 ו-2014 לא נרשמו כדואליות גם כאן. כך, בסך הכל, לא נרשמה עלייה משמעותית בשווי של הסקטור (למעשה, מדד הביומד אף ירד, בעיקר בהשפעת אירועים חד פעמיים בכת"ב וקמהדע).

לעומת זאת, המסלול ההפוך - של רישום חברות מתל אביב למסחר בארה"ב - דווקא פועל מצוין ומספר חברות אפילו השכילו לנצל אותו לגיוסי הון משמעותיים ולשיפור הסחירות. בין החברות הללו ניתן למנות את ביוליין, רדהיל, כן פייט ומזור. גישה זו מראה כי הבורסה בתל אביב יכולה להוות מקפצה לנאסד"ק, והחברות המנפיקות כאן לא בהכרח נתקעות בבורסה שאינה יודעת להעריך אותן, אלא יכולות להמשיך להיסחר בתל אביב וגם להתקדם הלאה, ובתנאי שייראו תוצאות.

ביצועי חברות הביומד

אבני הדרך הקריטיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.