בסה"כ, זו סקירה המביעה אופטימיות לגבי הנכס הנסקר, דהיינו מדד המניות העיקרי שלנו: ת"א 25. לצערי, אופטימיות זו אינה באה כתוצאה ישירה של מחקר מעמיק על מצבה של הכלכלה הישראלית, או מן הפוטנציאל שבה - זה האמור להתבטא במניות הדגל שלה.

זו אופטימיות הנובעת מן המצב הטכני של הדברים, ועל בסיס אחד העיוותים הגדולים שנעשו בהיסטוריה הפיננסית בעולם תחילה, ועכשיו אצלנו, גם כן. את תוצאות הלוואי של ריבית ה-0 מרגישים לא רק הגמלאים, אלו המנסים לשמור על סולידיות בהשקעות, או נפגעי מצב הנדל"ן המקומי.

יש הגיון גדול בלמצוא סובלים ממדיניות זו גם מקרב אלו שעדיין מוכנים לקחת חלק ביצירה של משהו ממשי בחיינו הכלכליים. הכסף אמנם זול, זול מאוד, אך בצורה פרדוקסלית תכונתו זו גורמת לו להיות מופנה דווקא לאפיקים הנתפסים כנהנים העיקריים מן המצב הזה, דהיינו שוק ההון, ולא לכיוון מי שמעוניין בייצור ובשרותים.

חוסר הברירה מכוונת את מנהלי הכספים בעולם, ובארץ, להרים עוד ועוד את מרכיב המניות בתיק המנוהל שלהם. ועובדה זו מייצרת מעין מעגל קסמים קלאסי: תחילה מחפשים תשואה, ולאחר מכן העליות עצמן גורמות להפניה נוספת של משאבים לצורך רדיפה אחרי הביצועים שה"מתחרים" יכולים להשיג.

קצת קשה לחדש כאן. ראינו זאת, בארה"ב, יפן, סין, בריטניה, ועכשיו בצורה הכי ברורה באירופה ואצלנו. על הרקע הזה, איך נראה המדד שלנו? ולמה ציינתי שמדובר במבט אופטימי על המצב של המדד?

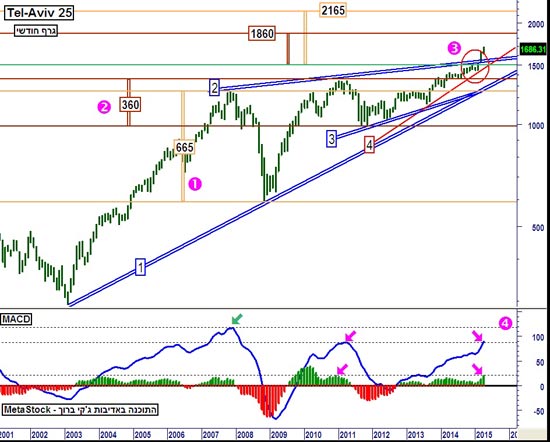

העדפתי להראות את הטווח הארוך מאוד, דהיינו להציג בפניכם גרף חודשי, שבו כל נר משקף פעילות של חודש מסחר שלם:

משה-שלום-תא25-21-04

תחילה, קצת תאוריה טכנית:

לכל תבנית טכנית יש מעין מוסכמות לגבי היעדים שאמורים להיות מושגים אחרי היציאה ממנה. במקרה של משולשים ויתדות, העומק המקסימלי של התבנית הוא אותו יעד בעל הסבירות הגבוהה ביותר להשגה. ברור שאין כאן בטוחה שזה אכן יקרה, אבל כך ההנחה של כל העוסקים במתודולוגיה הזו.

והנה, על פי הגרף שלפנינו, מדד המניות העקירי שלנו יצר שני יתדות גדולות למדיי:

■ זו הראשונה, והגדולה באמת, המוגדרת על ידי קווי המגמה מספר 1 ו-2. כאשר רוחבה המקסימלי הוא כ-665 נקודות מדד (1 סגול).

■ היתד השנייה, הנמצאת בין קווי המגמה 2 ו-3, הרבה יותר קטנה, ורוחבה נמדד ונמצא כמכיל 360 נקודות מדד (2 סגול).

נקודת היציאה משתי היתדות הייתה נקודת יציאה עליונה, משותפת (3 סגול), ולכן קל לנו לתת הערכות לגבי היעדים האפשריים של אותה פריצה. במידה והמדד יעבוד על פי התסריט היותר מצומצם, הוא שואף להגעה לסביבות 1860. ובמידה והוא מכוון למשהו הרבה יותר גרנדיוזי, עלינו לצפות להגעה לסביבות 2165.

בכל מקרה, מדובר בכמות די נכבדה של נקודות מדד, וכמות לא קטנה של מזומנים, למי שאכן יצליח להפוך את האמונה למעשה. כל אלו סבירויות בלבד, ולכן, כמו תמיד, עלינו לבחון גם את המקרה שסבירויות אלו לא יתקיימו.

מהו הסימן הראשוני של ספק, שאנו יכולים לקבוע עבור תסריט שלילי דווקא?

כאן קו המגמה 4, באדום, הוא המנחה אותנו. חזרה מתחת לרמה העגולה, והיפה במיוחד, של 1500, ובמיוחד שבירה מטה של אותו קו מגמה 4, יהיו שני הסממנים שיכניסו אותנו למגננה מן האופוריה הניבטת מן היעדים שהוזכרו לעיל.

זכרו: עדיף תמיד לעשות מה שהנכס עושה בפועל, מאשר מה שאנו רוצים, או חושבים, שהוא אמור לעשות. וכך, בהחלט יהיה נעים וטוב לראות את מדד המניות שלנו ממשיך לגבהים המצויינים, אבל כהגנה מפני הבלתי צפוי, אנו גם יודעים איפה ממוקם סימן האזהרה. מה גם שחלק גדול מן ההשפעות היותר חשובות על שוק ההון שלנו מגיעות ממה שקורה בחו"ל, ואת זה ראינו היטב ביום הראשון של השבוע הנוכחי.

משה שלום הינו ראש מחלקת המחקר ב-FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.