למרות רמות השיא בהן משייט מדד המעו"ף בתקופה האחרונה, בהראל פיננסים סבורים כי "השוק המקומי ממשיך לבלוט לחיוב. ציפיות האינפלציה הנמוכות והריבית הנמוכה משאירות את האפיק המנייתי אטרקטיבי".

מנהל ההשקעות רן אטיאס אומר כי "אנו דבקים בהערכתנו כי חשיפה למדד ת"א 100 היא תחליף לחשיפה לשווקים מתעוררים, אשר לאורך זמן מניבים תשואות דומות". לדבריו, "אם נשווה את התשואה של ת"א 100 לתשואה ממוצעת של השווקים המתעוררים הגדולים, כמו סין, הודו, טורקיה וברזיל, נראה כי גם מתחילת השנה השיעורים לא רחוקים".

אטיאס סבור כי "בהתבסס על המשך דולר חזק מול השקל, נראה כי נכון יהיה להיחשף לחברות יצואניות וחברות דואליות שיכולות ליהנות מהמטבע".

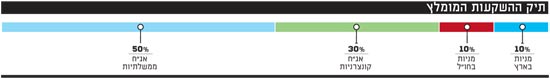

בסך הכל מקצה אטיאס 20% מתיק ההשקעות שלו לרכיב המנייתי, בחלוקה שווה בין השוק המקומי לשוקי חו"ל.

"חש בנוח עם הגדלת חשיפה לאירופה"

בעניין השוק האירופי, אומר אטיאס כי "על רקע ההרחבה הכמותית והחולשה של האירו, משתפרות הציפיות קדימה, וזאת בהתייחס למדד אמון הצרכנים, מדד אמון העסקים ותחזיות הצמיחה".

בהראל פיננסים סבורים כי "מי שבעיקר נהנית מהשיפור הזה היא גרמניה, שהמדד המקומי שלה עלה ביותר מ-20% מתחילת השנה, והיא ממשיכה להיות הקטר שדוחף קדימה את השוק האירופי".

"לכן", מוסיף אטיאס, "אני מרגיש בנוח עם הגדלה של החשיפה לשוק האירופי, בדגש על גרמניה, ושילוב של חברות גלובליות, יצואניות הנהנות מהיחלשות האירו מול הדולר. כמו כן, מומלץ לנטרל את החשיפה המטבעית".

באשר לשוק האמריקאי, אומר אטיאס כי "באופן פרדוקסלי, מצבה החיובי של הכלכלה האמריקאית מעיב על שוק המניות המקומי, שנראה פחות אטרקטיבי ביחס לאלטרנטיבה הגלובלית. בנוסף, יש סימני חולשה בתעשייה האמריקאית, שסובלת מהתחזקות הדולר ומהירידה החדה במחירי הנפט". בהתאם להערכותיו אלו, אטיאס אומר כי "את החשיפה לשוק האמריקאי הייתי לוקח דרך מגזרים שפחות רגישים להשפעת מחיר הנפט או היחלשות הדולר - כגון מדד צרכנות (Consumer Discretionary) שיכול ליהנות משיפור במצב הצרכן האמריקאי, בנקאות ופיננסים, שייהנו מהעלאת הריבית".

"סלקטיבות ומח"מ קצר בקונצרניות"

לאפיק האג"ח הקונצרניות המקומי מקצה אטיאס 30%, ואומר כי "התשואה הנוכחית באפיק הממשלתי ומחסור באלטרנטיבה, גורמים לכך שרמות הסיכון המגולמות באג"ח הקונצרניות נמוכות. לכן, בתקופה זו יש משמעות כפולה לבחירת המנפיקים, פיזור התיק ורמות הסיכון אליהן נבחר להיות חשופים".

אטיאס מוסיף כי "מתחילת השנה אנו עדים לעלייה חדה בהיקף גיוסי החוב, הנובעת בעיקר בשל חזרה של הבנקים לשוק הראשוני. מגמה זו כנראה תימשך כל עוד החברות רואות עלויות מימון נמוכות, ומנגד המשקיעים ימשיכו לחפש אחר תשואה עודפת על האפיק האג"ח הממשלתי".

לאור מצב זה, אטיאס מעדיף להחזיק איגרות במח"מ קצר "ולנקוט משנה זהירות וסלקטיביות רבה בבחירת המנפיקים אליהם אהיה חשוף".

אטיאס מדגיש כי "לא הייתי נחשף דרך מדדי התל בונד, מהסיבה הפשוטה שכיום המדד לא 'מספר' את הסיפור האמיתי של רמות הסיכון אותן הוא מגלם".

לרכיב האג"ח הממשלתי מקצה אטיאס 50% מהתיק, ואומר כי "השילוב של מדדים קרובים חיוביים, בנק ישראל המעוניין לעודד אינפלציה כמעט בכל מחיר, וציפיות אינפלציה נמוכות בשוק האג"ח, מביא אותי להחלטה כי נכון לשבת בתקופה זו על תיק מאוזן - החזקת האפיק השקלי והצמוד במשקל שווה".

באשר לצפוי בשווקים בהמשך, מעריך אטיאס כי "הבנק הפדרלי בארה"ב מכוון להעלאת ריבית ברבעון הרביעי של השנה. להערכתי, גם כאשר הפד יעלה את הריבית, ההעלאה תהיה הדרגתית וזהירה. הפד ינסה 'להרגיש' את השוק לפני שיעשה צעדים חריפים".

לסיכום אומר אטיאס כי "אנו נמצאים היום בתקופה מאתגרת. משקיעים נדרשים ליצירתיות רבה כדי לשמור על ערכם הריאלי של החסכונות. ניהול דינמי, הכולל זיהוי נכון של הזדמנויות וסיכונים, הוא דבר הכרחי, ויכול לספק למשקיע הסולידי תוספת תשואה משמעותית".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

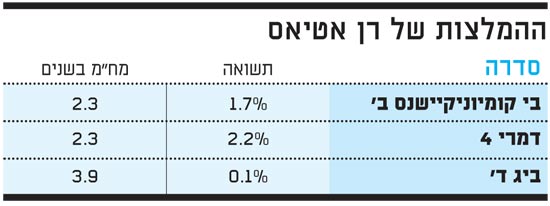

ההמלצות של רן אטיאס

תיק ההשקעות המומלץ רן אטיאס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.