השבוע אנו סוקרים קרן סל (ETF), אשר בלשון המעטה לא הסבה יותר מדי נחת למשקיעים בה בשנים האחרונות, iShares MSCI Brazil Capped ETF .

קרן הסל הזו נסחרת בארה"ב (סימול: EWZ), היקף הנכסים המנוהל בה, נכון להיום, הוא כ-3.5 מיליארד דולר, ודמי הניהול הם 0.62% לשנה. המדד, שאחריו עוקבת קרן הסל, הוא MSCI Brazil 25/50, המספק חשיפה למניות גדולות ובינוניות בברזיל, ומכסה כ-85% משווי השוק הברזילאי.ב-25/50 הכוונה היא לקריטריון פיזור, הקובע, כי המשקל המקסימלי של חברה במדד לא יעלה על 25%, וסך כל המניות שמשקלן 5% או יותר לא יעלה על 50% מסך הנכסים במדד.

קרן EWZ הגיעה למחיר שיא של כ-100 דולר לפני כשבע שנים, בחודש מאי 2008. חצי שנה לאחר מכן, בשיא המשבר, מחירה כבר היה מתחת ל-30 דולר. אך בדומה ליתר השווקים המתעוררים, בשנתיים-שלוש לאחר מכן חלה התאוששות מרשימה, ו-EWZ טיפסה חזרה למחיר של כ-78 דולר לפני ארבע שנים בדיוק.

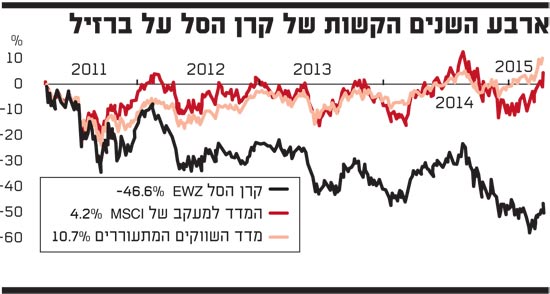

מאז 2011 השווקים המתעוררים הניבו תשואת חסר משמעותית ביחס לשווקים המפותחים, עקב האטה בצמיחה הגלובלית ובפרט בביקוש לסחורות. ברזיל, לא רק שלא נמלטה מכך, אלא אף סבלה יותר משווקים מתעוררים אחרים. ההאטה הכלכלית החריפה במדינה באה לידי ביטוי במטבע הברזילאי, ריאל, אשר נחלש ב-4 השנים האחרונות בכ-47% מול הדולר. מגמה זו הואצה מהקיץ שעבר, הן כחלק ממגמת התחזקות הדולר מול רוב המטבעות בעולם והן כתוצאה מעליית מחירים בברזיל לצד צמיחה נמוכה, בחירתה מחדש של דילמה רוסף, ופרשת השחיתות הקשה בפטרוברס אשר נמצאת בשליטת הממשל.

רק בשבוע שעבר, באיחור של 5 חודשים, פרסמה חברת הנפט דוחות כספיים. השלכות פרשת השחיתות מוערכות כעת בכ-2 מיליארד דולר. מניית פטרוברס היוותה כ-20% מהמדד הברזילאי ב-2011, ולכן הצלילה במחירה, כ-50% במטבע המקומי (75% במונחים דולריים), השפיעה כמובן באופן דרמטי על המדד כולו.

המטבע, פטרוברס ופוליטיקה

קרן הסל EWZ נסחרת במחיר של 37.17 דולר, נכון לסוף השבוע האחרון, וזאת לאחר שבמהלך חודש מארס היא נסחרה כבר מתחת 30 דולר. בספטמבר 2014, לפני בחירת רוסף והתפוצצות פרשת השחיתות, נסחרה EWZ במחיר של 54 דולר. כלומר, מחירה היום, גם לאחר התאוששות מסוימת בחודש האחרון, עדיין נמוך ביותר מ-30% ממחירה בספטמבר האחרון וביותר מ-50% ממחירה ב-2011.

מהשפל באמצע מארס עלתה EWZ בכ-25%, הן כתוצאה מהתחזקות המטבע והן כתוצאה מעליית שוק המניות בכלל, אשר הגיב בחיוב לפרסום הדוחות של פטרוברס ולהצהרות שר האוצר הברזילאי בנוגע למדיניות כלכלית אחראית יותר בהשוואה לקדנציה הקודמת של רוסף.

במונחי ריאל ברזילאי, כלומר בנטרול השפעת שער החליפין, מדד המניות שאחריו עוקבת EWZ עלה במצטבר ב-4.2% בארבע השנים האחרונות - לא הרבה פחות ממדד השווקים המתעוררים הכללי, אשר בנטרול שערי חליפין עלה בכ-11% (ראו גרף). אם מנטרלים את פטרוברס, הרי התמונה מעט פחות גרועה.

הרכב הנכסים ב-EWZ השתנה באופן מהותי מאוד ב-4 השנים האחרונות. לפני 4 שנים משקלן של מניות האנרגיה והמשאבים הסתכם בכמעט מחצית מן הקרן. פטרוברס לבדה היוותה כאמורכ-20% מהקרן. כיום מהווים שני המגזרים יחדיו כ-23% מנכסי הקרן, ומשקלה של פטרוברס הוא כ-8.5%. מגזר הפיננסים הוא זה שהתחזק, ומשקלו עלו מ-24% ב-2011 ל-33% כיום. ההחזקה הגדולה בקרן היא של קבוצת הבנקאות Itau, כ-13% מהמדד. המדד, שאחריו עוקבת קרן הסל, בנוי כיום בצורה מאוזנת יותר, ורגישותו לשוק הסחורות העולמי נמוכה יותר.

האם זו הזדמנות קנייה לטווח ארוך? ייתכן שהשמחה מעט מוקדמת מדי, בעיקר בנוגע לשער החליפין. עליית ריביות בארה"ב עלולה להמשיך להכביד על המטבע, ולכן גם על EWZ. עם זאת, המניות עצמן גילו חוסן יחסי, ועננת אי-הוודאות סביב פטרוברס מתחילה אולי להתפזר.

הכותב הוא שותף בחברת ISIS, המתמחה בפתרונות השקעה מובנים, וכן משמש כאנליסט בכיר של מוצרים פיננסיים עבור קבוצת פיוניר אינטרנשיונל, ועשוי להיות לו עניין בנושא הכתבה. אין לראות בכתבה המלצה לרכישת ני"ע או תחליף לייעוץ השקעות אישי

ארבע השנים הקשות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.