1. את כותרת הפגישה שלנו עם גורם בכיר מאוד במערכת הבנקאית אנחנו מביאים, לצערנו, בעילום שם. זאת דרכן של שיחות מהסוג הזה, שיחות ללא פילטרים, שבהן הדברים נאמרים כהווייתם אבל לצד מחויבות שלא להביא את הדברים בשם אומרם. "העולם הוא בועה אחת גדולה", אומר אותו בכיר, "מחירי הנדל"ן והנכסים הפיננסיים גבוהים, גם בארץ וגם בחו"ל. זה ברור שהבועה תתפוצץ, יש רק שתי שאלות בעניין הזה. מתי ובאיזו עוצמה".

הדברים והאזהרות של אותו בכיר, שתיאר בפנינו כיצד "התבשל" המשבר של 2008 וכיצד הוא הבין אז, בביקור באחד הבנקים הזרים, איך הם "אורזים" את חובות לקוחותיהם ומגלגלים אותם הלאה, הם אותם דברים ואזהרות שאנחנו כותבים כאן בעת האחרונה. כן, בינתיים האזהרות לא התממשו, החגיגה די נמשכת (אם כי הקצב הואט), החיסכון הפנסיוני שלנו נהנה מתשואות חלומיות, וכולם יכולים להיות מרוצים מימי השפע.

אבל עיוותי התמחור כתוצאה ממדיניות הריבית האפסית רבת השנים מתחדדים וניכרים היטב לעין. מחירי הנדל"ן בכל העולם, לא רק בישראל, משייטים בשיא; בארה"ב, בחלק מהערים, מחירי הנדל"ן כבר עברו את מחירי טרום המשבר הקודם (ראו הכתבה של "בארונ'ס" שפורסמה ב"גלובס" באחרונה). לפי חברת הייעוץ מקינזי, היקף החובות העולמי הגיע לשיא ומתקרב ל-200 טריליון דולר. מקינזי בדקה וגילתה שיחס החוב הכולל לתמ"ג גבוה כעת ברוב המדינות משהיו לפני המשבר, וכמעט מחצית מהגידול בחוב העולמי נרשם במדינות המתפתחות.

הנתונים הללו משקפים את הסיפור הגדול של השנים האחרונות ושל השנים הקרובות - סיפור שסופר פה לא מעט והוא נמשך ונמשך ונמשך, כבר כ-6 שנים, עד שיש המכנים אותו "עולם חדש". כי הסיפור הכי גדול של השווקים הפיננסיים בכל העולם (ובעצם, גם של השווקים הריאליים שניזונים מהשווקים הפיננסיים ודי תלויים בהם) מאז המשבר הפיננסי הוא הריבית האפסית שמשלמים תאגידים ואנשים פרטיים על ההלוואות שהם לוקחים, או "הכסף הזול" במינוח פופולרי יותר. במילים אחרות, עוד יותר פשוטות: חברים, החברות ומשקי הבית חזרו להתמנף.

כולם, כמובן, צריכים להכיר תודה מעומק לבם לבנקים המרכזיים, ובראשם הפדרל ריזרב והבנק המרכזי האירופי, שכבר תקופה ארוכה שומרים על מדיניות מוניטרית ממריצה מאוד, כלומר ריבית אפסית ואף שלילית, בתקווה שהיא תמריץ את הכלכלה הריאלית ותשפר את מצב התעסוקה (מה שאכן קרה, במידה מסוימת). ואכן, חברות מגייסות בריביות נמוכות ומגוחכות ו"מבזבזות" את הכסף על השקעות, שחלקן מבורכות וחלקן מקוללות, כמו גם משקי בית, שלוקחים הלוואות נוחות לרכישת בתים, מכוניות או מוצרי צריכה אחרים.

אבל אין ארוחות חינם, וכמו כל עידן של כסף זול, וזה אחד העידנים הארוכים יותר בהיסטוריה, הוא מחולל תופעות לוואי. למשל, התמכרות מסוכנת. כסף זול, אנחנו חוזרים וכותבים, הוא כמו סם. הוא ממכר וקשה להיגמל ממנו, וכשמנסים או מתחילים להיגמל - זה עלול להיות כואב מאוד. תופעת לוואי נוספת: עיוות במחירי הנכסים - ממניות, דרך נדל"ן ועד איגרות חוב קונצרניות ואיגרות חוב של מדינות המשקפות כעת תשואות נמוכות מאוד בתוך התעלמות כמעט מוחלטת מהסיכונים.

באופן די גס ופשטני, אפשר לומר שכסף זול דוחף חברות לקחת הלוואות, דוחף את המשקיעים לקנות את המניות של אותן חברות ואת איגרות החוב שלהן, וגם דוחף משקיעים ואחרים לרכוש נכסים כמו נדל"ן וכדומה. זה מה שקורה בעולם המימוני-הפיננסי-השוק הוני. במקביל, בעולם המוכר יותר לרבים מהקוראים (הכלכלה הריאלית), זה של רווחי התאגידים, התעסוקה והשכר של העובדים - התאגידים אמנם מציגים רווחיות משופרת, אבל חלקה נובע מחיסכון בעלויות מימון, חלקה נובע ממאמץ עילאי להתייעל (שזה אומר מאמץ עילאי לשלם כמה שפחות לעובדים ולפטר כמה שיותר) וחלקה נובע גם מהתאוששות שוקי היעד של כל תאגיד.

ככל שחולף הזמן וככל שעידן הכסף הזול מתארך והולך, נוצר פער בין הכלכלה הפיננסית לכלכלה הריאלית. השיפור ברווחים לא בדיוק מצדיק את העליות במניות, והתשואות הנמוכות באיגרות החוב לא בדיוק מגלמות את הסיכון הכרוך בהן. לפער הזה קוראים "בועה", וכשהזמן מזדחל לו עם הריביות האפסיות, גם הבועה מתנפחת לה. ככל שהפער רחב יותר, כך הכאב יהיה רב יותר בסופה של הבועה.

מתי זה יקרה? מי יודע, אבל דבר אחד בטוח: ככל שהחגיגה נמשכת כך מצטרפים תומכים רבים יותר בתזה שלפיה מדובר ב"כלכלה חדשה" או ב"עולם חדש", בדיוק אותם דברים שנאמרו טרום המשבר של 2008, טרום המשבר של 2000 וטרום כל פיצוץ בועה אחרת בהיסטוריה הפיננסית הארוכה. למען כולם, אנחנו חשים חובה לצטט את הפילוסוף ג'ורג' סנטאיאנה: "אלה שלא לומדים מן ההיסטוריה, נגזר עליהם לחזור עליה".

2. אם צריך לחפש ביטוי מוחשי ודי משקף לעיוותי הבועה, אפשר למצוא אותו בעסקה שבה טבע מעוניינת לרכוש את מתחרתה מיילן ביותר מ-40 מיליארד דולר. בכוונתה לשלם מחצית מהסכום במזומן ומחצית ב"מטבע" שלה, הרי היא מניית טבע הנסחרת בשווקים.

העסקה הזאת החזירה אותנו לשנות ה-2000, שבהן שלטו בשווקים סוג של עסקאות שאפשר לקרוא להן "funny-money". אלה עסקאות שבהן חברות יכלו להשתלט על עוד ועוד חברות ועסקים באמצעות מחירי המניות הגבוהים שלהן. כמעט כל עסקה אז בוצעה באופן הזה: החברה הרוכשת "משלמת" אך ורק במטבע שלה - לא מזומן, אלא המניה שלה. במקרה של טבע-מיילן, או מיילן-פריגו, מדובר בהרכב שונה: גם מניות שנסחרות עכשיו בשיאן וגם... לקיחת חוב שנמצא אף הוא בשיא, אבל שיא הפוך (שפל בריביות). כלומר, טבע מנסה לממן את השתלטות הענק שלה באמצעות המטבע שלה וגם באמצעות חוב זול - אותו ביטוי לבועה שדיברנו עליה בסעיף הראשון, שמפתה תאגידים להעמיס על עצמם חובות כדי לממן השקעות חדשות, בין היתר ברכישת מתחרים, שגם הם נסחרים בשיאם.

כאשר המניות הם אמצעי החליפין המועדף בעסקאות מהסוג הזה, זה ביטוי מצוין למחירי המניות הגבוהים, כי המנהלים מתייחסים למניות היקרות שלהם כאל קלפי משחק. כל מנהל וכל חברה שמתכוונת לרכוש חברה אחרת יכולים להרשות לעצמם להיות נדיבים כמעט ללא הגבלה - הם משלמים (גם אם באופן חלקי) בקלפי משחק במקום בדבר האמיתי.

שימו לב מה עתיד להתרחש בעסקת טבע-מיילן הפוטנציאלית. טבע תיאלץ, בוודאות, להעלות את המחיר, כדי לפתות את בעלי המניות במיילן להיענות להצעתה ולשבור את התנגדות יו"ר החברה, רוברט קורי. האחרון כבר סימן למעשה במכתבו את השווי ה"אמיתי" לדעתו שהוא מייחס למיילן - 50 מיליארד דולר. כלומר, טבע, אם תגיע למחיר הזה, תיאלץ לשלם כ-10 מיליארד דולר יותר מכוונתה המקורית, מחציתם במניותיה ומחציתם בנטילת חוב.

אין זה דבר של מה בכך, אבל כשהשווקים באופוריה, גם המנהלים באופוריה, וכשהמנהלים באופוריה גם הצעות ההשתלטות ב"אופוריה", כלומר, במחירים די מנופחים. צרפו לכך מלחמות אגו אישיות וקבלו קוקטייל שממנו עשויים חומרי הבועה בשווקים.

3. יש כאלו שרואים בהצעת ההשתלטות של טבע על מיילן ביטוי לעוצמתה של החברה הישראלית (תתרגלו, היא לא כבר לא ישראלית, במיוחד בהרכב ההנהלה שלה), אבל ההצעה הזאת גם חשפה חלק מחולשותיה.

ראשית, מקור ההצלחה של טבע, הקופקסון, שלחברה יש בו תלות רבה מדי. אותה תרופה יחידה לטיפול בטרשת נפוצה הצליחה "מדי", וכעת ההצלחה הזאת, לקראת פקיעת הפטנט שלה, הפכה לסוג של בעיה ומאלצת את טבע לחפש לעצמה מקורות רווח נוספים.

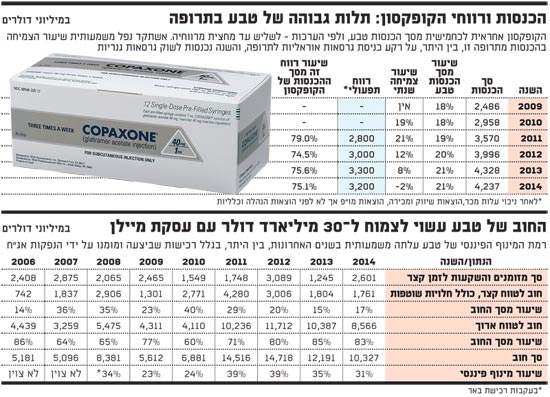

בדוחות של השנים האחרונות חשפה טבע לראשונה את שיעורי הרווח התפעולי של הקופקסון בלבד, ואפשר היה ללמוד מהם עד כמה התלות של טבע בתרופה היא משמעותית ומדוע הטבות המס שחשפנו כאן התנפחו מאוד (ככל שהרווח גדל ושיעורי המס עליו אפסיים, כך גם הטבות המס גדלות). הרווח התפעולי המיוחס לקופקסון (רווח בניכוי עלות המכר, הוצאות שיווק ומכירה והוצאות מו"פ, אך לא בניכוי הוצאות הנהלה וכלליות, פחת והפחתות חד-פעמיות) עמד ב-2013 על 3.3 מיליארד דולר, 76% מסך הכנסות התרופה, שעמדו על כ-4.3 מיליארד דולר.

רווחיות כזאת אופיינית מאוד לתרופות מקור בתקופה שהן עדיין נהנות מהגנת פטנטים. כשההגנה פוקעת ונכנסות לתמונה תרופות גנריות - וזה קורה כבר השנה (אף שטבע עושה עבודה טובה בהעברת חולים לגרסאות אחרות של התרופה) - שיעורי הרווחיות יורדים באופן דרמטי. לשם המחשה, הרווח התפעולי הכולל של טבע בשנת 2013 עמד על כ-5.2 מיליארד דולר, כך שרווחיות הקופקסון אחראית ל-63% (!) מהרווח התפעולי הכולל של החברה. היקף הרווחיות ושיעורי הרווחיות הללו של התרופה המובילה חזרו על עצמם, פחות או יותר, גם ב-2014 (ראו טבלה בתחתית הכתבה).

השורה התחתונה: תרופה יחידה אחראית בטבע, על פי הערכות, לכמ עט מחצית מרווחיה השנתיים. התרופה הזו, כמקובל בתרופות מקור, מייצרת שיעורי רווחיות מהסרטים, והרווח של התרופה הזו נהנה לאורך השנים האחרונות מ-0% מס מדי שנה, עוד פרט שעזר לטבע להציג רווחים גבוהים (מדובר בחיסכון שנתי של מאות מיליוני דולר, גם בהנחה של תשלום מס חד-ספרתי על רווחי הקופקסון).

כיוון שטבע לא הצליחה למצוא לאורך השנים להיט נוסף דומה לקופקסון, הצעת הרכש העוינת שלה למיילן, הממוקדת בשוק הגנרי (תרופות חיקוי), היא למעשה חזרה לעסקים המסורתיים של טבע וניסיון לסחוט מהם את המיטב באמצעות חבירה לגוף מתחרה. זה אומר דבר פשוט: טבע, בדרך כזו או אחרת, "מוותרת" (גם אם בטווח הקצר ובאופן חלקי) על החדשנות בתעשיית התרופות (ניסיון לפתח תרופות מקור), כפי שבני לנדא, בעל מניות בטבע, אמר למעשה לאחר ניסיון ההשתלטות. היא בונה על היכולת שלה, ואולי על המוניטין שיצא למנכ"ל שלה, ארז ויגודמן, בייצור ערך מהתייעלות ועוד התייעלות ועוד התייעלות.

4. לויגודמן שיחק המזל עם כניסתו לתפקיד המנכ"ל בפברואר אשתקד. תוכנית ההתייעלות כבר הוכנה על ידי קודמו, אבל הדבר המשמעותי שקרה הוא שסקטור הפארמה על כל גווניו התעופף בבורסה. מניות טבע נסקו מתחילת 2014 בכ-50%, אף ששום דבר דרמטי ממשי לא קרה בחברה, לבד מאותה תוכנית התייעלות. יש לויגודמן, כאמור, קלפי משחק עם תג מחיר גבוה, ואיתם הוא רוצה להשתלט על מיילן, שגם מנייתה התעופפה רק מהשמועות על השתלטות אפשרית של טבע לפני כחודשיים. מהצד השני יש לטבע גם חוב, כ-10 מיליארד דולר לפי הדוחות (כ-12.5 מיליארד דולר, כולל ריביות שישולמו בעתיד).

השתלטות אפשרית על מיילן תצמיח את החוב הזה בטווח הקצר בעוד כ-20 מיליארד דולר ותרע את יחסי החוב של טבע במידה ניכרת, אף שטבע בטוחה שתוכל להוריד אותם בתוך זמן קצר לרמה נורמלית עם הסינרגיות, החיסכון בעלויות והשיפור בתזרים המזומנים כתוצאה מהמיזוג עם מיילן. הלחץ להוריד את גבנון החובות האדיר הוא גם לא בשורה טובה במיוחד, הן לתחרותיות בשוק הגנרי העולמי והן לעובדים של טבע, בין היתר בישראל.

דבר אחד ברור: ככל שהמחיר של מיילן בהצעת הרכש יעלה, כך גם הסיכון של טבע יגדל באופן די דרמטי, וקרוב לוודאי שנראה הצעה משופרת של טבע לרכישת מיילן שתמחיש זאת. "וול-סטריט ג'ורנל" הגדיר את העסקה הזאת יפה - "גלולה יותר מדי גדולה עבור טבע". ככל שיעבור הזמן, הגלולה הזאת תלך ותגדל, תלך ותתנפח. לא בטוח שטבע תצליח לעכל אותה.

ארז ויגודמן / איור: גי ג`יבלי

טבע-הכנסות הקופקסון