1. תחום ניהול נכסי ציבור פיננסיים תמיד היה שוק שנשלט על-ידי שחקנים גדולים. לאורך השנים האחרונות מגמה זו אף התעצמה, במידה רבה הודות לפעילות הרגולציה. כך, ביותר ויותר שווקים פיננסיים יש מקום רק לשחקנים גדולים, המגה-גופים, ולקטנים אין מקום משמעותי.

מבדיקת "גלובס" עולה שבשלושה תחומים מרכזיים והכרחיים לניהול משק הבית של הישראלי הממוצע, שני שחקנים גדולים מחזיקים בידיהם הרבה מעל למחצית מהשוק. בכול אחד מאותם שלושה תחומים, חמישה שחקנים גדולים אחראים על יותר מ-95% מסך הכספים שמנוהלים באותו אפיק. באילו תחומים מדובר? כנראה לא תופתעו.

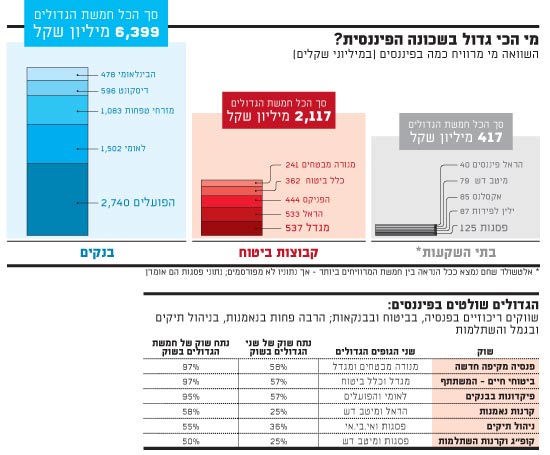

מדובר בשוק הפנסיה החדשה ובשוק הפוליסות שמנוהלות בשוקי ההון, הנמצאים בשליטת חמש קבוצות הביטוח מגדל, מנורה מבטחים, כלל ביטוח, הראל והפניקס; ובבנקאות שבשליטת לאומי, הפועלים, דיסקונט, המזרחי-טפחות והבינלאומי.

בענף הפנסיה אוחזות מנורה מבטחים ומגדל בכ-58% משוק הפנסיה, ובשקלול שלוש הגדולות הבאות בתור מדובר כבר על נתח מצרפי של 97.1% מהשוק. הריכוזיות בשוק זה נרכשה ברובה על-ידי מנורה מבטחים, מגדל וכלל ביטוח עוד בספטמבר 2004, כשרכשו את שלוש הקרנות הגדולות בשוק (אז והיום), שהופרטו אז; וכן על-ידי הראל, שרכשה את הקרן הגדולה האחרונה שחיפשה רוכש בתחילת 2008. בביטוחי החיים, שם שולטות בשוק מגדל וכלל ביטוח, ובבנקאות, שם הדומיננטיות בידי לאומי והפועלים, מדובר במציאות ארוכת-שנים.

למול שווקים אלה, ישנם שלושה אפיקי ניהול כספי ציבור בנאמנות באמצעות בתי ההשקעות וחברות הביטוח, שמאופיינים בריכוזיות נמוכה בהרבה. מדובר בשוק קרנות הנאמנות, ששני הגדולים בו (הראל ומיטב דש) מנהלים יחדיו כ-25% ממנו; בשוק התיקים המנוהלים, ששני הגדולים בו (פסגות ואי.בי.אי) מחזיקים יחדיו בכ-36% ממנו; ובשוק הגמל וההשתלמות, ששני הגדולים בו (פסגות ומיטב דש) מחזיקים ב-25% ממנו.

לגבי קרנות הנאמנות וקופות הגמל נציין, כי לפני כ-10 שנים עברו שווקים אלה רעידת אדמה כשבעקבות רפורמת בכר הנכסים שהיו בשליטת הבנקים נמכרו בחטף לבתי ההשקעות ולחברות הביטוח. עד אז אופיינו שווקים אלה בריכוזיות גבוהה למדי אצל המערכת הבנקאית.

מאז, וכיום, מדובר בתחומים שמאופיינים במספר שחקנים גבוה, ושבדומה לתיקים המנוהלים, חמשת השחקנים הגדולים בהם מחזיקים "רק" ב-50%-58% מהשוק כולו.

כמו כן, שוק תעודות הסל, שבו מנוהלים כ-119 מיליארד שקל, מרוכז כולו בידי ארבעה גופים בלבד. אקסלנס ומיטב דש מחזיקים כ-29% משוק זה כל אחד, ופסגות והראל ב-28% וב-14%, בהתאמה.

מדובר בהמחשה נוספת למציאות הפיננסית בישראל: למספר קטן של בנקים ושל קבוצות ביטוח ופנסיה יש אחיזה עצומה בשווקים שהציבור מסתמך עליהם. האם מדובר בכח רב מדי? שר האוצר הבא, משה כחלון, יידרש גם לנושא הזה.

2. אפרופו כחלון, הוא כבר סימן את מערכת הבנקאות ככזו שדורשת רפורמות משמעותיות. הרווחים של השחקנים הגדולים בענפי הבנקאות, הביטוח ובתי ההשקעות מעלים בפנינו תמונה ברורה, שמבהירה היטב מיהו הענף הפיננסי הגדול ביותר, שנהנה מהרווח הנדיב ביותר מניהול עסקיו הפיננסיים של הציבור הישראלי.

אספנו את נתוני הרווח השנתי של חמשת השחקנים הכי גדולים (שנתוניהם ידועים לנו), בשלושת הענפים המרכזיים שמנהלים את כספי הציבור וזוכים לרגולציה ששומרת עליהם שהתחרות לא תהיה חריפה מדי: בתי ההשקעות, חברות הביטוח והבנקים.

מה מצאנו? הרווח הנקי המצרפי של חמשת בתי ההשקעות הגדולים הסתכם ב-2014 בכ-417 מיליון שקל. על פניו סכום נאה. ואולם, כשמשווים אותו לענף הרווחי יותר של הביטוח, מתגלה כי חמשת בתי ההשקעות הגדולים הרוויחו פחות ממה שהרוויחה קבוצת הביטוח הגדולה בשוק - מגדל.

גם אם נחליף את הראל פיננסים באלטשולר שחם, שכנראה מציג רווח נקי ששם אותו עמוק בתוך חמשת המרוויחים הגדולים בענף (ואולי אף עם הרווח הגבוה בענף) - עדיין סביר להניח שהיחס האמור לא ישתנה, וחמשת בתי ההשקעות הגדולים הציגו יחדיו רווח נקי שלא גדול בהרבה מהרווח הכולל הנקי שהציגה מגדל לבדה.

ומה לגבי קבוצות הביטוח הגדולות? הן השיגו יחדיו רווח כולל נקי של כ-2.1 מיליארד שקל ב-2014. רווח מרשים בהרבה מזה של חמשת בתי ההשקעות הגדולים - פי 5 לערך. אבל, הרווח של חמש קבוצות הביטוח הגדולות נמוך מהרווח של בנק הפועלים לבדו, שהציג ב-2014 את הרווח הגבוה בבנקאות - 2.7 מיליארד שקל.

ומה לגבי הבנקים והתשואה על ההון? ההון הגבוה של הבנקים נוצר לאורך השנים לא מעט משום הרווחים שרשמו שנה אחר שנה, במידה רבה תוך ניצול גודלם והודות לרגולציה שמקדשת את היציבות. כך גדל ההון משנה לשנה, באופן שמצדיק מבחינת רבים את המשך הרווחים הללו (שנמדדים כתשואה על ההון), כדי לשרת את ההון הקיים והעצום. אבל, הרווחים האדירים מהעבר, שנצברו להון וחולקו כדיבידנדים, הם מבחינות רבות כגזירה משמים שמזינה את עצמה ומצדיקה, גם מבחינת בנק ישראל, רווחים שילכו ויצמחו תמידית.

ריכוזיות פיננסית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.