הוויכוח על מועד העלאת הריבית בארה"ב, שיעורה ומידת ההדרגתיות שלה מתנהל זה יותר משנה, ובבסיסו מונחת השאלה מה תהיה עוצמתה העתידית של ההתאוששות הכלכלית בארה"ב בכמה פרמטרים בסיסיים: קצב הצמיחה בכללותו, ובאופן ספציפי יותר - התאוששות הפעילות הנדל"נית, התעסוקה ושיעור האבטלה, עליית השכר, ושיעור האינפלציה.

הפד עצמו מרבה לומר, שמכיוון שכל אלה אינם ידועים בוודאות, הרי החלטותיו תיגזרנה מהנתונים הכלכליים השוטפים. הפד מעוניין לוודא, שמצד אחד הוא אינו מעלה את הריבית מוקדם מדי או חזק מדי, שמא הוא יואשם בכך שחנק את הצמיחה וזעזע שלא לצורך את השווקים הפיננסיים; מצד שני, הוא גם אינו רוצה להעלות את הריבית מאוחר מדי - סיטואציה שבה השוק יכתיב לו את החלטותיו. בבחירה בין שתי האפשרויות הרעות האלה, התנהגות הפד עד כה מצביעה על כך שהוא "מעדיף" את האפשרות השנייה, ובינתיים השוק מקל עליו מאוד את המלאכה.

הפד מרבה לתקשר עם השווקים הפיננסיים, בין אם על ידי ההודעה הרשמית שהוא מפרסם אחרי כל החלטה שלו, בין על ידי מסיבת עיתונאים שמקיימת נשיאת הפד, ג'נט ילן, הופעותיה בקונגרס ואמירות שמפזרים חברי הפד בהזדמנויות שונות. כל מילה בהודעות הרשמיות נבחנת בזהירות על ידי השווקים ומתורגמת באמצעות תגובותיו.

בין חברי הפד יש חילוקי דעות, אפילו קוטביים, לגבי הסוגייה. ה"נצים" התובעים העלאת ריבית קרובה, ולעומתם ה"יונים" המעדיפים להמתין עם העלאת הריבית, אפילו ל-2016.

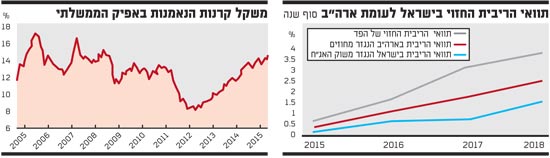

בינתיים השווקים הפיננסיים מאמצים את הגישה היונית ואף מעבר לכך. כיצד אנחנו יודעים מה חושבים השווקים? על ידי בחינת הריביות הנגזרות ממחירי החוזים העתידיים. בחינה כזו מראה, שהשווקים סבורים, כי הריבית תתחיל לעלות באוקטובר השנה, וקצב עליית הריבית יהיה איטי מאוד, כך שבסוף 2016 הריבית תעמוד על 1.1%, בסוף 2017 על 1.7%, ובסוף 2018 על 2.4%.

לעומת זאת, עקום הריביות העתידי, על פי הצהרות הפד, נראה כך: ריבית של 1.6% בסוף 2016, 3.1% בסוף 2017, ו-3.8% בסוף 2018. כלומר, השווקים הפיננסיים "החליטו" שתוואי העלאת הריבית יהיה הרבה יותר איטי מאשר התוואי שעולה מן הפד.

מי "צודק" - הפד או השווקים? ומי "יתאים" את עצמו למי - הפד לשווקים, או השווקים לפד? אם הפד יתאים את עצמו לשווקים, אז מבחינת שוקי המניות, וביתר שאת מבחינת שוקי האג"ח, אין בעיה. התשואות הנמוכות לפדיון יכולות להישאר על מקומן, פחות או יותר.

השאלה הבעייתית יותר היא מה יקרה אם השווקים, השאננים כרגע, יצטרכו להתאים עצמם לתוואי של הפדרל ריזרב?

במקרה כזה התגובה עלולה להיות אלימה. מה זה "אלימה"? ירידה של יותר מ-5% באג"ח ל-10 שנים, למשל; וגם זה במקרה שלא תירשם תגובת יתר בגלל אפקט ההפתעה.

ומה לגבי המניות? במקרה זה עלולה התגובה להיות אלימה אף היא ולקטוע כ-7 שנים של עליות כמעט רצופות בשווקים, לפחות לזמן מסוים.

ומה באשר לישראל?

עקום התשואות של שוק האג"ח הממשלתיות בישראל נמוך - לא רק מ"עקום התשואות האמריקאי של הפד", אלא גם מעקום התשואות של השוק האמריקאי, שנמוך בעצמו מזה של הפד. כלומר, התשואות לפדיון שניתן לקבל בשוק האג"ח הישראלי הן הנמוכות ביותר (ראו גרף).

מצב אבסורדי זה החל להיווצר בחודש ספטמבר 2014 ורק העמיק מאז, בזכות הפחתות הריבית הניכרות שביצע בנק ישראל. זאת, למרות הדירוג הנחות, כמובן, של אג"ח ממשלת ישראל לעומת אג"ח ממשלת ארה"ב, הסיכונים המיוחדים לישראל, והסטטיסטיקה ההיסטורית שמלמדת שבמשך כל 15 השנים האחרונות, למעט פרק זמן קצר מאוד (במאי 2007), וכמובן בחצי השנה האחרונה, אג"ח ממשלת ישראל ל-10 שנים נסחרו בתשואות לפדיון שהיו גבוהות משמעותית מארה"ב.

המרווחים נעו בדרך כלל בין 2.5%-3.5% בשיא, והמרווח המייצג בשנים האחרונות נע בין 2%-3% תשואה עודפת לשנה, שאיגרות החוב של ממשלת ישראל העניקו בהשוואה לאג"ח ממשלת ארה"ב.

ברור, עם זאת, שבמצבים האלה גם הריבית הבסיסית בישראל הייתה גבוהה בהשוואה לארה"ב. למשל, בשנת 2011 כאשר המרווח עמד על ממוצע של כ-250 נקודות, הריבית בישראל נעה סביב 2.5%, בעוד הריבית בארה"ב הייתה ברמה דומה להיום, של 0%-0.25%. כיום, בשל האפשרות להמשך הורדת ריבית בישראל אף אולי מתחת לאפס, קרי ריבית שלילית, המרווחים בתשואות לפדיון בין ישראל לארה"ב רק הולכים ונהיים שליליים יותר.

אז מה יהיה גורל הריבית בישראל וגורל איגרות החוב לטווח ארוך של ממשלת ישראל, כאשר הריבית בארה"ב תתחיל לעלות ואיגרות החוב מעבר לאוקיינוס ישנו כיוון וירדו?

דוגמה לכך קיבלנו בתחילת החודש. התשואות באירופה החלו לעלות בחדות כאשר, לדוגמה, התשואה לפדיון של אג"ח ל-10 שנים בגרמניה עלתה מרמה של 0.07% ל-0.7%, תוך ירידה של כ-5% במחיר. איגרות החוב של ממשלת ארה"ב ל-10 שנים ירדו באותו פרק זמן בכ-2.5%, ואלה ל-30 שנים ירדו ב-7%. זאת, ללא העלאת ריבית.

הסיבה לירידה? תמיד אפשר להיתלות בנתון כלכלי כזה או אחר, אבל האמת היא שאין סיבה. פשוט עצבנות לנוכח הרמה הגבוהה של מחירי איגרות החוב שם והעלייה האחרונה במחירי הנפט. הדבר הביא לירידות חדות באיגרות החוב הארוכות ולעליית התלילות (פער התשואות בין אג"ח ל-10 שנים לאג"ח לשנתיים) במרבית העקומים בעולם.

ומה עשו איגרות החוב המקבילות של ישראל? זו ל-10 שנים ירדה ב-4%, זו ל-30 שנים ירדה ב-8.5%, והמדד הכללי של איגרות החוב הממשלתי ירד ב-3% - ממש לא מעט כשזה קורה בתוך 5 ימי מסחר.

חשוב לזכור, שמשקל הציבור באמצעות קרנות הנאמנות באג"ח ממשלתיות נמצא כיום קרוב לשיא של העשור האחרון (ראו גרף), והתחלת מגמת ירידות עלולה "להבריח" את הציבור מקרנות שמתמחות באג"ח מדינה - מה שעלול להחריף את מגמת הירידות אם לא יחול תיקון.

הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

תוואי הריבית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.