לא משנה כמה פעמים נחווה שינוי מגמה בשווקים, זה תמיד מפתיע/כואב/מרשים כל פעם מחדש. הפעם כמובן, הכוונה היא למה שעבר על שוק האג"ח העולמי, או חלקו לפחות, בשלושת השבועות האחרונים.

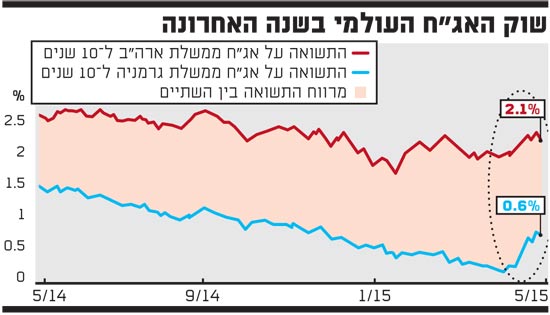

במקרה זה טוב מראה עיניים מאלף מילים - הגרף הראשון מציג את התשואה על אג"ח ממשלת ארה"ב ל-10 שנים אל מול אג"ח ממשלת גרמניה ל-10 שנים, במהלך השנה האחרונה. בין שני הקווים מרווח התשואה (Spread) בין השתיים.

תשואת אג"ח ממשלת ארה"ב הגיעה לנקודה הנמוכה ביותר בשנה האחרונה בסוף ינואר השנה (תשואה של כ-1.64%), ואילו תשואת אג"ח ממשלת גרמניה הגיעה לשפל של 0.07% לקראת סוף אפריל. בתקופה שבין סוף ינואר לסוף אפריל נעו התשואות בכיוונים מנוגדים, כתוצאה מתוכנית ההקלה הכמותית באירופה, אשר דחפה גם את האיגרות הממשלתיות הארוכות לכיוון האפס; בעוד בארה"ב הציפייה להעלאת ריבית קצרת הטווח במהלך 2015, השפיעה גם על החלק הארוך העקום, אם כי לא באופן מאוד דרמטי. מצב זה התברר ככזה שלא יכול להתקיים לזמן רב, ובשלושת השבועות האחרונים חזרו התשואות בארה"ב ובגרמניה לנוע באותו הכיוון, מעלה. בשבוע האחרון, עם זאת, ישנה התמתנות מסוימת.

מבט רחב יותר על מגוון מדדי איגרות חוב מלמד, כי התיקון אינו גורף בשוק האג"ח, אלא בעיקר באותם אזורים שהתחממו יתר על המידה (ראו גרף שני).

העלייה בתשואות איגרות החוב הארוכות בגרמניה ובארה"ב, התבטאה כמובן בירידות במחירי איגרות החוב הממשלתיות: מדד אג"ח ממשלת ארה"ב (הכולל הן איגרות קצרות והן ארוכות), ירד בכ-1.25% בחודש האחרון; מקבילו האירופי ירד בכ-1.75% על פני התקופה, ועיקר הירידה בשניהם מקורו באיגרות הארוכות.

מדד אג"ח החברות בדירוג השקעה בארה"ב ירד אף הוא ב-1.7%, וגם כאן הירידה נובעת מעליית התשואות הממשלתיות ולא מהרעה במצב החברות. האג"ח המסוכנות יותר, של חברות בדירוג נמוך, שמרו על יציבות. איגרות החוב של חברות בשווקים מתעוררים, הנקובות בדולר, אף עלו במעט (0.53%); ואילו איגרות החוב של מדינות בשווקים מתעוררים, הנקובות במטבע המקומי, שהיו אפיק האג"ח החבוט ביותר בשנה האחרונה, זינוק בכ-2.5% במהלך החודש האחרון. זאת כתוצאה מהיחלשות הדולר ביחס למרבית המטבעות בעולם, ובהמשך לסנטימנט החיובי הכללי בשווקים המתעוררים מאמצע חודש מארס.

בתחילת השנה סקרנו כאן את אפיק האג"ח, וכתבנו, כי לכאורה יש מספיק גורמים התומכים בדעה שאולי לא צריך לחשוש כל כך מעליית תשואות באיגרות חוב הארוכות, ולכן אפשר לחיות לעת עתה בשקט גם במח"מ ארוך יותר - גם אם הפד יתחיל להעלות את הריבית קצרת הטווח.

גל עליית תשואות אגרסיבית לפנינו?

נכון לעכשיו, כלל לא בטוח שצריך למהר להסיק שאנו עומדים בפני תחילתו של גל עליית תשואות אגרסיבית, מאחר שלא הרבה השתנה: בארה"ב ישנן ציפיות לצמיחה מעט חזקה יותר ביחס לרבעון הראשון, מה שאמור לחזק את המטבע; הצמיחה באירופה עדיין איטית, ותוכנית רכישת איגרות החוב על ידי הבנק האירופי המרכזי (ECB) נמשכת. אם כבר, הסערה של השבועיים-שלושה האחרונים היא בבחינת תגובה, אולי אפילו הגיונית, לתשואה הבלתי הגיונית אשר אליה הגיעו איגרות החוב הגרמניות.

התשואות, הן בגרמניה והן בארה"ב, חזרו לרמתן מלפני כחצי שנה. זהו תיקון אלים ואולי מפתיע במהירותו, אך לא בהכרח הרבה יותר מזה בשלב זה. אם להשתמש בביטוי החביב על כלכלנים, ייתכן שבסך-הכול התכנסנו לשיווי משקל חדש.

עם זאת, כתבנו בתחילת השנה, כי גם אם המסקנה המסתמנת מהניתוח היא שאפשר "לשבת" באיגרות חוב ארוכות, הרי כחלק מניהול סיכונים של תיק ההשקעות, לא בטוח שהסיכון כדאי ביחס לתמורה. מאורעות השבועות האחרונים ממחישים את הנקודה.

*** הכותב הוא שותף בחברת ISIS, המתמחה בפתרונות השקעה מובנים, וכן משמש כאנליסט בכיר של מוצרים פיננסיים עבור קבוצת פיוניר אינטרנשיונל, ועשוי להיות לו עניין בנושא הכתבה. אין לראות בכתבה המלצה לרכישת ני"ע או תחליף לייעוץ השקעות אישי

שוק האגח העולמי בשנה האחרונה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.