האמרה המפורסמת "Sell in May and Go Away" (או בגרסתה העברית, "למכור במאי ולומר די") צצה מדי שנה כביטוי אזהרה למשקיעים בשוק המניות. אבל דווקא השנה משפט זה היה צריך להיאמר בקשר לנכס השקעה שנחשב ל"סולידי": אג"ח ממשלתיות. מסוף אפריל ועד לאמצע מאי רשם מדד הבורסה העוקב אחרי איגרות החוב הממשלתיות בישראל שלושה שבועות רצופים של ירידות שערים, ורק בשני ימי מסחר מתוך 14 סיים בעליות. אמנם מדובר בירידה מצטברת של כ-3% בתקופה זו, שינוי שאינו נתפס כמשמעותי עבור משקיעים מן השורה, אולם בפועל אם נבחן את זהות המשקיעים שנכוו במהלך זה, נבין היטב את הבעיה לעומקה.

כאשר בוחנים את תנועות הכספים בתעשיית קרנות הנאמנות ותעודות הסל בישראל, רואים בבירור כיצד החלטות הריבית של בנק ישראל בשנה האחרונה גורמות להסטת יותר ויותר כספים של "גברת כהן מחדרה" מאפיקים בטוחים יחסית, כדוגמת פיקדונות בנקאיים וקרנות כספיות, אל עבר נכסים מסוכנים יותר: איגרות חוב בארץ ובחו"ל, וכמובן - מניות.

למעשה, בחודשיים שחלפו מאז ההחלטה להפחית את הריבית במשק ל-0.1% בלבד בשלהי חודש פברואר, עד לסוף חודש אפריל נוסף לתעשיית ה"כסף המנוהל" בישראל (קרנות ותעודות ללא כספיות ותעודות פיקדון) סכום אדיר של כ-12 מיליארד שקל נטו. לשם השוואה, מדובר בסכום ששווה לסך שגויס במחצית השנה שקדמה להחלטה של בנק ישראל.

להבין את הסיכון

בשלב זה חייבים לבצע הבחנה בין האקט עצמו, של העברת הכספים מהאפיקים ה"בטוחים" ל"מסוכנים" יותר, לבין הבחירה בסוג הנכסים המושקעים. אין ספק, כי ברמת הריביות הקיימת, משקיע שבוחר להתבצר בפיקדונות ובקרנות כספיות, מוותר מראש על קבלת ריבית על כספו. חוסך שכזה יכול לכל הפחות להתנחם בעובדה כי בשנה האחרונה כספו לא נשחק, בשל היעדר אינפלציה במשק המקומי. מכאן, ברור שמצב בו הנכסים הבטוחים אינם מניבים כל תשואה, יגרום ליותר ויותר משקיעים להגדיל את הסיכון בתיקים כדי לנסות ולהשיג יותר על הכסף.

כאן נכנס למשוואה הגורם של סוג הנכסים המושקעים. בשניים מהם, אג"ח קונצרניות ומניות, פוטנציאל התשואה גבוה משמעותית ביחס לנכסים חסרי סיכון. מנגד, הסיכוי להפסד כספי די ברור למי שבוחר באפיקים אלו. לעומת זאת, באיגרות חוב ממשלתיות יחס הסיכוי-סיכון כיום די מעורפל.

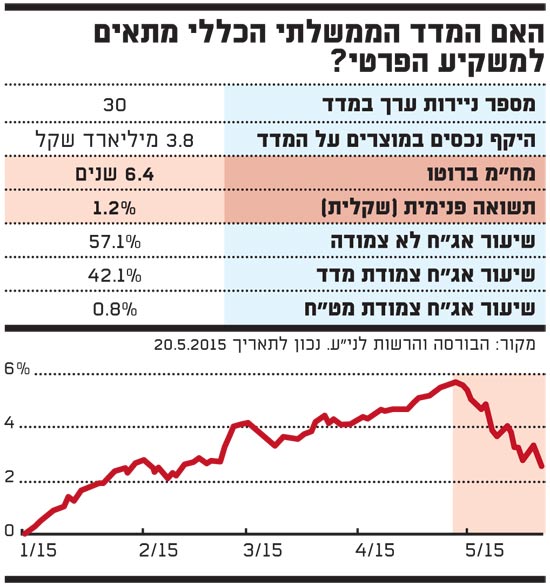

כאמור, כסף עצום של הציבור עבר באחרונה מהאזור ה"בטוח" של הפיקדונות והקרנות הכספיות להשקעות בבורסה, וחלק ניכר ממנו הוסט לאג"ח מדינה. במסגרת תהליך זה, אחת הדרכים הפופולריות ביותר של המשקיעים הפרטיים להיחשף לאג"ח ממשלת ישראל היא באמצעות תעודות הסל והקרנות המחקות על מדד ממשלתי כללי. מדד זה מאגד בתוכו את כל איגרות החוב שמנפיקה המדינה בשוק ההון המקומי.

הפנמת מהות המדד הממשלתי היא קריטית למי שבוחר לעקוב אחריו. ראשית, חייבים להבין, כי מבנה המדד משקף את היצע החוב שבחר משרד האוצר בתקופה הנוכחית. הווה אומר, אם פקידי האוצר מעריכים כי הריביות בשוק זולות, הם יגדילו את היצע החוב הארוך על חשבון החוב הקצר. באופן זה, מח"מ המדד יהיה ארוך יותר.

ואכן, אם עוקבים אחרי הנפקות האוצר בשנים האחרונות, ניתן לראות בבירור כיצד רמת השפל שאליה הגיעו שערי הריבית בישראל בכל הטווחים גרמה להנפקת אג"ח ארוכות מאוד (10-30 שנה) בסכומים גבוהים, ובכך התארך מח"מ החוב הממשלתי הסחיר ל-6.4 שנים. כלומר, המשקיעים במדד הממשלתי מקבלים כיום פחות ריבית, בתמורה לסיכון ריבית (מח"מ) גבוה יותר.

המשקיע מול משרד האוצר

פועל יוצא נוסף של החלטות האוצר במבנה הבנצ'מרק הממשלתי, הוא החלוקה בין אג"ח שקליות לצמודות מדד. גם כאן ניתן לראות את ההעדפה לחוב לא צמוד, שמהווה כ-57% מסך החוב הסחיר. מבחינת האוצר, הנפקת חוב שקלי בריבית ממוצעת של כ-1% לשנה נראית כיום "זולה" יותר, מה שמעלה את השאלה האם מנגד אנו כמשקיעים משלמים מחיר "יקר" מדי.

בשורה התחתונה, השאלה החשובה ביותר שעלינו לשאול עצמנו בבואנו להשקיע במדד הממשלתי, היא האם זה משרת את מטרתנו כמשקיעים: האם רכיב האג"ח הממשלתי ה"נכון" עבורנו צריך להיות מורכב מסיכון מח"מ של 6.4 שנים, המלווה בפוטנציאל תשואה (שקלית) שנתית שוטפת של 1.2% בלבד?

נראה, כי החלטה זו אינה תואמת את צורכי מרבית המשקיעים הפרטיים. מכאן, שעליהם להתרחק מהשקעה במדד הממשלתי הכללי לטובת השקעה בסיכון ריבית נמוך יותר באפיק זה. למשל, באמצעות השקעה באג"ח ממשלתיות שקליות וצמודות במח"מ בינוני (3-4 שנים) או דרך השקעה מאוזנת במדדי שחר 2-5 וגליל 2-5.

הכותב הוא מומחה בניתוח ופיתוח של מדדי השקעה בתחום האג"ח והמניות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

האם המדד הממשלתי הכללי מתאים למשקיע הפרטי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.