אין ספק שאחת התופעות הבולטות בשוק ההון המקומי בתקופה האחרונה היא גיוסי החוב הקונצרנים. על רקע רמות הריבית האפסיות והיעדר אלטרנטיבות ההשקעה, שוק האג"ח הקונצרני בישראל רותח כבר זמן רב, והיקפי הפעילות בו לא מפסיקים לרשום שיאים.

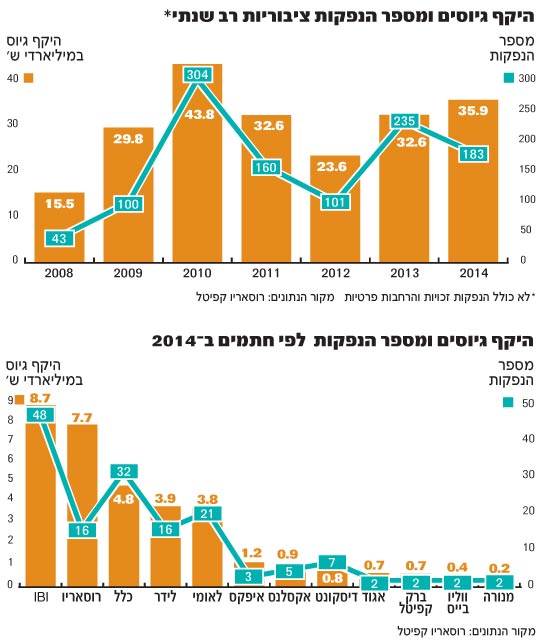

כך, בסיכום 2014 הצטבר היקף הנפקות האג"ח הקונצרניות לסכום אדיר של 42 מיליארד שקל (כולל הנפקות זכויות והרחבות פרטיות), והנתונים ל-2015 מעידים כי המגמה נמשכת במלוא עוזה עם גיוסים בהיקף של 20 מיליארד שקל מתחילת השנה.

מי שהפכו לאנשים עסוקים מאוד עקב כך - אבל לא ממש יכולים להתלונן על העומס לאור התמורה הנאה שהם זוכים לה על רקע הפריחה הזאת - הם מנהלי ועובדי חברות החיתום, המלווים את ההנפקות הללו. כדי לשמוע איך הם חווים את התקופה הזאת, מה דעתם על מה שמתרחש בשוק ההנפקות והמגמות הבולטות בו, ומה להערכתם צפוי לנו בהמשך, כינסנו חמישה מהם: עופר גרינבאום, מנכ"ל לאומי פרטנרס חתמים; אהרון סמרה, יו"ר איפקס הנפקות; שרון יגר, מנכ"ל אקסלנס חיתום; צביקה מנס, מנכ"ל ברק קפיטל; וליאור פייס, מנכ"ל רוסאריו קפיטל.

אחד מהגורמים הבולטים בצמיחה בפעילות בשוק הקונצרני בתקופה האחרונה הוא הגל המתגבר של חברות הנדל"ן האמריקאיות שעושות עלייה ומגייסות דווקא בבורסה בתל אביב. איך אתם רואים את המגמה הזאת, שיש בה גם לא מעט סיכונים?

גרינבאום מלאומי פרטנרס, שמטפלת בימים בהם מתקיים הראיון בהנפקת הענק של מויניאן, שהיקפה כמיליארד שקל: "בגל ההנפקות האחרון של החברות האמריקאיות היו כאלה שלא עברו את השוק. ואכן, לא כל חברה מתאימה להגיע לפה. אני הסתובבתי תקופה ארוכה וישבתי גם מול חברות שהיה אפשר לראות שההנפקה שרוצים לבצע שם היא אופורטוניסטית, ומאחוריה עומד יזם שכל מה שמעניין אותו זה ליצור מבנה שבמקרה של חדלות פירעון יוכל להתחמק. אז יש חשיבות גדולה בבחירת החברות".

יגר: "אין ספק שאת החברות הישראליות שאני מנפיק בארץ, אני מכיר יותר טוב ממה שנכיר אי פעם את החברות המגיעות לפה מחו"ל. לאחרונה, למשל, היינו אחראים להנפקה של מליסרון (חברת הקניונים שבשליטת ליאורה עופר, א' ל') ואין ספק שאני מכיר את הנכסים שלה ויודע איך הם עובדים, יותר טוב ממה שאפשר להכיר נכסים של חברות שלא פועלות בשוק המקומי".

סמרה מאיפקס, שהובילה באחרונה גיוסי חוב בהיקף של 1.6 מיליארד שקל עבור אקסטל, טוען כי "הצטרפות החברות האמריקאיות היא התפתחות טבעית של הבורסה הישראלית. הגופים המוסדיים הוציאו בשנים האחרונות חלק גדול מהתיק לחו"ל וזה מוצר שבאיזשהו מקום משכלל את התיק, ויכול להוריד את הסיכון בו. הרי כשהמשקיעים המוסדיים רוכשים אג"ח של חברות בחו"ל הם עושים זאת בדרך כלל מבלי שנפגשו עם החברות וראו את הנכסים. פה אנחנו מביאים להם מוצרים אחרי דיו דיליג'נס, אחרי סיורים בנכסים בחו"ל והיכרות עם החברה. מעבר לריבית, זה גם עניין של הרכב התיק. צריך לזכור שכמות החברות שמנפיקות בישראל היא לא בלתי מוגבלת, ואין הרבה חברות חדשות שמגיעות לשוק כאן".

- ובכל זאת, מה לגבי החשש מחדלות פירעון או קשיים בהחזרים של חלק מאותן חברות אמריקאיות? הרי זה לא מקרי שבין היתר הן מתאגדות דווקא באיי הבתולה.

פייס: "אם משווים את התשואות שהן מציעות מול חברות ישראליות בדירוג דומה, אפשר לראות שהחברות האמריקאיות משלמות פרמיה על החוב שהן מגייסות. שטרי הנאמנות בהנפקות חזקים, וכולנו מקווים שזה לא יעמוד למבחן, אבל אפשר לקחת חברות מהסוג הזה שכבר נמצאות פה כמה שנים, כמו דה לסר, ולראות את ההתנהגות שלהן. כמו שחברות ישראליות מנפיקות באנגליה ובארה"ב, זה לגיטימי שחברות אמריקאיות ינפיקו פה. גם השוק מתבגר עם החברות, ואם בהתחלה ראינו בהנפקות רק 'משקיעים כשירים' וקרנות נאמנות, באחרונה אפשר לראות שגם מנהלי חסכונות הציבור, קופות הגמל וחברות הביטוח, נכנסים".

גרינבאום: "צריך לזכור שהשוק הפך ליותר מסנן, ויש קריטריונים אוניברסליים שנכונים גם לחברות בארץ. אבל כמו שיש תקלות בחברות ישראליות, יכולות להיות תקלות גם באמריקאיות. יחד עם זאת, אחד הדברים השונים בהנפקות האמריקאיות, וזה מאוד משמעותי, הוא שהן מגיעות עם תשקיף חתום, וזו לא הפצה רגילה. בגלל שהתשקיפים מגיעים עם חתימה של חתם, הוא גם זה שישלם את המחיר במקרה של בעיה".

סמרה: "המוסדיים היום לא מוכנים להיכנס לכל עסקה, וברמות דירוג נמוכות צריך לספק ביטחונות ועודפים איכותיים. אנחנו גם לא מנפיקים כל דבר, אלא בוחרים מה להביא. מצב כמו 2007, עם איכות מוצרים מהסוג שהיה אז בשוק, לא יחזור יותר".

יגר: "ב-2007 הבעיה הייתה של מנפיקים. היו הרבה חברות והנפקות לא ראויות. היום אפשר לראות שכל ההנפקות שהגיעו לשוק בשנה האחרונה הן של חברות ראויות".

פייס: "אנחנו לא שגר ושכח. כל חברה שאנחנו מלווים, אנחנו מעורבים בה לעומק, מעבר לרוד שואו. גם אם אין לנו אחריות חיתומית, יש לנו נכס אחד שהוא השם שלנו, ואם נביא לשוק הנפקות לא ראויות, השוק יקטלג אותנו ככאלה. התחום הזה קיים בערך עשור, ויש בו תהליך למידה, ובאמת כולם למדו: גם המנפיקים, גם אנחנו החתמים, שעוזרים להם להנפיק, ומעל כולם המשקיעים המוסדיים שהם כיום יותר בררנים ממה שהיו".

"כל הזמן על קו ת"א ניו יורק"

- ומהצד השני, מה הקשיים שאתם נתקלים בהם בניסיון לשכנע בעלי שליטה אמריקאים להגיע לבורסה בתל אביב ולגייס בה חוב?

גרינבאום: "צריך להבין שאנחנו מדברים על בעל בית שעובד עשרות שנים, יצר אימפריה ומגיע לגייס כסף. זו החלטה ארוכת טווח עבורו, והיא יותר מורכבת עבורו מאשר לגייס מימון לנכס ספציפי מבנק אמריקאי, כפי שהוא עושה בשגרה. ככה שהדבר הכי קשה הוא לגרום לו לקבל את ההחלטה.

"מעבר לכך, נכון שהשיקול של בעלי השליטה שמגיעים מארה"ב הוא תמיד עסקי, אבל עדיין חלק מהעניין הוא שאותם אנשים (ברוב הגדול של המקרים מדובר באנשי עסקים יהודים, א' ל') גם לא נרתעים מלהגיע לישראל, ונמצאים פה הרבה פעמים בחגים".

יגר: "בחו"ל היזמים רגילים לממן כל נכס בנפרד, כשהם מגיעים להנפיק בארץ הם אורזים כמה נכסים בחבילה אחת. במקרה בו נכס אחד נקלע לבעיה, בעלי האג"ח יכולים להיות ניזונים מפעילות יתר הנכסים שהוכנסו לחברה, בניגוד למה שהיה קורב בחו"ל, שם בעל השליטה פשוט היה מבצע 'דיפולט' על אותו נכס, וכל היתר היו ממשיכים להתקיים ללא הפרעה. גם זה עניין בולט שמפריע לאותם בעלי שליטה".

מנס מזכיר את בעיית הרגולציה המקומית: "מדובר בהרבה מקרים בחברות משפחתיות שמתנהלות בצורה מסוימת, וכל דרישות הרגולציה כאן לדיווחים, ביקורות וכו' מרתיעה אותם. לדעתי, זאת סוגיה שדורשת שינוי מחשבתי, ובדיאלוגים שקיימנו מול בעלי חברות זיהינו שזה דבר שמאוד מפריע להם. נכון שבסופו של דבר הם מסתכלים על המאזן ועל עלויות הריבית".

- לצד העמלה השמנה שמסדרות לכם ההנפקות האמריקאיות, הן גם דורשות עבודה אינטנסיבית יחסית ותהליך ארוך יותר שהוא שונה ומורכב מגיוס של חברה ישראלית. איך אתם מתמודדים עם זה?

מנס: "מול החברות האמריקאיות יש תהליך הכנה שדורש הרבה משאבים כשההתנהלות היא מול אנשי מקצוע שונים בשוק האמריקאי, כמו עורכי דין, רואי חשבון ושמאים. צריך גם לזכור שאין התחייבות של המשקיע לממש את ההנפקה, ובגלל שהתהליך לוקח כמה חודשים, גם אי אפשר לדעת איך נפגוש את השוק בעת ההנפקה".

פייס: "בהגדרה העלויות של הנפקות כאלה הן גדולות יותר. החתמים מבקרים בנכסים של אותן חברות, לפעמים יותר ממה שהם מבקרים בנכסים של חברות בארץ, ועושים מאמץ להכיר את החברות לעומק ולהכיר את פרטי הנכסים".

סמרה: "אחרי לימוד הנכסים והטרק רקורד (היסטוריית הביצועים, א' ל') של החברה, צריך גם לבדוק איך היא יכולה ומתכננת לשלם את החוב, ובמקביל ללוות אותה בתהליך הדירוג מול חברות הדירוג המקומיות, ולבחור עבורה את העסקה המתאימה שתיסגר בהנפקה. אנחנו כל הזמן על הקו תל אביב-ניו יורק".

- והמגמה הזאת עומדת להישאר איתנו או שזה משהו זמני שנוצר בגלל נסיבות ספציפיות?

מנס: "לדעתי, זה תהליך שימשיך להתגבר כפי שאנחנו רואים בחודשים האחרונים. יש פה תהליך למידה והתפתחות, וזה לא טרנד חולף, משום שהוא מייצר ליזמים האמריקאים מבנה חברות שלא קיים בארה"ב. מנגד, שטרי הנאמנות האחרונים שיצאו חזקים יותר, ונותנים מענה לדרישות הגופים המוסדיים.

"שוק האג"ח הוא השוק היחיד המשוכלל שיש לנו בישראל, עם רצף מסחר, נזילות וכו'. כמו לכל שוק בעולם, גם אלינו מגיעות חברות זרות, וזה מצוין גם למשק וגם לחתמים".

פייס: "כמו שאנחנו להוטים להביא עסקאות טובות של חברות ישראליות לשוק האג"ח, כך גם עם החברות שמגיעות מחו"ל. אנחנו רוצים להגדיל את העוגה הזו, ואני מעריך שנדע להביא עוד חברות גם מארה"ב וגם מאירופה, כשהפוקוס הוא בתחום הנדל"ן".

"הריבית נמוכה, השוק חיובי"

כאמור, גיוסי החוב שמבצעות החברות האמריקאיות הם רק חלק מהפריחה הכללית המאפיינת את הפעילות בשוק הקונצרני, כשנכון לעכשיו לא נראית באופק ירידה בפעילות. ולא רק שהגיוסים מתגברים, בדומה למה שמתרחש בשוקי המניות, גם אפיקי האג"ח רושמים עליות נאות שמצד אחד משפרות את תשואות החסכונות ארוכי הטווח של כולנו, ומצד שני מגדילות כל העת את החשש מהיווצרותה של בועה שתתפוצץ ברעש אדיר ברגע שהריביות בעולם יתחילו לעלות.

- איך אתם רואים את המצב בשוק על רקע סביבת הריבית שהיא אולי חסרת תקדים, גם בעולם וגם בישראל, ולא דומה לדברים אחרים שהכרנו בעבר?

יגר: "ההפתעה הכי גדולה במצב הנוכחי היא באג"ח הממשלתיות. שוק האג"ח, בעיקר הסדרות הארוכות, מושפע מהאפיק הממשלתי, ככה שזה לא שהאפיק הקונצרני הפך לבועתי. לקנות אג"ח בהנפקות ב'ספרדים' (מרווחים א' ל') של יותר מ-200 נקודות מאג"ח מדינה זו עסקה טובה, ומי שלא עשה זאת לפני כמה חודשים מצטער היום.

"השוק פורח כבר מהרבעון הרביעי של 2012, וגם אם הריבית תעלה ב-2% זה לא יהיה נורא, כל עוד תהיה סביבה שמאפשרת לגייס בריבית סבירה. הנקודה הבעייתית יכולה להיווצר בעת משבר פיננסי שישלח אנשים לפדות את הכספים שלהם".

גרינבאום: "יש עדיין הבדל גדול בין אג"ח בדירוגים הגבוהים, שבאמת נסחרות בתשואות נמוכות, לבין האג"ח האחרות - בקבוצת ה-B והלא מדורגות, שם המרווחים לא ירדו לאיפה שהיו פעם, ופרמיית הסיכון נשארה גבוהה באופן יחסי".

מנס: "הכל פה עניין של מצב המאקרו. יש אינפלציה נמוכה בכל העולם, הרחבה כמותית באירופה, והכסף זורם לנכסים בסיכון כי צריך לספק תשואה".

פייס: "כשהריביות בשוק נמוכות, שוק ההון חיובי. החברות משתמשות גם בו לקבלת אשראי, ולא רק למערך הבנקאי, ולכן אנחנו מאמינים ששוק האג"ח הקונצרני ימשיך במגמה שלו".

"גברת כהן לא קונה מניות"

מלבד ההצטרפות של החברות האמריקאיות, עיקר הפעילות בשוק האג"ח היא מיחזור והרחבת החוב של חברות נסחרות. גם בתחום של האקוויטי אין כמעט הנפקה של חברות חדשות שמצטרפות לבורסה בתל אביב.

- אתם חושבים שבכל זאת נזכה לחזות בקרוב בשינוי בעניין הזה, או שנמשיך לראות בעיקר חברות שנמחקות כאן מהמסחר?

יגר: "גם הבורסה וגם רשות ני"ע מעוניינות לפתח את השוק, לכן אגב אוהבים שם את הטרנד של החברות האמריקאיות, כי זה משכלל את השוק ומקטין את הצורך של המוסדיים לצאת לחו"ל. הבעיה בארץ היא באמת שבשוק המקומי כאן יש נזילות נמוכה. הציבור לא נמצא היום בבורסה, אלא בעיקר המוסדיים, ואי אפשר למכור כרגע מניות לגברת כהן מחדרה. כשמתוך 18 מיליארד שקל רק מאות מיליונים בודדים מגיעים לקרנות המנייתיות, זה מראה שהמשקיעים לא נכנסים בעוצמה למניות וזה הורג את השוק".

גרינבאום: "לחברות דוגמת טלרד, אומן וכרומגן (שניסו להנפיק בתקופה האחרונה בתל אביב, א' ל') יש מכנה משותף - שווי שוק של 200 מיליון שקל ומטה, שלא עובר את השוק ומקבל דיסקאונט, ולכן ההנפקות שלהן לא הצליחו. שוק ההפצות עובד טוב, אבל ברוב ההנפקות הראשוניות שבוצעו באחרונה נרשמו הפסדים אחרי ההנפקה. צריך לזכור שלא כל חברה שמתאימה להנפיק, מתאימה בהכרח לבורסה המקומית. בשוק האג"ח, אם מורידים את החברות האמריקאיות, אכן כמעט כל ההנפקות הן מיחזורים של חברות קיימות".

סמרה: "יש כרגע אווירה שהיא אנטי שוק הון, וכשאנחנו מגיעים לחברה עם פוטנציאל להנפקה הבעלים בדרך כלל מעדיפים להימנע מלהיכנס לבורסה. אני חושב שגם ברשות ני"ע וגם בבורסה צריכים לתת את הדעת על כך, משום שזה הפך להיות מאוד קשה להביא חברות חדשות למסחר. בארץ גם כמעט בלתי אפשרי להנפיק חברת טכנולוגיה, כי בארה"ב מתמחרים אותן אחרת ופה לא יתנו להן את המחיר שנותנים להן בחו"ל".

היקף גיוסים