מאי היה חודש נוסף של יציבות יחסית בתיקים המורכבים מאג"ח ומניות בשוקי ההון, והמניות הן האפיק שתרם לתשואה החיובית - כך מראה מדד אג'יו לתיקים המנוהלים. לעומת המניות, אפיקי האג"ח ממשיכים להיות מרכיב שאינו תורם עוד תשואה מהותית לתיקים ואפילו מתחיל להכביד עליהם.

מדד אג'יו לתיקים המנוהלים, נזכיר, מבוסס על נתונים מבתי ההשקעות, בהם פסגות, פעילים, מגדל, אקסלנס, איי.בי.איי, מיטב-דש, הראל, אלטשולר-שחם, תפנית-דיסקונט, הלמן אלדובי, אנליסט ותמיר פישמן, המנהלים קרוב ל-90% מהתיקים ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים עוקבים אחר "תיק הנכסים המצרפי" של הציבור, והתשואות המחושבות משקפות את ביצועי התיקים בפרופילים אלו.

מדד תיק האג"ח ללא מניות ירד בחודש החולף בשיעור של כ-0.29%, בעוד מדד התיק הבנוי על מניות בלבד דווקא עלה בשיעור של 1.05%. המדד המייצג את התיק הנפוץ בציבור, זה המבוסס על 20% מניות והשאר אג"ח לסוגיהן, ירד בשיעור זניח של 0.02% ולמעשה נותר במקומו, כשמדד התיק המכיל 30% מניות עלה בשיעור מתון של 0.11%.

ביצה ותרנגולת

התוצאות הללו תומכות בגישה של ציבור המשקיעים, כי רק בהליכה אל מרחבי הסיכון, על ידי השקעה בשוקי המניות בארץ ובעולם ניתן להגיע לתשואה בעידן הנוכחי. הסיבה לכך היא כמובן הריבית האפסית והתשואות שהתאפסו לאחר שמוצו כל רווחי ההון האפשריים באפיקי האג"ח.

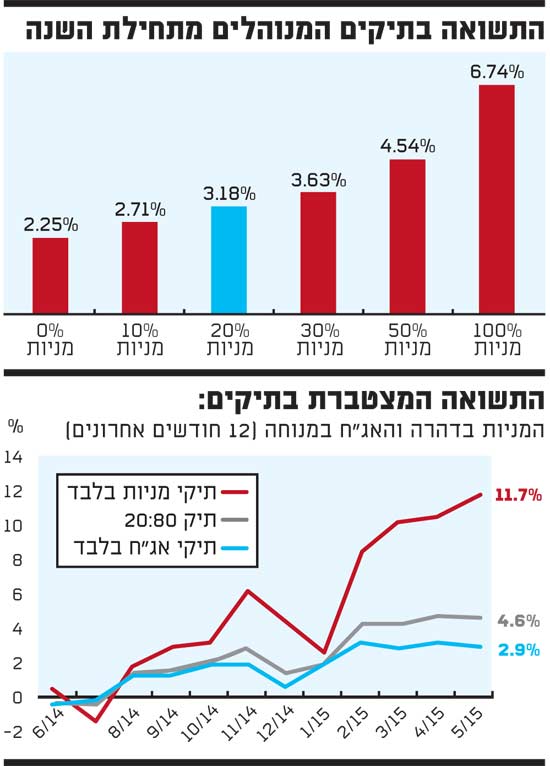

הדבר נכון ובולט גם בבחינת התוצאות מתחילת השנה - מדד התיק המנייתי הראה תשואה של 6.74%, מדד התיק האג"חי הראה תשואה של 2.25%, ואילו תיקי הביניים הראו תשואה מרשימה למדי, הנעה בין 3% ל-4%, כל זאת בחמישה חדשים בלבד (ראו גרף).

גם בראייה ארוכה יותר, ניכר, כי המשקיעים נהנים ממגמת העלייה בשוקי המניות, וכי שוקי האג"ח חדלו לספק את הסחורה וכאמור אף להכביד. התנודתיות בשוק האג"ח גדולה מאוד, והחשיפה למח"מ ארוך מגבירה כמובן את התנודתיות. ב-12 החודשים האחרונים מדד תיק האג"ח בלבד עלה בשיעור של 2.9%, לעומת 11.7% במדד תיק המניות, הכולל מניות בארץ ובחו"ל בחלוקה כמעט שווה (ראו גרף).

בחודש האחרון האג"ח השקליות ירדו בטווחי הביניים בשיעור של כ-0.3%, ואילו בשקליות הארוכות ירדו ב-2.1% - כל זאת בתגובה לעלייה בתשואות בארה"ב. כך, למרות ציפייה של השוק המקומי להורדת ריבית על ידי בנק ישראל, האג"ח מגיבות דווקא למתרחש מעבר לים. לאור החששות מעלייה בריבית בארה"ב תיקי האג"ח הפכו להיות תנודתיים ובלתי תורמים.

אבל עליית הריבית הצפויה לא מרפה את ידיהם של המשקיעים באשר להשקעה במניות, עם או בלי ברירה. בעידן של ריבית אפסית הציבור מצביע ברגליים זה תקופה ארוכה, והוא פנה אל שוקי המניות כאפיק שבו הסיכון ראוי ביחס לסיכוי. הדבר כאמור התברר כנכון, ולאחר שנים של עליות נאות בשוקי המניות, העליות הפכו להרגל, למציאות חיה למגמה הנתמכת - על תקן ביצה ותרנגולת - על ידי נטייה חזקה של הציבור אל אפיקי המניות, המתגמלים אותו בתשואה ראויה המטשטשת את הסיכון.

רגישות נמוכה לסיכון

ברוח נטייה זו, אין ספק, כי הבחירה של משקיעים רבים במרכיב סיכון גבוה בתיקים השתלמה בתקופה האחרונה. ירידות בשוקי המניות נראות כתרחיש בעל סיכוי נמוך להתקיים, ומשקיעים לא חוששים ממנו. תפיסה זו הובילה למצב שבו משקיעים רבים נמצאים בהחזקת יתר במניות ביחס לרמה "הנורמלית" והתואמת עבורם, וגם הצפי לעלייה בריבית בארה"ב לא שינה זאת. העובדה, כי הריבית תעלה בקרוב מתקבלת בשוויון נפש, אולם גלום בה סיכון גדול, כיוון שלא ניתן להעריך את התגובה שתהיה בפועל בשווקים, לכשהריבית תעלה לאחר שנים רבות של ירידה ושהייה בריבית אפס.

אחד התרחישים האפשריים הוא תגובת שרשרת, שאותה לא ניתן להעריך כרגע. אולם משקיעים רבים לא מוכנים להוריד סיכונים בעידן הנוכחי לקראת שינוי זה ולוותר ולו על חלק ממרכיב המניות בתיקים ואפילו לא לחזור אל הרמה "הנורמלית" של כל אחד ואחד; זאת משום שהדבר כרוך בוויתור על תשואה. אבל האם התשואה באפיקי המניות היא מובטחת?

נראה, כי משקיעים רוכבים על גב נמר לקראת נקודת חיכוך לא פשוטה בחיי שוקי ההון. במקרה שייווצר זעזוע קל בשוק, חלק מהמשקיעים עשויים להחליט, כי הם יורדים מגב הנמר וכך יהפכו לטרף קל של שוקי המניות.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

התשואה בתיקים המנוהלים מתחילת השנה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.