על רקע ירידות השערים החדות שנרשמו באפיק האג"ח הממשלתי המקומי בימים האחרונים, במור בית השקעות מציינים כי העלאת הריבית הצפויה בארה"ב "מעוררת כבר בימים אלה עלייה ברמת התנודתיות בשווקים. יש להיות 'עם יד על הדופק' ולהיות מסוגלים להגיב במהירות לשינויים בפרמטרים הכלכליים השונים, בדגש על שינוי בציפיות האינפלציה, רמת גירעון חזויה וכדומה".

עומר ונדרוב, מנהל השקעות בכיר במור בית השקעות, אומר כי "אנחנו שותפים להערכה כי הריבית בארה"ב תתחיל לעלות במחצית השנייה של השנה, אולם מעריכים כי תוואי העלאתה עשוי להיות מתון וממושך יחסית למחזורי העלאות ריבית קודמים. לכן", הוא מוסיף, "לפחות בחודשים הקרובים לא צפויה להיות לכך השפעה מהותית על השווקים".

ונדרוב מוסיף כי "מאחר שהשווקים בעולם מצויים זה שנים רבות ב'הצפת נזילות' מצד הבנקים המרכזיים במדינות שונות, שניסו בהצלחה חלקית לעודד את הפעילות הכלכלית בעקבות המשבר הפיננסי הגדול שהתרחש ב-2008, לא ניתן להקל ראש במהלך העלאת הריבית המתוכנן".

"השווקים בעולם", הוא מוסיף "נמצאים בהמתנה למהלך העלאת ריבית של הבנק המרכזי בארה"ב, לראשונה מאז שנת 2006".

להיזהר מאירופה ושווקים מתעוררים

בהתייחסות לחלוקת תיק ההשקעות, אומר ונדרוב כי "בבואנו לבצע חלוקת נכסים בין איגרות חוב ומניות, ישראל והעולם וכו', עלינו לשים לב שקיימת בחודשים הקרובים, עדיין, העדפה לאפיק המנייתי על פני האג"חי בתיק. זאת, בשל התשואות הנמוכות באג"ח הממשלתיות, רמת אינפלציה נמוכה בארץ ובעולם, שיפור באינדיקטורים של הצמיחה ברחבי העולם וצפי להעלאת ריבית מתונה בארה"ב בלבד לקראת סוף השנה".

במור מוסיפים כי "מבחינת חלוקה גיאוגרפית, אנו מציעים לחלק את תיק ההשקעות בצורה שווה פחות או יותר בין ישראל לארה"ב".

ונדרוב מסביר כי "להערכתנו, בשלב זה, עם עליית התנודתיות בשווקים, חוסר הבהירות סביב פרישת יוון מהאיחוד האירופי, והשלכות של מהלך כזה על הכלכלה האירופית, לא כדאי להיחשף ישירות לכלכלת היבשת, אלא באמצעות חברות אמריקאיות רב לאומיות שמייצאות גם לאירופה".

לגבי השווקים המתעוררים, הוא מציין כי "היסטורית, בתקופה של התחזקות הדולר בעולם ועליית תשואות בארה"ב, השווקים המתעוררים נוטים להציג ביצועי חסר".

40% לרכיב המנייתי לאוהבי סיכון

ונדרוב סבור כי במצב הנוכחי יש "לחדד את האבחנה בין לקוח סולידי ושונא סיכון, לבין לקוח שאופק ההשקעות שלו ארוך יותר, ולכן יכול ליטול יותר סיכון".

ללקוחות מהסוג הראשון, שונאי הסיכון, ממליצים בבית ההשקעות החזקה של עד 20% ברכיב המנייתי בתיק ההשקעות - מחציתם בארה"ב ומחציתם בישראל. 35% מהתיק מנתבים במור לאג"ח קונצרניות בדירוגים גבוהים של A פלוס ומעלה; לאג"ח קונצרניות בחו"ל מקצים שם 25%; ולאג"ח ממשלתיות במח"מ של עד 4 שנים כ-20% מהתיק.

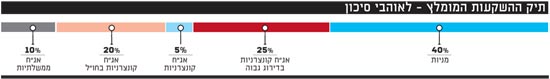

ללקוחות אוהבי סיכון ממליצים במור בית השקעות לנתב עד 40% מתיק ההשקעות לרכיב המנייתי, גם פה בחלוקה שווה בין השוק המקומי לזה האמריקאי. באפיק הקונצרני מפנים במור 25% מהתיק לאג"ח קונצרניות בדירוג גבוה בישראל, 5% נוספים לסדרות בדירוג BBB פלוס ומעלה ו-20% לסדרות בחו"ל. לאג"ח ממשלתיות במח"מ של עד 10 שנים מקצים כ-10% מהתיק.

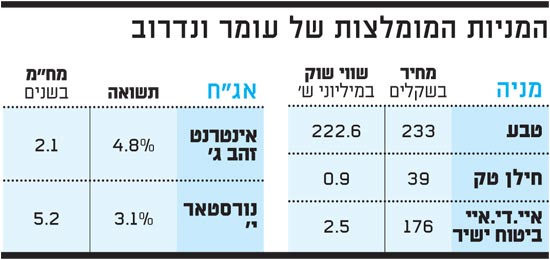

בין המניות המומלצות של ונדרוב נמצאת חברת הטכנולוגיה חילן, ובהתייחסו לרכישתה את פעילות חברת נס בישראל, הוא אומר כי "העסקה להערכתנו עשויה להציף ערך רב הן בשל מחירה האטרקטיבי והן בשל פוטנציאל השיפור הקיים בנס, שסבלה בשנים האחרונות מבעיות ניהוליות".

כן הוא מציין את מניית איי.די.איי ביטוח ישיר, אשר לדבריו מציגה צמיחה של כ-10% בשנה בפרמיות, והוא מעריך כי "הצמיחה צפויה להמשיך בשנים הקרובות תוך שיפור הרווחיות, בשל שמירה על תקורות יציבות. איי.די.איי מציגה תשואות גבוהות על ההון ומדורגת גבוה, הן בשביעות רצון הלקוחות והן מצד העובדים".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

המניות המומלצות של עומר ונדרוב

תיק ההשקעות המומלץ של עומר ונדרוב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.