מצב ההנפקות הישראליות בבורסת המשנה הבריטית (AIM) לא מדביק את מקבילו בנאסד"ק, אך הוא בכל זאת ממשיך לספק סיפורים כאלה ואחרים על עוד חברה ישראלית מצליחה, ועל עוד מייסד שהופך למיליונר, לפחות "על הנייר".

ה-AIM הפכה בשנה האחרונה - בין היתר בגלל הפופולריות הגדלה והולכת של חברות שמנסות להפוך כל פרסומת דיגיטלית לכמה שיותר יעילה (מה שנקרא בעגה המקצועית Online Advertising) - לכתובת עבור כמעט כל חברה ישראלית מהסקטור, שרוצה להפוך מפרטית לציבורית. מרימדיה (Merimedia) עשתה את זה, מטומי (Matomy) עשתה את זה, קרוסריידר (Crossrider) עשתה את זה, ועכשיו הגיע התור של אדגוריתמס (Adgorithms) - כן, שילוב של Ad, קיצור של המילה מודעה, ושל Algorithm, אלגוריתם.

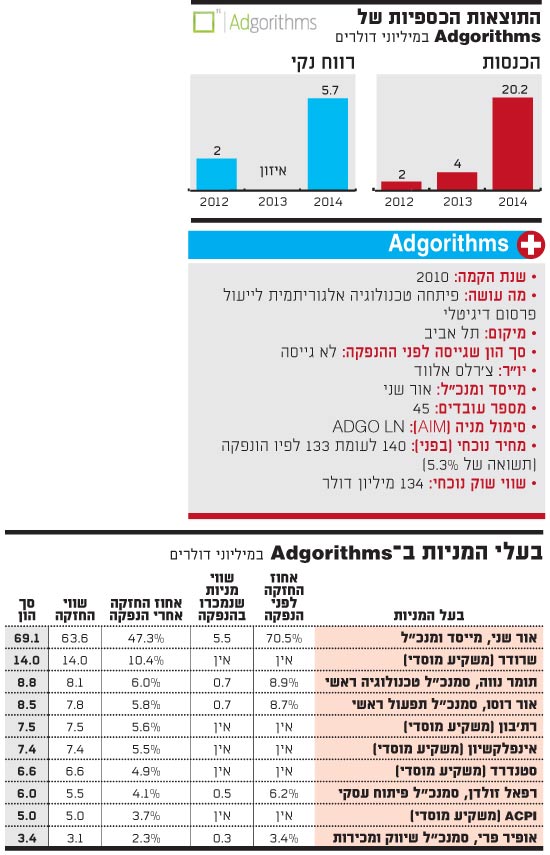

אדגוריתמס הונפקה בשבוע שעבר ב-AIM והנפקתה כללה הצעת מכר. החברה גייסה לקופתה 22 מיליון ליש"ט ברוטו (34.2 מיליון דולר), ואילו בעלי העניין בה מכרו מניות תמורת 5 מיליון ליש"ט (7.8 מיליון דולר) לפי מחיר מניה של 133 פני, ושווי חברה של 128 מיליון דולר "אחרי הכסף". כך, היקף ההנפקה הכולל עמד על 42 מיליון דולר. בימיה הבודדים כחברה ציבורית, הספיקה מניית אדגוריתמס להוסיף לערכה 5.3%, וכרגע שווי החברה עומד על 134 מיליון דולר. לא רע בתור התחלה.

אז מי זו אדגוריתמס ומה בדיוק תרומתה לתעשיית הענק הזאת שרק הולכת וגדלה? ובכן, זו חברה צעירה. ממש צעירה. היא רק בת 5 (הוקמה במהלך 2010) ולמעשה הוכיחה את עצמה - בשורה העליונה והתחתונה - רק בשנה שעברה (ראו בגרף המצורף כיצד קפצו הכנסותיה ורווחיה אשתקד). החברה פיתחה תוכנה ששמה אלברט (כן, Albert) שמטרתה "לייצר פרסומת דיגיטלית למשתמש הנכון, במחיר הנכון ובזמן הנכון", כפי שהיא מגדירה זאת. בקיצור ולעניין, בגדול זה די דומה למה שעמיתותיה הישראליות עושות (או אפילו הענקיות הזרות, אירופאיות ואמריקאיות כאחד), אך כמובן שאדגוריתמס טוענת בתשקיף כי התוכנה שלה "נחשבת לאחת הטובות בשוק".

את אדגוריתמס הגה לבדו אור שני, שמכהן כמנכ"ל. שני, רק בן 34, עבד בעברו בסוכנויות דיגיטליות אחרות דוגמת Online365 (נקראת כרגע WebForce), ולהנפקה הוא הגיע כשבאמתחתו 70.5% מהון החברה. במסגרת ההנפקה, שכללה כאמור הצעת מכר של מנהליה הבכירים, מכר שני מניות תמורת 5.5 מיליון דולר (21 מיליון שקל, ברוטו לפני מס) ונותר אחריה עם החזקה של 47.3% - ששוויה כרגע הוא 63.6 מיליון דולר. לכן, סך הונו של שני, בעיקר "על הנייר", עומד כרגע על 69.1 מיליון דולר או כרבע מיליארד שקל. לא רע עבור בחור שעדיין לא חווה את משבר גיל ה-40.

המניות הישראליות ב-AIM מגמגמות

את ההון שגייסה מתכננת אדגוריתמס להשקיע בהמשך פיתוח תוכנת הדגל שלה (4 מיליון ליש"ט), ובפתיחת משרדים בניו יורק, סן פרנסיסקו ולונדון, כולל גיוס צוות אנשי מכירות (6 מיליון ליש"ט). בקופת החברה, נכון לדצמבר 2014, נח מזומן בשווי של 2 מיליון דולר - נתון שיכול להסביר את נחיצות ההנפקה הראשונית.

דרך אגב, החברה הונפקה לפי שווי די מכובד, אך ביצועי מניות עמיתותיה הישראליות ב-AIM לא ממש מעודדים, וזה בלשון המעטה. מניית מרימדיה איבדה 53% מאז ההנפקה במאי אשתקד; מניית מטומי איבדה 47% מההנפקה ביולי אשתקד; ואילו מניית קרוסריידר עדיין מחזיקה מעמד קרוב למחיר ההנפקה, אך עדיין לא ייצרה ערך מאז הפכה לציבורית בספטמבר אשתקד (איבדה 7%).

שני טען באוזני ה"טלגרף" הבריטי כי תוך כדי תהליך ההנפקה הוא ניהל לא מעט שיחות לגבי דאגות המשקיעים באשר לעתיד של הסקטור. לטענתו, החברה שלו שונה מכיוון שהיא כבר מייצרת מזומן מפעילות שוטפת (4.5 מיליון דולר אשתקד) והיא מבוססת על טכנולוגיה טהורה, ולא מהווה גרסה דיגיטלית לסוכנות מסורתית. לדבריו, "שאר מניות הסקטור תנודתיות, בין היתר כי הן רגישות לשינויי טכנולוגיה".

"העתיד של התעשייה די ברור: כל דבר יהפוך ליותר ויותר אוטומטי", אמר עוד שני. הכנסות החברה, לפי האנליזה של בנק ההשקעות Liberum שהנפיק אותה, יעמדו השנה על 60 מיליון דולר, דהיינו פי שלושה מהשנה שעברה, ורווחיה יגיעו ללפחות 10 מיליון דולר.

התוצאות הכספיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.