בשעה טובה, מדד הנאסד"ק הגיע לשיאו משנות ה-2000. זה לקח 15 שנה, ועם שתי תחתיות די כואבות (2002 ו-2009), אבל חברות וטכנולוגיות חדשות, והרבה מהלכים פיננסיים, עזרו למשקיעי המדד הזה לחזור סוף-סוף למצב איזון כספי.

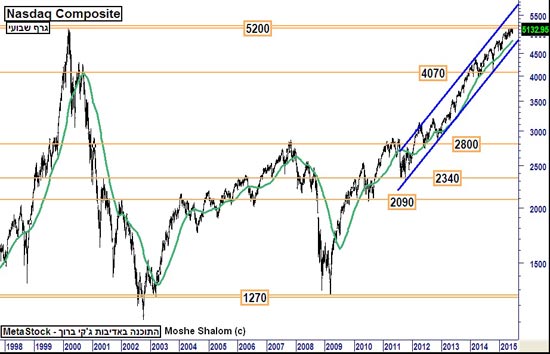

הנה לפניכם הגרף השבועי של המדד המופלא הזה, עם רמותיו הטכניות העיקריות:

משה-שלום-נסדק-23-06

טכנית, נקודת המפנה הייתה בשנת 2012. אז, הייתה בהחלט סכנה שסביבת 2800 תהווה פסגה כפולה קשיחה עבור המחזיקים בנכס הפיננסי הזה. למעשה, זכורני שכל הירידה מסביבות 2800 ועד סביבות 2340 לוותה בקביעה ש"לא תהיה ברירה למדד אלא לבדוק שוב את התחתית סביב 1270 על מנת להתחיל להבריא את מה שיש להבריא כאן".

כמו שעיניכם רואות זה לא היה מה שרצו השחקנים הקובעים, ובעיקר לא מה שרצו קובעי המדיניות המוניטאריים. ההרחבות הכמותיות, והרצון של חלק גדול מן המשקיעים להשתתף בהתפתחות של כל מרכיבי ה"רשת החברתית" (עם מרכיביו החומרתיים שמייצגת חברה כמו אפל), היוו גורמים מספיקים על מנת לסובב את הגלגל כלפי מעלה, ולייצר את התעלה העולה הנדירה בהתמדתה, המצוירת כאן בכחול.

לא רק זאת, אלא שלכל אורך התקופה החדשה הזו היה רק מקרה אחד שבו המדד שבר מטה את הממוצע הנע 200 יום שלו (כאן בירוק בהיר) וזה היה במימוש הגדול של אוקטובר 2014. מאז, יעד השיא של 2000 היה רק עניין של זמן, ואליו הגענו בימים אלו. האם יש סימני חולשה כלשהם, המעידים עכשיו על שינוי כיוון בקרוב? לא ממש. לפחות לא טכניים.

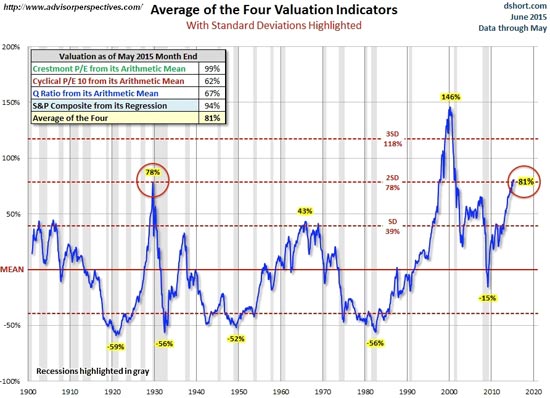

הבעיה נעוצה קצת יותר בהערכות השווי של חלק מן החברות המצויות במדד הזה, ולמעשה בחברות התומכות בבורסה האמריקאית כולה. לפניכם גרף מעניין מאוד, בתחום הערכות שווי, על מדד S&P Composite, שבו נמצאות חלק נכבד ממניות אותן חברות:

משה-שלום-שווי-23-06

תחילה, נזכור שיש במדד הנאסד"ק הרבה יותר סקטורים מאשר הטכנולוגי. שנית, חלק נכבד מן המניות נמצא בשני המדדים, ושלישית - הקורלציה בין המדדים העיקריים בארה"ב קרובה גם כך לסביבות ה-1, כך ששינוי מגמה יתהווה כנראה בכל המערכת המנייתית, ותהיה מתואמת בשני המדדים.

וכך, מעניין להשוות את המצב של היום לזה של 2000.

האם העובדה הטכנית שבהגעה לשיא הישן מצביעה שוב על פיצוץ בהערכות שווי? לא ממש. כפי שניתן לראות בגרף, בשנת 2000 המניות היו מעבר לסטייה של כ-3 יחידות תקן מן הממוצע המשולב, והגיעו לסביבות ה-146% מן השווי הממוצע הרב שנתי. אגב, ממוצע הבנוי מחמש שיטות מדידה שונות המפורטות בקופסא הפנימית.

ומה היום? עכשיו ישנה חריגה רק בכ-2 יחידות סטיית תקן, דהיינו כ-81% מעבר לממוצע המשוקלל. לא נורא, תאמרו? נכון, זהו לא השיא של ה"אופטימיזם" שהשתקף בבועה של הדוט-קום, אבל שימו לב שאנו נמצאים הרבה מעבר לשיא של אמצע שנות ה-60, וקצת מעבר לשיא של שנת 1929 (!).

נכון שהשוואות היסטוריות נוטות להכניס לסד של אי התאמה תקופות שונות, וסביבות כלכליות אחרות לחלוטין, אבל אין ספק שקנה המידה מעניין, ואולי אף מבהיל במקצת. נכון גם שעדיין לא הופר האמון ביכולת קובעי המדיניות להוות גב מבטון למשקיעים בעת צרה, נכון שהריביות על ההשקעות הסולידיות לא משאירות הרבה ברירה, ושעדיין לא ראינו את תחילתו הרצינית (חוץ ממה שקרה באג"ח הגרמני) של פרימת משבר החוב במדינות המפותחות.

כל זה נכון, אבל השיא של הנאסד"ק היה הזדמנות נאותה לשאול אם יש עוד הרבה הזדמנויות "השקעות ערך" בשוק שעלה כה הרבה, ועדיין לא עבר תיקון משמעותי. כמו כן, אין כמו קיבוץ כזה של שיטות הערכות שווי על מנת לתת סיכוי טוב לתשובה נכונה.

משה שלום הינו ראש מחלקת המחקר ב-FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.