אחת החגיגות הגדולות של השנה בשוק ההון האמריקאי מתרחשת מחר (ו'). ציון פתיחת עונת הקיץ של וול סטריט, אשר בשנים האחרונות הפך לא פעם ליום המסחר העמוס ביותר של השנה, מתרחש במקביל לקביעה הסופית של השינויים בקבוצת מדדי ראסל (1000, 2000 ו-3000). ההערכה היא שהעדכון הקרוב עשוי להוביל בדקות האחרונות של המסחר לגל עסקאות בהיקף המוערך ב-40 מיליארד דולר.

בניגוד למדדים אחרים, כמו S&P 500 למשל, שאליהם מתווספות או נגרעות מניות מספר פעמים במהלך השנה, מדדי ראסל מתעדכנים רק פעם אחת בשנה. ההודעה הרשמית על ההרכב המעודכן תהיה אמנם ב-29 ביולי, אך היום הקובע הוא יום שישי הקרוב כאמור. ההכרעה תהיה לגבי המצטרפות או הנגרעות מרשימת המניות הגדולות ביותר בארה"ב (ראסל 1000), לגבי 2,000 המניות הבאות אחריהן בתור (ראסל 2000, שככל הנראה אחרי העדכון הזה שווי השוק המירבי של החברות בו יהיה כ-3.4 מיליארד דולר), ולרשימה הכוללת של שני המדדים - ראסל 3000.

ראסל 2000 מרכז בשבועות האחרונים עניין רב. מה שנחשב למדד תזזיתי למדי של המניות הקטנות (Small Caps) הפתיע בביצועים שלו, במיוחד במהלך מאי ואף ביתר שאת בתחילת יוני. עליית התשואות הדרמטית באג"ח הממשלתית הארוכה, שהדביקה בהמשך גם את שאר אפיקי האג"ח, באה לידי ביטוי בביצועים חלשים יחסית של רוב מדדי המניות המובילים.

אך דווקא ראסל 2000 בלט בביצועים חיוביים: בעוד מדד S&P 500 עלה מתחילת יוני ב-0.64% בלבד ודאו ג'ונס טיפס רק ב-0.54%, הרי ראסל 2000 קפץ בשבועות הללו ב-3.6%. אין פלא, אם כך, שבתקופה הזו הוא העפיל לצמרת הגיוסים גם בתעשיית קרנות הסל (ETFs) - קרנות הסל על המדד גייסו מעל 3.8 מיליארד דולר מתחילת החודש, אחרי תקופה ארוכה שבה הן בלטו בפדיונות.

החשיפה לפיננסים

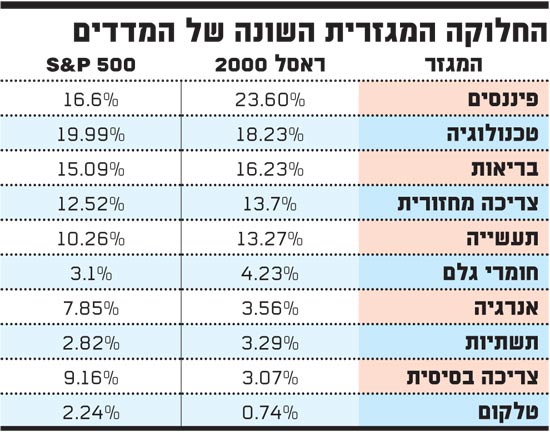

אחד הגורמים המרכזיים המסבירים את הביצועים האלה - וכנראה גם מספקים רמז לביצועים עתידיים - טמון בחלוקה המגזרית של המדד, ובשינויים שיחולו בה בעקבות העדכון הצפוי. הכוונה היא בעיקר לשניים מהמגזרים המובילים במדד, פיננסים ובריאות.

משקיעים רבים ודאי יופתעו לגלות, כי המגזר עם הביצועים הטובים ביותר בחודש האחרון, הפיננסים, הוא בעל המשקל הגדול ביותר בראסל 2000. 23.5% מהמניות במדד הם ממגזר זה, לעומתכ-16.4% בלבד ב-S&P 500.

הביצועים של מניות הפיננסים בלטו בחודש האחרון, מאחר שעליית התשואות הממשלתיות והעלייה בתלילות עקום התשואות, אשר לה אנו עדים בתקופה האחרונה, משפרים את מצבם של הבנקים, שכן הם מגדילים מחדש את המרווח הפיננסי. הוסיפו לכך גם את העובדה שמגזר הפיננסים בלט לטובה כבר במהלך עונת הדוחות הכספיים האחרונה, וכן את העובדה שביחס למגזרים אחרים התמחור של המגזר זול יחסית.

למעט השיוך המגזרי, החשיפה לפיננסים בראסל 2000 שונה דרמטית מזו של 500 S&P; בעוד במדד האחרון מדובר ב-88 ענקיות פיננסים, כמו וולס פארגו, ג'יי.פי מורגן, בנק אוף אמריקה, סיטי וברקשייר האת'ווי, ששווי השוק שלהן נע בין 170 מיליארד דולר ל-350 מיליארד דולר, הרי החברות בראסל 2000 קטנות הרבה יותר. 454 מניות פיננסים נכללות כיום בראסל 2000, והרשימה כוללת חברות ביטוח, ברוקרים וחברות השקעה קטנות רבות עם שווי שוק זעיר במונחים אמריקאיים של 2-3 מיליארד דולר. למרות הבדלי הגודל, כל החברות במגזר אמורות ליהנות מאותן מגמות.

העדכון הקרוב של ראסל 2000 צפוי ככל הנראה להגדיל עוד יותר את משקל הפיננסים במדד לקצת יותר מ-25%. הדבר עשוי להפוך את המדד לפחות תנודתי מאשר בעבר, שכן המגזר הזה נחשב כיום ליותר בטוח מכפי שהיה לפני המשבר של 2008-2009 בעקבות גל הרגולציה האחרון, שהטיל מגבלות רבות על מוסדות פיננסיים; וזאת כדי להבטיח את עמידותם בימים קשים.

מה שעשוי למתן עוד יותר את תנודתיות הראסל הוא היציאה הצפויה של חלק מחברות הביוטק במדד בעדכון הקרוב. הביצועים הפנומנליים של מגזר הבריאות, ובמיוחד של חברות הביוטק, בשנים האחרונות, העלו במהירות את השווי של חברות רבות, כך שבעדכון הקרוב כמה מהן צפויות לעלות מראסל 2000 למדד החברות הגדולות יותר, ראסל 1000.

ענייני בריאות

מגזר הבריאות בתוך ראסל 2000 כולל 333 חברות, ולפחות 20 מהחברות הגדולות ביותר בו עומדות לעבור למדד הגדול יותר - כמעט כולן חברות ביוטכנולוגיה: ISI פרמסוטיקלס, שמנייתה הכפילה את שוויה בשנה האחרונה ושווי השוק שלה הגיע ל-7.7 מיליארד דולר; Synageva Biopharma שמנייתה זינקה ביותר מ-100% בשנה האחרונה לשווי שוק של מעל 8 מיליארד דולר; או Bluebird Bio, שמנייתה נסקה ביותר מ-400%, ומאחת החברות הבינוניות בראסל 2000 היא צפויה לעבור למדד הרחב (שווי שוק של כ-6 מיליארד דולר).

יציאתן של חברות ביוטכנולוגיה רבות, הידועות בתנודתיות גדולה, צפויה לא רק להפחית את תנודתיות המדד, אלא גם להקטין את משקל המגזר בו מכ-16.7% כיום.

לא רק חלוקת המגזרים תורמת לביצועים העודפים של ראסל 2000 בתקופה האחרונה. בין הגורמים הנוספים לכך נציין את התחזקות הדולר, שבניגוד לחברות הגדולות משפיעה פחות על החברות הקטנות (כי עיקר פעילותן מתבססת על השוק בארה"ב), ואולי דווקא מסייעת להן (כי היא מקטינה עלויות אנרגיה ותשומות מיובאות).

גם השיפור בצריכה הפרטית - שבא לידי ביטוי בהאצת הצמיחה, בירידה באבטלה ובשיפור בשכר - מגדיל את פוטנציאל הצמיחה של החברות הקטנות. השיפור הזה אמנם צפוי להוביל לעליית ריבית, שעשויה לפגוע בחברות הקטנות, בעיקר בשל עלויות המימון; אך מאחר שהצפי הוא לעלייה הדרגתית ואיטית בריבית הפד, נראה כי החשש הזה קטן מאשר בעבר.

* הכותב הוא מנהל מחקר יועצים בהראל פיננסים. אין לראות בכתוב שיווק השקעות או תחליף לייעוץ מס עצמאי. הכותב, החברה, חברות קשורות ובעלי עניין בהן עשויים להחזיק או לסחור בניירות הערך המצוינים בכתוב

החלוקה המגזרית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.