בצל משבר החוב היווני והחשש מפני השפעתו על יציבות גוש האירו חתמו היום בורסות העולם את המחצית הראשונה של שנת 2015 עם תשואות מעורבות. בעוד שבאסיה ובגוש האירו רשמו מדדים מרכזיים רבים תשואות דו-ספרתיות, הרי שבשאר מדינות העולם המערבי נרשמו תשואות אפסיות. אפילו המשבר היווני, שהפיל אתמול את בורסות פרנקפורט ופריז בכמעט 4% כל אחת, לא הצליח למחוק את הראלי שנרשם בהן ברבעון הראשון בזכות מדיניות ההקלה המוניטרית של הבנק האירופי המרכזי (ECB).

בסיכום חצי שנתי רשמו הבורסות של פרנקפורט ופריז תשואות של 13% ו-14%, וגם בישראל רשם מדד ת"א-25 תשואה מכובדת של 12% בין ינואר ליוני 2015, בהמשך לעלייה של 10% ב-2014. מדד הבנקים המקומי בלט עם עלייה של 15% מתחילת השנה, והשלים זינוק של 33% בתוך חמש שנים.

גבוה יותר ברשימה נמצאת הבורסה של טוקיו, שעלתה במחצית השנה ב-16%, אחרי עלייה של 7% ב-2014 ושל 56% ב-2013. בסך הכול, מאז חילופי הגבריי בהנהגה הכלכלית של יפן (קודם ראש הממשלה ובהמשך גם נגיד הבנק המרכזי) לקראת סוף 2012, עלתה הבורסה במדינה בשיעור של כ-120%, בזכות מדיניות מוניטרית מרחיבה ורפורמות מבניות לעידוד הפעילות העסקית במדינה.

באירופה, כאמור, נרשמו בסיכום המחצית עליות השערים הודות לצעדי הקלה כמותית שהחליט לנקוט ה-ECB לעידוד הכלכלה המדשדשת, ובראשם הפחתת ריבית הבסיס לשפל של 0.05% וההחלטה על רכישת איגרות חוב של המדינות המרכיבות את גוש האירו בסכום של 60 מיליארד אירו בחודש, למשך כ-20 חודשים.

צעדים אלו הגיעו במקביל לסיום תוכנית ההקלה הכמותית בארה"ב וציפיית המשקיעים כי הפדרל ריזרב (הפד) יחל להעלות את ריבית הבסיס שלו במהלך 2015. למעשה, אחד הנושאים המרכזיים שמעסיקים את המשקיעים בעולם בשנה האחרונה הוא מתי יתחיל הפד להעלות את הריבית, ובאיזה קצב יבחר לעשות זאת. מרבית כלכלני המאקרו בוול סטריט כבר סימנו את ישיבת ועדת השוק הפתוח (FOMC) שתתכנס ב-16 וב-17 בספטמבר, כמועד שבו יוחלט על העלאת הריבית הראשונה, והערכה זו הדביקה כלכלנים בעולם כולו, למרות שאינה מלווה בהסבר מנומק וברור.

שיעור הריבית הפדרלית נע מאז המשבר הכלכלי של 2008 באופן רשמי בטווח שבין 0% ל-0.25%, וכיום הוא עומד על 0.13%. בחודשים האחרונים רמזה יו"ר הבנק הפדרל ריזרב, ג'נט ילן, כי בכוונתה להתחיל בהעלאת הריבית כבר השנה, ואילו מרבית הערכות חברי ה-FOMC נעו בין ריבית של 0.5% ל-0.75% בסוף 2015. מסיבה זו, כנראה, רווחת ההערכה כי ילן תבחר להעלות את הריבית כבר בספטמבר, כדי השאיר לעצמה מרווח פעולה לשתי החלטות הריבית האחרונות של השנה (באוקטובר ובדצמבר).

אלא שאם להסתמך על ניסיון העבר, הרי שכלל לא בטוח שכך אכן יקרה. במאי 2013, למשל, רמז יו"ר הפד הקודם, בן ברננקי, כי הוא צפוי להכריז על צמצום תוכנית ההקלה הכמותית שלו בהמשך אותה השנה, ובוול סטריט השתלטה ההערכה כי ברננקי יבחר לעשות זאת דווקא בישיבת הריבית של ספטמבר 2013. אולם בסופו של דבר, ברננקי העדיף להמתין עד הרגע האחרון מבחינתו (רגע לפני פרישתו ומבלי לפגוע באמינותו) והכריז רק בדצמבר 2013 כי הפחתת רכישות האג"ח מצד הבנק תחל בינואר 2014.

כעת, כאשר משבר החוב היווני מאיים להרעיד את גוש האירו, ומטלטל את שוקי המניות בעולם, עושה רושם כי גם היו"ר הנוכחית ילן תשקול לדחות עד כמה שניתן (מבלי לפגוע באמינותה) את המועד הראשון לשינוי בשער הריבית. למעשה, בהחלטת הריבית מ-17 ביוני נכתב, כי השיקולים שינחו את חברי ה-FOMC בשאלה כמה זמן לשמור על טווח הריבית הנוכחי (0%-0.25%) יתבססו על בחינת היכולת של הכלכלה האמריקאית להתקדם לעבר היעדים של 2% אינפלציה בשנה, ושל שוק עבודה במצב של תעסוקה מלאה.

אלא שבפד גם הדגישו, כי הנחות אלו ייקחו בחשבון מגוון רחב של נתונים כלכליים (כגון נתוני תעסוקה ואינפלציה), וכן "התייחסות להתפתחויות בינלאומיות ופיננסיות". ארבע מילים אלו לבדן יכולות לאותת כי לפד ברור שהעלאת ריבית ראשונה בשעה של חוסר יציבות פיננסית באירופה, עלולה לייצר זעזוע חריף מדי בשווקים, שעדיף להימנע ממנו.

למעשה, גם הסוחרים על גובה הריבית הפדרלית העניקו אתמול הסתברות נמוכה יחסית להעלאת ריבית בספטמבר, ואף החריפו את ההימור נגד אפשרות זו בעקבות החשש מחדלות פירעון של יוון. לפי בלומברג, הצביע אתמול המסחר בחוזים עתידיים על גובה הריבית, כי ההסתברות להעלאת ריבית בספטמבר עומדת על 29% בלבד, לעומת 38% ביום שישי האחרון. אפילו ההסתברות להעלאה כלשהי של הריבית עד סוף דצמבר פחתה אתמול ל-66%, מ-78% ביום שישי.

ילן, אם כן, יכולה לכאורה לחכות עם העלאת הריבית עד לדצמבר מבלי לפגוע באמינותה, ולאחר מכן להמשיך ולהעלותה באיטיות ובזהירות כדי למנוע זעזועים מיותרים בשוקי המניות, האג"ח והמטבעות. בשוק המטבעות נרשמה ביומיים האחרונים הפתעה לכאורה, כאשר למרות החשש מקריסת יוון ויציאתה מגוש האירו, נותר המטבע האירופי יציב יחסית, ושער האירו-דולר נע סביב 1.11-1.12 דולר לאירו, בדומה לרמתו מהשבוע שעבר.

הסבר אפשרי לכך הוא כאמור הירידה בהסתברות להעלאת ריבית בארה"ב, לצד הערכה אפשרית לשינוי במדיניות האגרסיבית של ה-ECB להחלשת האירו, וזאת במטרה לצמצם את חששות המשקיעים לגבי עתיד האיחוד המוניטרי.

ובינתיים, בבנק ישראל

מדיניות הריבית של ילן תהווה גם את הבסיס להעלאות הריבית בישראל ב-2016, כך שהאטה בתהליך שם תשפיע במקביל גם על ההחלטות כאן. נגידת בנק ישראל, ד"ר קרנית פלוג, הסבירה בשבוע שעבר ש"סביבת הריבית נגזרת מההתפתחויות הכלכליות בישראל, ואלה מושפעות מההתפתחויות הגלובליות, ולכן הריבית אינה יכולה להיות מנותקת לאורך זמן מסביבת הריביות בעולם. התחלת תהליך של העלאות ריבית בארה"ב, בעיקר אם הוא יהווה איתות להתאוששות בפעילות הכלכלית, יוכל לתמוך בחזרה מדורגת של סביבת ריביות נורמלית גם אצלנו".

פלוג מאמינה כי בארה"ב צפויה העלאת ריבית עוד ב-2015, אך קצב ההעלאות צפוי להיות מתון. "יו"ר הפד הדגישה שאין חשיבות מיוחדת למועד ההעלאה הראשונה, היות שהמדיניות תיוותר מרחיבה לזמן ממושך", היא ציינה. בנוגע למשבר ביוון, הדגישה הנגידה, הוא ממשיך להוות סיכון ממשי לכלכלת אירופה שהולך ומתעצם, וגברו ההערכות שיוון תגיע לכדי חדלות פירעון ויציאה מגוש האירו.

לגבי הריבית בישראל, פרסמה מחלקת המחקר של בנק ישראל הערכה כי היא תעמוד על 0.1% בסוף 2015 ותעלה עד ל-1.25% בסוף 2016. אלא שפלוג גם הדגישה כי תוואי הריבית בהמשך תלוי בהתפתחויות בסביבת האינפלציה, בצמיחה בישראל ובכלכלה העולמית, במדיניות המוניטרית של הבנקים המרכזיים העיקריים ובהתפתחות שער החליפין. "ההתפתחויות ביוון משרות סיכון משמעותי, ואם תהיה להן השפעה שלילית על כלכלת אירופה היא תורגש גם אצלנו", היא הוסיפה.

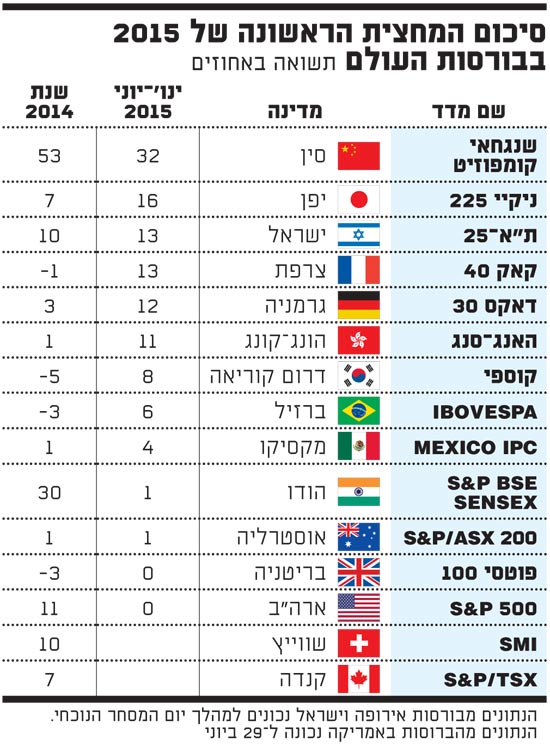

סיכום המחצית הראשונה של 2015 בבורסות העולם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.